この記事では、2枚持ちを考えた時に得するクレジットカード最強の組み合わせ2024年版を紹介していきます。

結論から言えば、クレジットカードの最強の2枚はJCB CARD Wと三井住友カード(NL)の組み合わせとなります。

上記を含め、目的別に組み合わせの候補を紹介を5つ紹介します。

| クレジットカード最強の2枚 | 目的 | 組み合わせの特徴 |

|---|---|---|

| JCB CARD W × 三井住友カード(NL) | ポイント還元率を良くしたい |

|

| 三井住友カード ゴールド(NL)× エポスゴールドカード | ゴールドカードで優待特典を得たい |

|

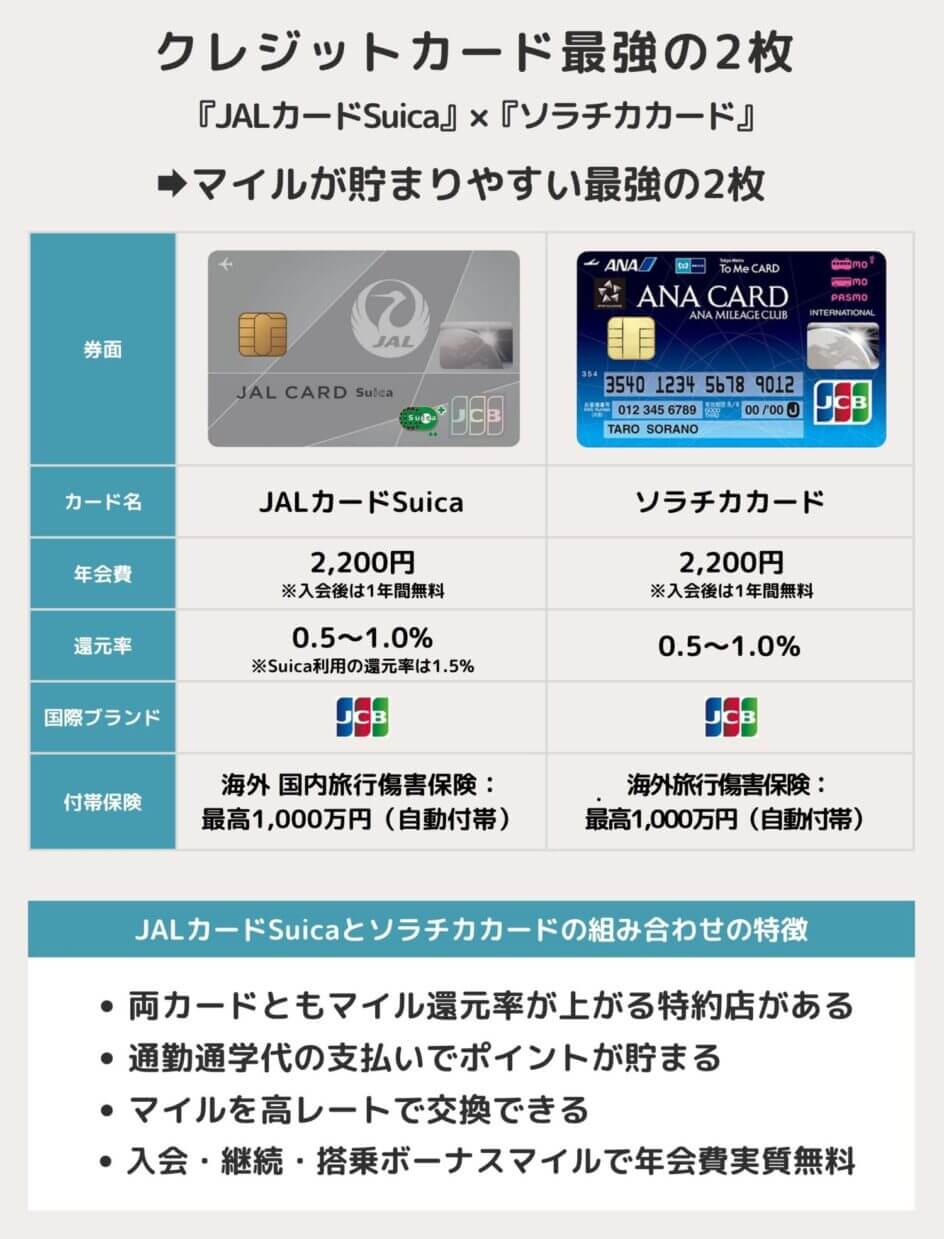

| JALカードSuica × ソラチカカード | マイルを貯めたい |

|

| PayPayカード × セゾンパール・アメックス | 電子マネー利用でお得になりたい |

|

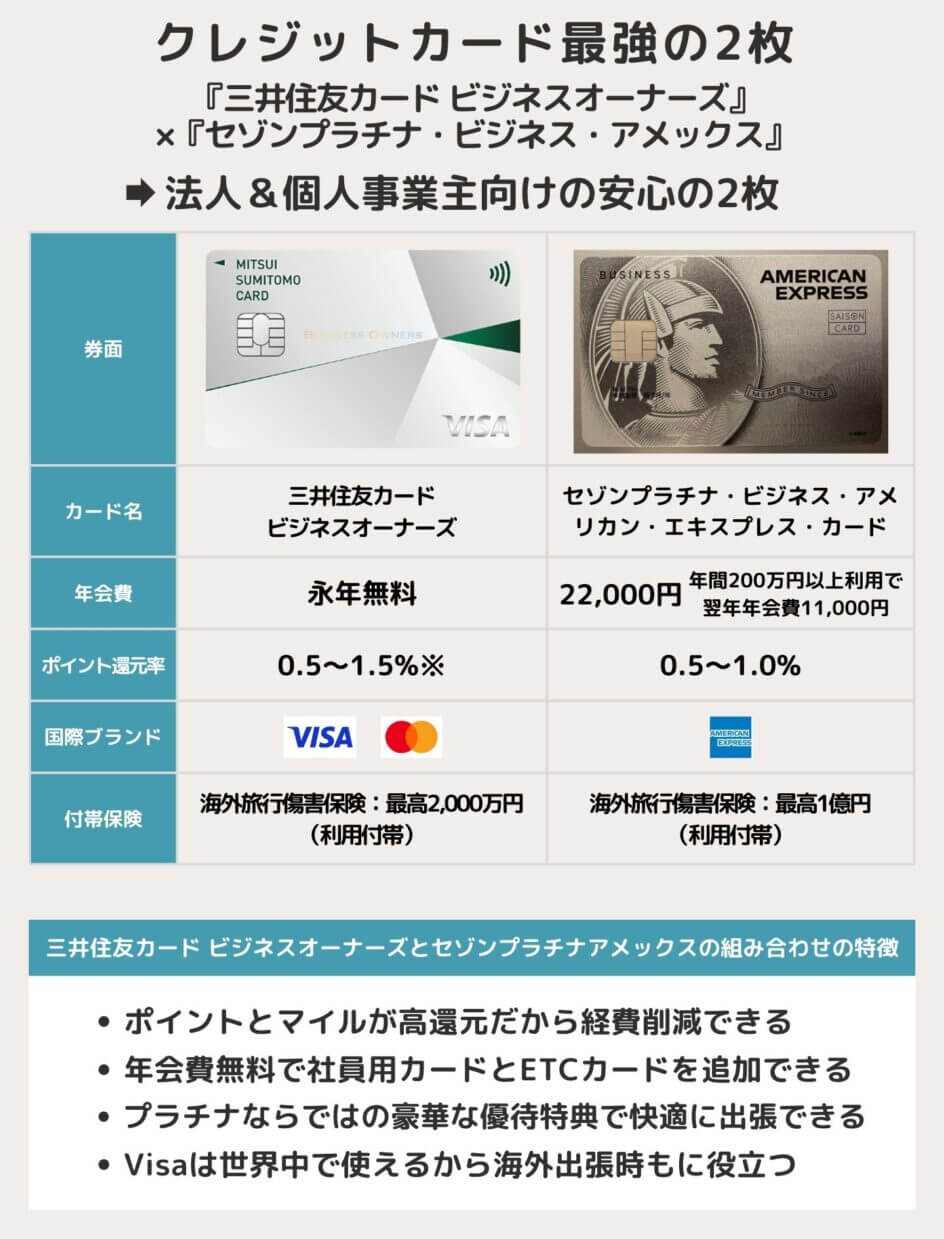

| 三井住友カード ビジネスオーナーズ × セゾンプラチナアメックス | 法人カードでもお得にしたい |

|

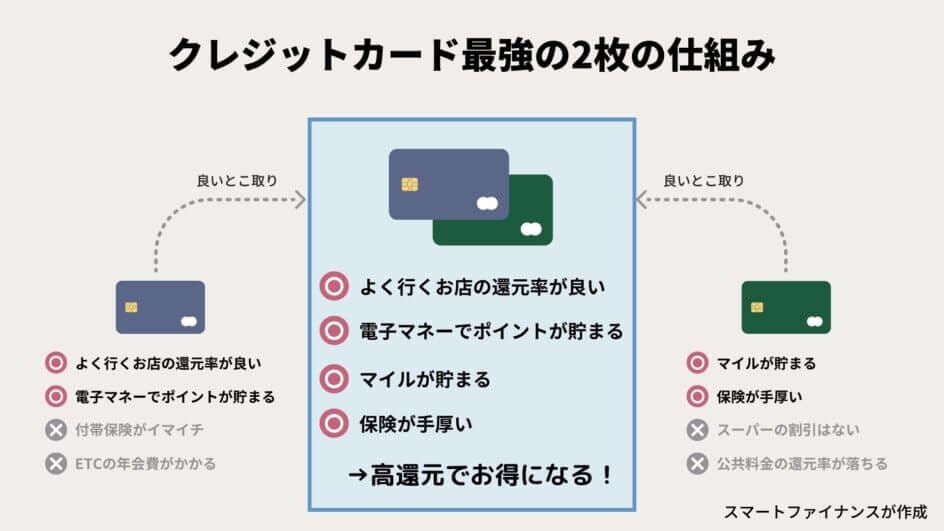

クレジットカードを2枚以上持つことのメリットは、お互いを使い分けることでお得になるシーンが多くなるだけでなく、盗難・紛失への対策にもなります。

あなたにとって一番得するクレジットカードの最強の2枚を見つけてください。

- JCB CARD Wと三井住友カード(NL)はポイント還元率が良くなる最強の2枚

- 三井住友カード ゴールド(NL)とエポスゴールドカードはゴールドカードの最強の2枚

- クレジットカードは2枚を組み合わせると互いのメリットを享受できる

- メインカードとサブカードの機能はかぶらないように選ぶと良い

編集方針及び広告について:スマートファイナンスは掲載されている金融商品・サービスのアフィリエイト広告の報酬を得ています。しかしこの報酬が、編集部の意見や掲載位置やランキングに影響することはありません。提供する各コンテンツは常に最新となるよう更新され、情報が正確であることに努めています。>>クレジットカードの評価方法

- JCB CARD Wと三井住友カード(NL)は常に還元率が高くなる最強の2枚

- ゴールドカードの最強の2枚は三井住友カード ゴールド(NL) × エポスゴールドカード

- マイルが貯まる最強の2枚はJALカードSuicaとソラチカカード

- 電子マネーを中心に使うときの2枚の組み合わせはPayPayカードとセゾンパール・アメックス

- 法人カードの最強の2枚!三井住友カード ビジネスオーナーズ × セゾンプラチナ・ビジネス・アメックス

- クレジットカード最強の2枚の賢い選び方!メインとサブの機能を変えよう

- クレジットカードを2枚持つメリット!適切に使えばお得になる

- クレジットカードを2枚持つデメリット!注意点を把握しよう

- よくある質問

JCB CARD Wと三井住友カード(NL)は常に還元率が高くなる最強の2枚

JCB CARD Wと三井住友カード(NL)の組み合わせは、日常使いでのポイント還元率を重視したい方におすすめです。

JCB CARD Wは、18〜39歳までが発行できる若者向けのクレジットカードで、カード会社のJCBが発行するプロパーカードのためステータス性が良好です。

いつでも通常のJCBカードSのポイント2倍と、ポイント還元に特化しているのが特徴です。

また、Amazonやスターバックスなどのパートナー店ではポイントが最大21倍になるので、ポイントが貯まりやすいのがメリットです。

三井住友カード(NL)は、基本ポイント還元率は0.5%と低めですが、対象のコンビニや飲食店でのスマホのタッチ決済でポイント最大7%還元※になるのが魅力です。

券面にカード番号のないナンバーレスのため、セキュリティ面も安心して利用できます。

JCB CARD Wをメインカードとして使用し、対象の店舗では三井住友カード(NL)と2枚を使い分けることで、効率よくポイントを貯められます。

また、2枚とも年会費は永年無料なので、維持費がかからず気軽に持てるのもメリットです。

- 還元率が上がるお店が増える

- 海外旅行保険+選べる保険を利用できる

- JCBとVisaの両方を利用できる

- 電子マネーを最大3種類利用できる

- 店舗によってカードの使い分けが必要

- 海外旅行保険の上限額は1枚分

- 空港ラウンジ利用などの特典はない

<JCB CARD Wと三井住友カード(NL)の基本情報>

| 券面 |  |  |

|---|---|---|

| カード名 | JCB CARD W | 三井住友カード(NL) |

| 年会費 | 永年無料 | 永年無料 |

| 申込条件 | 18〜39歳以下で学生の方(高校生を除く) 18〜39歳以下で本人または配偶者に安定継続収入のある方 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 1.0〜10.50%※1 | 0.5〜7%※3 |

| 審査・発行スピード | ナンバーレス:最短5分※2 番号あり:約1週間 | 即時発行:最短10秒※4 通常発行:最短3営業日 |

| 国際ブランド | JCB | Visa、Mastercard |

| 受け取るポイント | Oki Dokiポイント | Vポイント |

| 交換可能ポイント | nanacoポイント、dポイント、楽天ポイント、楽天Edy、Pontaポイント、ビックポイント/ビックネットポイント、ベルメゾン・ポイント、ジョーシンポイント、セシールスマイルポイント、スターバックス カード チャージ、WAONポイント | 楽天ポイント、Vポイント、ヨドバシゴールドポイント、dポイント、ビックポイント、PeXポイント、nanacoポイント、Gポイント、スターバックス カード、楽天Edy、WAONポイント、ジョーシンポイント、ベルメゾン・ポイント、タリーズカード、カテネエポイント、JAF次年度会費、デジタルウォレット、Pontaポイント |

| ポイントの有効期限 | 獲得月より2年間 | ポイント獲得月から2年間 |

| 交換可能マイル | JAL、ANA、スカイマイル | ANAマイレージ ブリティッシュ・エアウェイズエグゼクティブクラブAvios フライングブルーマイレージ |

| 電子マネー | ー | WAON、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay™、MyJCB Pay、QUICPay | Apple Pay、Google Pay™、iD(専用) |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:無し | 海外:最高2,000万円(利用付帯) 国内:無し |

| ショッピング保険 | 海外:最高100万円 国内:無し | 海外:無し 国内:無し |

| 追加カード | ETCカード、QUICPay、家族カード | ETCカード、家族カード、バーチャルカード |

| 支払い方法 | 1回払い、2回払い、ボーナス1回払い、リボ払い、分割払い、スキップ払い | 1回払い、2回払い、ボーナス一括払い、リボ払い、分割払い |

| 締め日・支払日 | JCB公式サイトでご確認ください | 15日締め翌月10日払い/月末締め翌月26日払い ※選択可 |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※2 ナンバーレスカードはモバ即にて発行可能( 9:00AM~8:00PMでお申し込み。受付時間を過ぎた場合は、翌日受付扱い)

以下は注釈3の内容

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4 最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

JCB CAED W×三井住友カード(NL)の2枚の組み合わせ

JCB CAED W×三井住友カード(NL)は普段使いで還元率が良い

どちらのカードもポイント還元率が上がる対象店舗数が多く、日常生活でよく利用するお店が多数含まれています。

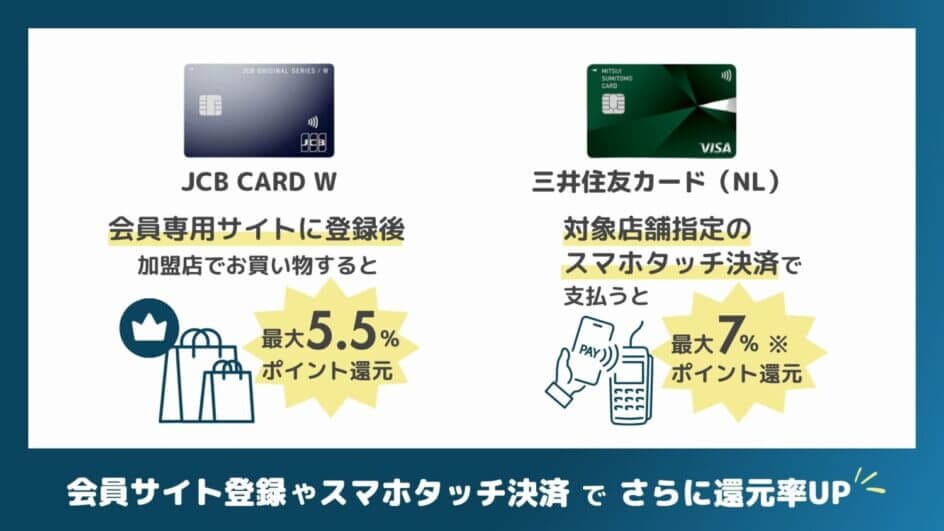

JCB CARD Wは、会員専用サイト「JCB ORIGINAL SERIESパートナー」に登録すると、加盟店でのお買い物でポイントが最大5.5%還元されます。

三井住友カード(NL)は、対象店舗における指定のスマホのタッチ決済支払いで、ポイントが7%還元されます。

それぞれのカードでポイント還元率が上がるお店の一例は、以下の通りです。

| ジャンル | JCB CARD W ※一部対象外の店舗あり | 三井住友カード(NL) ※すべて7%還元 |

|---|---|---|

| ネット通販 | Amazon:2% メルカリ:1.5% | – |

| コンビニ | セブン-イレブン:2% ローソン:2% ミニストップ:2% デイリーヤマザキ:2% | セイコーマート セブン-イレブン ポプラ ミニストップ ローソン など |

| 飲食店 | やよい軒:1.5% ドミノピザ:1.5% | マクドナルド モスバーガー サイゼリヤ ガスト バーミヤン しゃぶ葉 ジョナサン 夢庵 その他すかいらーくグループ飲食店※ かっぱ寿司 |

| カフェ | スターバックス カードへのオンライン入金:5.5% スターバックス Starbucks eGift:10.5% | ドトールコーヒーショップ エクセルシオールカフェ |

| ドラッグストア | ウエルシア:1.5% ハックドラッグ:1.5% コクミンドラッグ:1.5% ハッピードラッグ:1.5% | – |

| 車 | オリックスレンタカー:3.5% ニッポンレンタカー:3.5% | – |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

JCB CARD Wでは、スターバックスやAmazon、ドラッグストア、レンタカーなどで高還元です。

特にAmazonで常時2%というのは、ネットショッピングをよく利用する方にとって非常にお得です。

さらに、JCBが運営するポイントサイト「Oki Dokiランド」経由でお買い物をすると、Amazonの対象カテゴリ商品のポイント倍率が2〜9倍になります。

三井住友カード(NL)では、JCB CARD Wでポイント還元率アップ対象外のコンビニや、マクドナルドをはじめとする飲食店をカバーできます。

還元率の上がる店舗ごとに2枚のカードを使い分ければ、幅広いお店でのポイント還元率が非常に良くなります。

なお、JCB CARD Wは対象店舗以外でも常時1%と高還元なので、公共料金など固定費の支払いをJCB CARD Wにまとめると、効率よくポイントを貯められます。

JCB CAED W×三井住友カード(NL)は付帯保険のカバーする範囲が広くなる

JCB CARDWには、最高2,000万円の海外旅行保険が付帯しています。

事故による死亡や後遺障害はもちろん、病気やケガの治療費、携行品損害など手厚い内容となっているため、海外旅行の備えとして安心です。

JCB CARDWの海外旅行保険

| 保険内容 | JCB CARDW |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 100万円 |

| 疾病治療費用 | 100万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 | 保険期間中100万円(1旅行中20万円) |

| 救援者費用等 | 100万円 |

一方、三井住友カード(NL)も同様に最高2,000万円の海外旅行保険が付帯していますが、不要な場合は別の補償プランへ変更できる「選べる無料保険」という制度があります。

三井住友カード(NL)の付帯保険を切り替えることで、旅行以外の日常生活でのケガや賠償責任、スマホ故障などにも備えることが可能です。

三井住友カード(NL)の選べる補償プラン

| プラン名 | 主な補償内容 |

|---|---|

| ゴルフ安心プラン (ゴルファー保険) | ゴルフの練習中や競技中などでの賠償事故 ゴルフ場敷地内でのゴルフ用品の盗難・破損などの補償 |

| 弁護士安心プラン (弁護士保険) | 事故によって被害にあった際の法律相談費用・弁護士相談費用などの補償 |

| スマホ安心プラン (動産総合保険) | スマートフォンが破損・故障・盗難にあった場合の補償 |

| 日常生活安心プラン (個人賠償責任保険) | 日常生活で他人にケガをさせたり、他人のモノを壊したりした際に損害賠償責任を負った際の補償 |

| ケガ安心プラン (入金保険(交通事故限定)) | 交通事故によるケガで、入院・手術を受けた際の補償 |

| 持ち物安心プラン (携行品損害保険) | 身の回りの持ち物が盗難・破損・火災などの被害にあった際の補償 |

「選べる無料保険」で海外旅行保険以外のものへ切り替えることで、JCB CARD Wでは海外旅行、三井住友カード(NL)では日常など、カードを1枚持つよりも付帯保険でカバーできる範囲を広げられます。

JCB CAED W×三井住友カード(NL)の組み合わせは世界中どこでも決済できる

クレジットカードには、世界中の国や地域で利用できる国際ブランドが付いています。

JCB CARD Wは「JCB」、三井住友カード(NL)は「Visa」または「Mastercard」を選択可能です。

JCBは日本生まれの国際ブランドで、前述のとおり還元率が良くなるお店が多くあります。

ただし、海外では加盟店舗数が少ないため、海外のお店では使えない場合もあります。

Visaは国際ブランドのなかでも知名度・シェア率が高く、世界中に加盟店ネットワークを持っています。

海外でも幅広い地域で決済可能なため、旅行や出張で海外に行く際には、JCBだけでなくVisaのカードも保有していると安心です。

JCB CARD WではJCBしか選べないので、サブカードの三井住友カードでVisaを選択すれば、世界中どこでも決済できるようになって便利です。

JCB CAED W×三井住友カード(NL)の2枚でスマホ決済できるお店が増える

端末にスマホやカードをかざすだけで、すばやく支払いを完了できる便利なタッチ決済ですが、お店によって対応する種類にはバラつきがあります。

そのため、複数のスマホ決済を使えると決済できるお店が増え、支払いがよりスムーズになります。

JCB CARD Wは、QUICPayに対応しており、スマホやスマートウォッチのApple Pay・Google Payを使ってQUICPay決済が可能です。

三井住友カード(NL)は、iDと電子マネーWAONを追加カードとして別途発行できます。

QUICPayに対応していないお店でも、iDやWAONに対応していればスムーズにお会計を済ませられます。

なお、三井住友カードWAONは、発行手数料が300円(税込)がかかる点には注意が必要です。

JCB CARD Wと三井住友カード(NL)の評価・口コミ

JCB CARD W:2020年4月に発行

良かった点は?

使う頻度の高いAmazonにおいて、ときどきポイントアップセールを実施しているところ。Amazon fashonやAmazon deviceなどジャンルは限られるが、10-20倍のポイントが獲得できるのは嬉しい。パソコン周辺機器を購入する頻度が高いのでお得だと思う。国民年金の支払にもポイントが付くのは嬉しい。国民年金の支払にポイントがつくクレジットカードは意外と少ないと思う。

イマイチな点は?

インターネットショッピングをする際にはほとんど気にならないが、実店舗だとたまにJCBカードが使えないお店がある。JCBのこのカード一枚ではなくVisaやMastercardといった他のブランドのカードと併用することをおすすめする。JCB CARD Wはだんだんとグレードがアップしたりインビテーションが届いたりするような、いわゆる「育てる」クレジットカードではないので、よりステータスの高いカードを将来的に作りたいと思っている人には物足りないかもしれない。

三井住友カード(NL):2023年3月に発行

良かった点は?

コンビニ、サイゼリヤ、ドトールをよく利用するため、クレジットカードの支払いで最大7%のポイントが還元されるため、お特感が非常にある。加盟店もどんどん増えており、さらに便利になっていると感じる。

イマイチな点は?

自分の使い方が悪いせいなのか、発行して2ヶ月ほどでICチップの読み取りが出来なくなってしまい再発行した。迅速な対応で助かったが、しばらく不便な思いをしたためマイナスと感じた。それ以外の不満点は特になし。

JCB CARD Wと三井住友カード(NL)は、コンビニ・飲食店・ドラッグストアなどからネットショッピングまで、幅広い店舗でポイント還元率をアップできる組み合わせです。

国際ブランドや付帯保険の相性も良いので、旅行と日常生活など使い分けしやすいのもメリットです。

筆者が実際に使用した感想

JCB CARD Wはスマホに取り込んで日常的に使用しています。日本国内だと特に不便に感じることはありません。Amazonでの還元率が2%のためオンラインの買い物にも利用しています。

三井住友カード(NL)は普段コンビニで使用しており、ポイントがとても貯まりやすいことを実感しています。また、Visaのため海外旅行時にどこでも利用できるのは安心できます(写真は韓国で使用している様子)。

JCB CARD Wの申し込みはこちら

- Amazon.co.jp利用で最大10,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2023年12月5日(火)〜2024年3月31日(月)まで

三井住友カード(NL)の申し込みはこちら

特典:新規入会&条件達成で最大3,000円分プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年4月22日(月)~

ゴールドカードの最強の2枚は三井住友カード ゴールド(NL) × エポスゴールドカード

三井住友カード ゴールド(NL)とエポスゴールドカードは、維持費をかけずにゴールドカードの充実した優待を受けたい方にとって最強の2枚です。

三井住友カード ゴールド(NL)は、三井住友カードが発行するクレジットカードです。

銀行系カードのためステータス性が高く、指定のスマホのタッチ決済で最大7%還元※などポイントが貯まりやすいのが特徴です。

エポスゴールドカードは、エポスカードが発行する流通系クレジットカードです。

全国のマルイでポイント1%の高還元なほか、手厚い海外旅行保険やトラベルサービスが付帯しています。

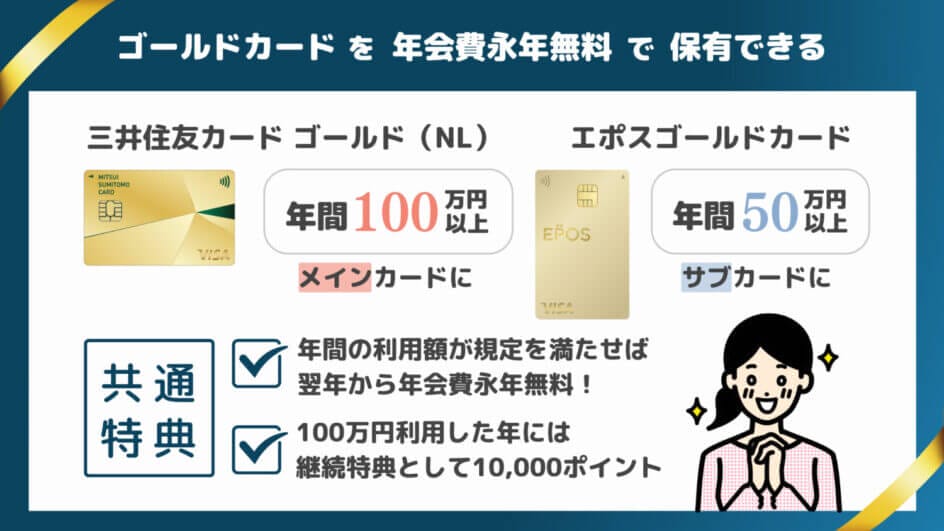

どちらのカードも一定の条件を達成することで、ゴールドカードながら年会費永年無料で持ち続けることが可能です。

2枚保有することで、ゴールドカードならではの優待や旅行保険などが手厚くなるため、旅行や出張で海外に行く際にも便利です。

- ゴールドカードを年会費無料で持てる

- 旅行や宿泊料金がお得になる

- 海外旅行保険を手厚くできる

- 還元率が上がる店舗が増える

- 基本還元率はどちらも0.5%と低め

- お得に使うには1年で50〜100万円のカード利用が必要

- 海外の空港ラウンジは2カ所のみ

<三井住友カード ゴールド(NL)とエポスゴールドカードの基本情報>

| 券面 |  |  |

|---|---|---|

| カード名 | 三井住友カード ゴールド(NL) | エポスゴールドカード |

| 年会費 | 通常 5,500円(税込) 年間100万円の利用で翌年以降永年無料 ※1 | 5,000円(税込) ※年間利用額50万円以上で翌年以降永年無料 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 18歳以上の方(学生を除く) |

| ポイント還元率 | 0.5〜7% ※2 | 0.5〜1.5% |

| 審査・発行スピード | 審査:最短10秒 ※3 発行:最短3営業日 | 店舗受取:最短当日 配送受取:約1週間 |

| 国際ブランド | Visa、Mastercard | Visa |

| 受け取るポイント | Vポイント | エポスポイント |

| 交換可能ポイント | 楽天ポイント、Vポイント、ヨドバシゴールドポイント、dポイント、ビックポイント、PeXポイント、Ponta ポイント、nanacoポイント、Gポイント、スターバックス カード、楽天Edy、WAONポイント、ジョーシンポイント、ベルメゾン・ポイント、PiTaPa、タリーズカード、カテネエポイント、JAF次年度会費、デジタルウォレット | dポイント、Pontaポイント、スターバックス カードチャージ、ノジマスーパーポイント、セシールスマイルポイント |

| ポイントの有効期限 | ポイント獲得月から2年間 | 無期限 |

| 交換可能マイル | ANA、ブリティッシュ・エアウェイズエグゼクティブクラブAvios、フライングブルーマイレージ | ANA、JAL |

| 電子マネー | WAON、PiTaPa | ー |

| スマホ決済 | Apple Pay、Google Pay™、iD(専用) | ApplePay、Google Pay™、EPOS PAY |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) | 海外:最高5,000万円(利用付帯) 国内:なし |

| ショッピング保険 | 国内外:年間300万円 | 別途申込み可能:年間50万円 ※年間サービス料1,000円 |

| 追加カード | 家族カード:無料 ETCカード:初年度無料 ※前年度に一度もETC利用がない場合は年会費550円(税込) | 家族カード:無料 ETCカード:無料 |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、リボ払い、分割払い | 1回払い、2回払い、ボーナス1回払い、分割払い、リボ払い |

| 締め日・支払日 | 15日締め翌月10日払い/月末締め翌月26日払い※選択可 | 27日締め翌月27日払い/4日締め翌月4日払い※選択可 |

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

以下は注釈2の内容

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

三井住友カード ゴールド(NL) × エポスゴールドカードの2枚の組み合わせ

三井住友カード ゴールド(NL) × エポスゴールドカードは年会費無料で保有できる

三井住友カード ゴールド(NL)は通常年会費5,500円(税込)ですが、年間100万円利用することで、翌年以降の年会費が永年無料になります。※

月に84,000円のカード利用をする方なら、条件を達成できます。

一方、エポスゴールドカードは通常年会費が5,000円(税込)ですが、年間50万円以上の支払いをすることで、翌年度以降の年会費が永年無料になります。

さらに、どちらも100万円利用した年には、継続特典として10,000ポイントを獲得できるので、ポイントを貯めたい方にとってメリットの大きい2枚です。

上述の通り、年会費無料になるハードルは、三井住友カード ゴールド(NL)のほうが高めです。

そのため、メインカードとして光熱費や通信費の支払いをまとめて、サブカードとしてエポスカードを使う方法がおすすめです。

また、エポスゴールドカードの年会費を少しでも節約したい方は、通常のエポスカードを申し込んでインビテーションを待つという選択肢もあります。

エポスカードを一定期間保有して基準に達した方には、エポスゴールドカードへの招待状が届くことがあります。

インビテーション経由で申し込むと、エポスゴールドカードの年会費は初年度から永年無料です。

インビテーションが届く条件について明確な案内はありませんが、ネット上では「年間50万円以上の利用」という意見が多く散見されます。

エポスアプリ上に、ゴールドカード招待までの道のりをパーセンテージで表示する機能も付いているので、それを参考にゴールドカードを目指すとよいでしょう。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL) × エポスゴールドカードは空港ラウンジや旅行予約割引などの優待を利用できる

三井住友カード ゴールド(NL)とエポスゴールドカードは、どちらもゴールドカードならではの充実した優待特典が付いています。

空港ラウンジの無料利用や宿泊・ツアー予約の割引など旅行関連の優待が豊富なので、出張や旅行によく行く方は、カードを保有していると便利です。

それぞれのカードの旅行関連の優待特典は以下の内容です。

- 国内・海外パッケージツアーを最大8%割引で予約できる「VJトラベルデスク」

- 宿泊予約サイトで5〜8%OFF(Relux、Hotels.com、Expedia)

- 国内宿泊施設を割引価格で予約できる「エクセレント ホテルズ」

- HISオンライン体験サービスが5%OFF

- 国内34ヶ所、海外1ヶ所の空港ラウンジ無料

- 宿泊予約サイトでポイント最大5〜10倍(HIS、日本旅行)

- 対象の東急ホテルズの宿泊料金が特別価格

- 対象のレストランなどで10%OFFVisa国際線クローク(コート預かり)15%OFF ※

- 国内19ヶ所、海外2ヶ所の空港ラウンジ無料

※サービス提供期間:2023年12月1日~2024年3月31日

空港内にあるラウンジでは、無線LANやフード・ドリンクサービス、パソコン貸出などのサービスを無料で利用できます。

それぞれのカードで利用できる空港ラウンジは以下になります。

| エリア | 三井住友カード ゴールド(NL) | エポスゴールドカード |

|---|---|---|

| 北海道・東北 | 新千歳空港/函館空港/旭川空港/青森空港/秋田空港/仙台国際空港 | 新千歳空港/函館空港/仙台国際空港 |

| 関東・近畿 | 羽田空港/成田国際空港 | 羽田空港/成田国際空港 |

| 中部・近畿 | 新潟空港/富山空港/小松空港/中部国際空港/富士山静岡空港/伊丹空港/関西国際空港/神戸空港 | 小松空港/中部国際空港/大阪国際(伊丹)空港/関西国際空港/神戸空港 |

| 中国・四国 | 岡山空港/広島空港/米子空港/山口宇部空港/出雲縁結び空港/徳島空港/高松空港/松山空港/高知空港 | 広島空港/松山空港 |

| 九州・沖縄 | 福岡空港/北九州空港/佐賀空港/長崎空港/大分空港/熊本空港/宮崎空港/鹿児島空港/那覇空港 | 福岡空港/北九州空港/長崎空港/阿蘇くまもと空港/大分空港/鹿児島空港/那覇空港 |

| 海外 | ダニエル・K・イノウエ国際空港 | ダニエル・K・イノウエ国際空港/ホノルルラウンジ |

対象のラウンジ数は三井住友カード ゴールドの方が多いですが、ハワイに行く際にはエポスゴールドカードも持っていると安心です。

カードを2枚保有していると両方の優待サービスを利用できるので、さまざまな地域へ旅行や出張に行く方でも、希望に沿った優待を見つけられる確率を増やすことができます。

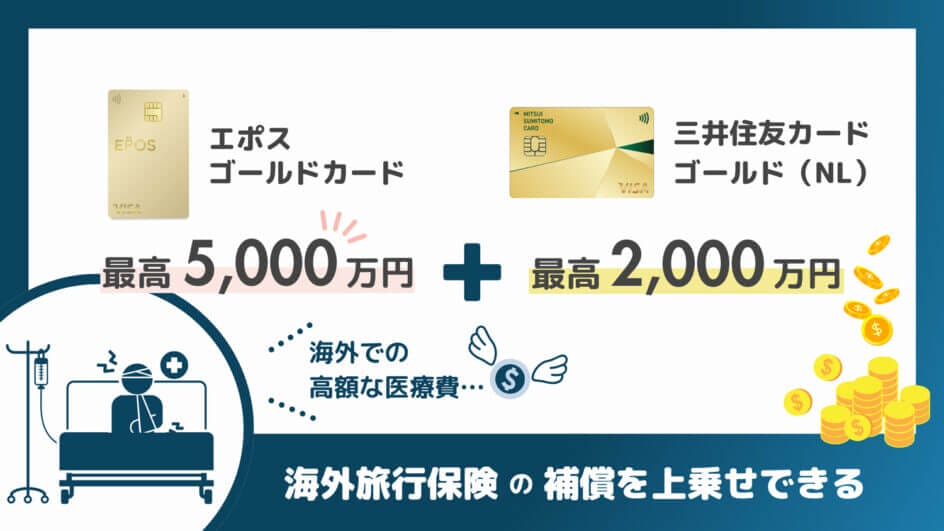

三井住友カード ゴールド(NL) × エポスゴールドカードで海外旅行保険の補償を厚くできる

海外で手術や入院をした際の医療費は、日本よりも高額なため、1枚のゴールドカードでは補償が足りない場合があります。

そのため、クレジットカードを2枚保有していると、旅行傷害保険の補償額(死亡・後遺障害を除く)が上乗せされる点もメリットです。

三井住友カード ゴールド(NL)とエポスゴールドカードには、それぞれ海外旅行保険が付帯しています。

補償内容と保険金額は以下の通りです。

| 保険の種類 | 三井住友カード ゴールド(NL) | エポスカードゴールド |

|---|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 |

| 傷害治療費用 | 100万円 | 300万円 |

| 疾病治療費用 | 100万円 | 300万円 |

| 賠償責任 | 2,500万円 | 5,000万円 |

| 携行品損害 | 20万円(免責3,000円) | 50万円(免責3,000円) |

| 救援者費用 | 150万円 | 100万円 |

死亡・後遺障害に関しては、保険金額の高いほうが適用されるため、エポスゴールドカードの最高5,000万円が補償限度額となります。

手術、入院した際にエポスゴールドカードの補償では足りなくなった場合には、実際にかかった医療費を上限に、三井住友カード ゴールド(NL)からも補償を受けられるようになります。

特にアメリカやヨーロッパでは医療費が高額な傾向があり、手術と1日の入院だけで100万円を超えるケースもあります。

旅行や出張で海外に行く際の備えとして、海外旅行保険が付帯したゴールドカードを2枚保有しておくと安心です。

なお、どちらのカードも、航空券やツアー料金などの旅行代をカードで決済することで補償が適用されます。

三井住友カード ゴールド(NL) × エポスゴールドカードを使い分けるとポイントが効率よく貯まる

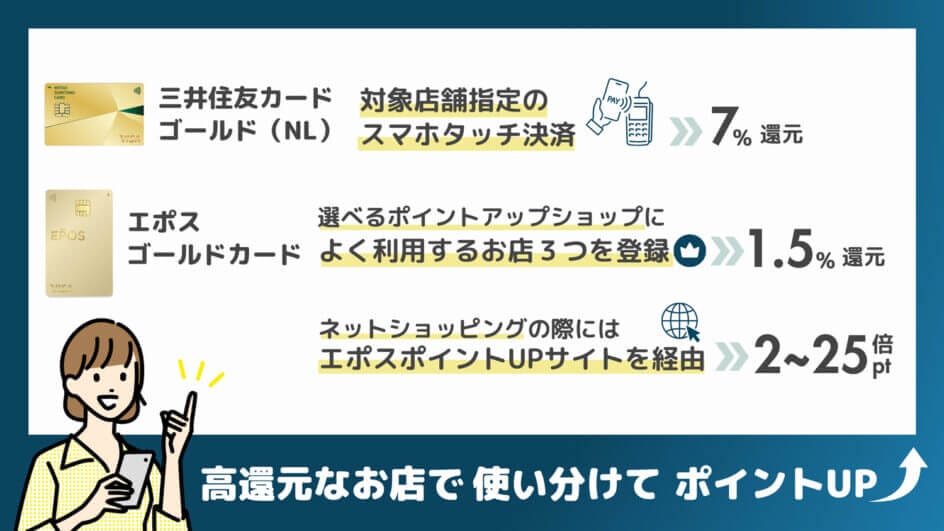

三井住友カード ゴールド(NL)とエポスゴールドカードは、どちらも基本ポイント還元率は0.5%と低めですが、それぞれポイント還元率が上がるサービスを提供しています。

2枚のカードのポイントアップ条件や対象ジャンルは以下の通りです。

| 三井住友カード ゴールド(NL) | エポスゴールドカード | |

|---|---|---|

| 条件 | 対象店舗で指定のスマホタッチ決済支払い | 「選べるポイントアップショップ」に登録 |

| 還元率 | 最大7%ポイント還元 | 3つの店舗で1.5%還元 |

| 対象ジャンル | コンビニ・飲食店20店舗以上 | スーパー、コンビニ、ドラッグストア、家電量販店、ホームセンター、専門店など300ショップ以上 |

| 店舗の一例 | セブン-イレブン、ミニストップ、ローソン、ポプラ、マクドナルド、モスバーガー、サイゼリヤ、ガスト、ドトールコーヒーショップ、エクセルシオール カフェなど | ららぽーと、ドンキホーテ、イオン、イトーヨーカドー、マツモトキヨシ、ウエルシア薬局、ビックカメラ、ニトリ、ユニクロ、ABC-MART、H&M、Appleストア、東急ハンズなど |

三井住友カード ゴールド(NL)の最大7%ポイント還元というのは非常にお得なので、対象のコンビニや飲食店では積極的に利用すると良いでしょう。

一方、スーパーやドラッグストア、家電量販店などは7%還元の対象には含まれないため、よく利用するお店3つをエポスゴールドカードの「選べるポイントアップ」に登録しておくと、1.5%還元になるのでお得です。

また、ネットショッピングをする際には、「エポスポイントUPサイト」を経由するとポイントが2〜25倍になります。

楽天市場やYahoo!ショッピングをはじめ、マウスコンピューター、ロクシタンオンラインショップ、ボビイ ブラウン公式 オンラインショップなどの専門店まで450店舗以上のショップが対象です。

お店によって2枚のカードを使い分けることで、それぞれのカードで還元率が上がったポイントを受け取ることができるため、効率よくポイントを獲得できます。

三井住友カード ゴールド(NL)とエポスゴールドカードの評価・口コミ

三井住友カード ゴールド(NL):2022年4月に発行

良かった点は?

三井住友カード ゴールド(NL)を利用して良いと感じている点は、「年会費無料でゴールドカードを持つことができる」ところです。年間で100万円以上カードを利用すれば年会費無料になるので、自分は光熱費や通信量などの固定費、食費や交友費などもこのカードで引き落としています。年間100万円以上は使うので、年会費無料でゴールドカードを持てるのはありがたいと感じています。デザインもシンプルでカッコよく、自分のステータスになっています。

イマイチな点は?

「通常時のポイント還元率が低い」ところです。コンビニやマクドナルドなどで利用すると高還元率なのですが、それ以外に利用してもポイント還元率が低く、「0.5%」しか受け取れないのはいまひとつだなと感じています。

エポスゴールドカード:2021年10月に発行

良かった点は?

なんといってもゴールドカードなら空港にもよりますがエアポートラウンジを基本的に入場料金無料で使うことができるのが良いのではないかと思って申し込んでみました。ポイントもたまりやすくなるサイトがありますので登録がおすすめです。

イマイチな点は?

とくにないのですが、入るときにインターネットで申し込みもできますが、ゴールドではない普通カードを申し込んで、利用実績をつくり、インビテーションをもらってゴールドカードにできるものもあります。年会費などメリットありますが、利用実績作りに時間がかかります。

三井住友カード ゴールド(NL)の申し込みはこちら

特典:新規入会&条件達成で最大10,000円分プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年7月1日(月)~2024年9月1日(日)

まずはエポスカードに申し込む

エポスカード新規入会で2,000円分のエポスポイントプレゼント

※エポスゴールドカードの入会特典はなし

三井住友カード ゴールド(NL)とエポスゴールドカードは、コンビニや飲食店、旅行先などによって使い分けることで効率よくポイントを貯めたり、優待価格を利用できます。

継続特典として各1万ポイント獲得できるのは非常にお得なので、計画的に2枚のカードを利用して条件達成を目指しましょう。

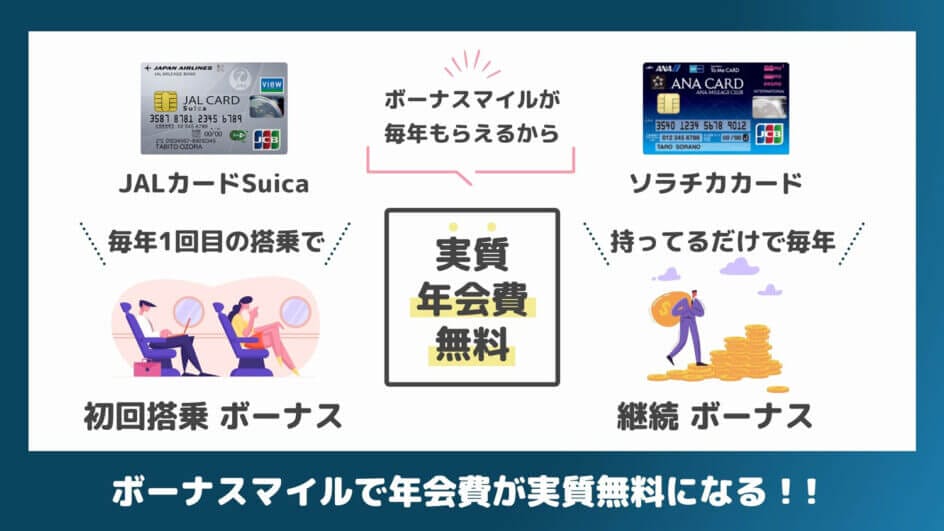

マイルが貯まる最強の2枚はJALカードSuicaとソラチカカード

JALカードSuicaとソラチカカード(ANA To Me CARD PASMO JCB)の組み合わせは、マイルを効率よく貯めたい方にとって最強の2枚です。

どちらのカードも、通勤・通学でのSuica・PASMOの利用や普段の買い物でのカード利用など、フライト以外でもマイルを貯められます。

JALカードSuicaは、Suica+定期券+JRE CARD+クレジットカードが1枚になったカードです。

Suicaや定期券を使ってJREポイントが貯まるほか、カード利用でJALマイルが貯まります。

ソラチカカードは、JCBがANA・東京メトロと提携して発行しているクレジットカードです。

ANAカードにPASMOが搭載されており、東京メトロの乗車などでメトロポイントが貯まるほか、通常の買い物でJCBのOki Dokiポイントが貯まり、貯まったポイントをANAマイルへ交換できます。

2枚使うことで、JALとANAそれぞれのマイルを貯められるため、旅行や出張のためにマイルをコツコツと貯めたい方にとってメリットの大きい組み合わせです。

- JALとANA両方のマイルが貯まる

- 通勤通学でマイルが貯まる

- 日常の買い物でマイルが貯まる

- 高レートでマイルへ交換できる

- 国際ブランドはJCBのみ

- 旅行保険は死亡・後遺障害のみ

- ラウンジ利用などの特典はない

- カード発行までに時間がかかる

<JALカードSuicaとソラチカカードの基本情報>

| 券面 |  |  |

|---|---|---|

| カード名 | JALカードSuica | ソラチカカード (ANA To Me CARD PASMO JCB) |

| 年会費 | 2,200円(税込) ※初年度無料 | 2,200円(税込) ※初年度無料 |

| 申込条件 | 日本国内にお住まいの18歳以上(高校生を除く)の方で、電話連絡のとれる方 | 18歳以上でご本人または配偶者に安定継続収入のある方 または高校生を除く18歳以上で学生の方 |

| 還元率 | 0.5〜1.0% | 0.5〜1.0% |

| 審査・発行スピード | 約3週間 | 約2〜3週間 |

| 国際ブランド | JCB | JCB |

| 受け取るポイント | JRE POINT | Oki Dokiポイント、メトロポイント |

| 交換可能ポイント | なし | nanacoポイント |

| ポイントの有効期限 | 2年間 | メトロポイント:2年間 |

| 交換可能マイル | JAL | ANA |

| 電子マネー | Suica | PASMO、ANA QUICPay+nanaco、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay | Apple Pay、Google Pay、QUICPay |

| 旅行保険 | 海外旅行保険:最高1,000万円(自動付帯) 国内旅行保険:最高1,000万円(自動付帯) | 海外旅行保険:最高1,000万円(自動付帯) |

| ショッピング保険 | なし | 海外:年間100万円 国内:なし |

| 追加カード | ETCカード:年会費524円(税込) 家族カード:年会費1,100円(税込)※初年度無料 | ETCカード:無料 家族カード:年会費1,100円(税込) |

| 支払い方法 | 1回払い、ボーナス一括払い、ボーナス併用払い(JR東日本のびゅうプラザのみ)、分割払い、リボルビング払い | 1回払い、2回払い、分割払い、ボーナス1回払い、リボ払い、スキップ払い |

| 締め日・支払日 | 締め日:毎月5日 支払日:翌月4日 | 締め日:毎月15日 支払日:翌月10日 |

JALカードSuica×ソラチカカードの2枚の組み合わせ

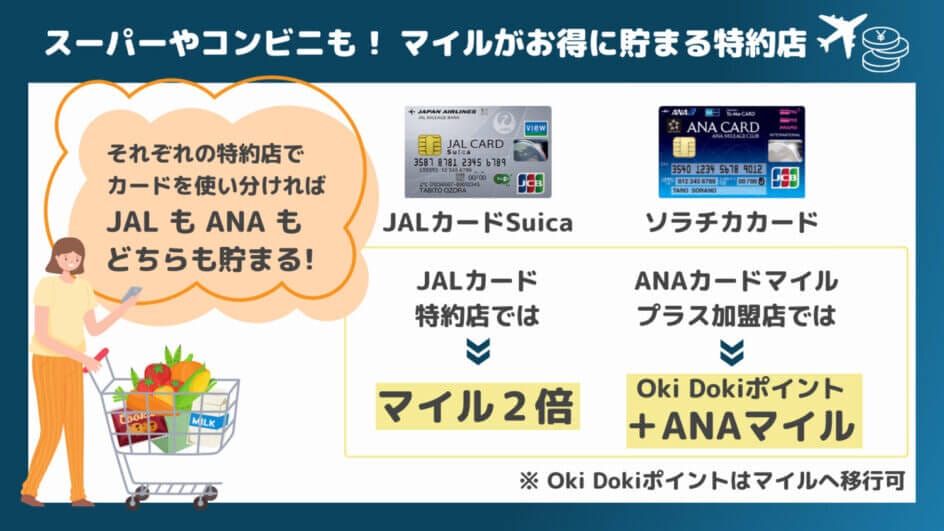

JALカードSuica×ソラチカカードはマイル還元率の上がる特約店がある

どちらのカードも、身近なお店での買い物でマイルを貯めやすいことが特徴です。

JALカードSuicaの場合は、通常店舗でのカード利用で200円につき1マイル、全国約54,000店舗あるJALカード特約店ではマイルが2倍貯まります。

ソラチカカードはJCBのOki Dokiポイントが1,000円につき1ポイント貯まり、貯まったポイントをANAマイルへ移行できます。

加えて、ANAカードマイルプラス加盟店で買い物をすると、Oki Dokiポイントとは別にANAマイルが100〜200円につき1マイル付与されるため、通常より効率よくマイルを貯めることができます。

どちらのカード特約店も身近なお店が多いため、日常生活での買い物でマイルをお得に貯めることができます。主な特約店は以下になります。

| JALカードSuica (JALカード特約店) | ソラチカカード (ANAカードマイルプラス加盟店) | |

|---|---|---|

| 買い物 | ファミリーマート イオン マツモトキヨシ ウエルシア 大丸 松坂屋 デジタル専門店ノジマ 紀伊國屋書店ウェブストア など | セブン‐イレブン マツモトキヨシ ココカラファイン 高島屋 阪急百貨店 Apple公式サイト ヤマダデンキ LABI Dysonオンラインストア など |

| 飲食 | ロイヤルホスト スターバックス(オンライン入金) モスバーガー(webチャージ) など | スターバックス(オンライン入金) 京成友膳(成田国際空港第1ターミナル)など |

| 交通・宿泊 | ENEOS トヨタレンタカー タイムズカーレンタル 札幌・定山渓温泉 章月グランドホテル ホテルルートイン 京急EXイン 西鉄ホテルグループ 加賀屋グループなど | ENEOS apollostation・出光・シェル 三井のリパーク ルートインホテルズ ホテルマイステイズ羽田 ホテルモントレグループ オークラ ホテルズ & リゾーツ シギラリゾート など |

例えば、コンビニを利用する際には、ファミリーマートではJALカードSuica、セブン‐イレブンではソラチカカードと使い分けることで、どちらのコンビニを利用したときでもマイルをお得な倍率で貯めることができます。

どちらも加盟店を幅広く展開しており重複しているお店もありますが、それぞれの対象店舗によってカードを使い分けることで、JALマイルとANAマイルの両方を貯めることができます。

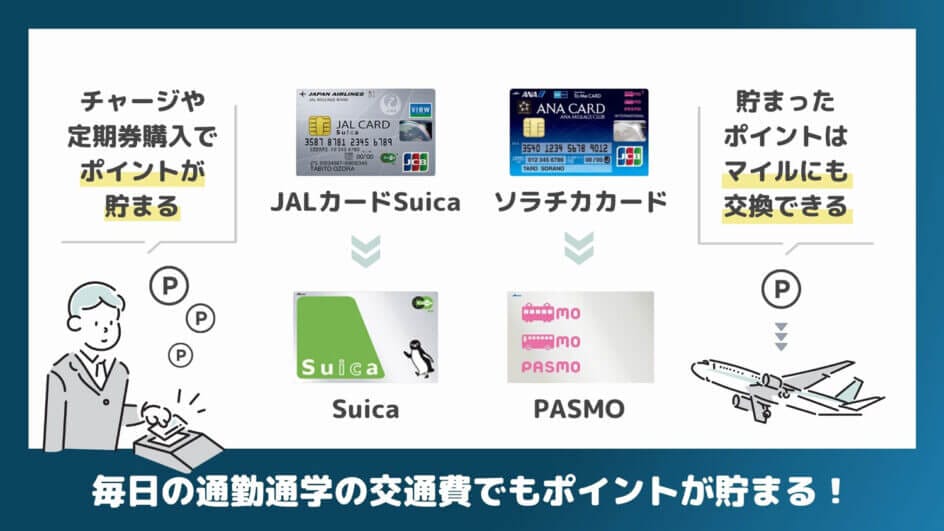

JALカードSuica×ソラチカカードは通勤通学代の支払いでポイントが貯まる

多くのクレジットカードはSuicaなどへのチャージはポイント還元対象外ですが、この組み合わせはそれぞれSuica、PASMOへのチャージや定期券購入などでポイントを獲得できます。

通勤・通学代の支払いでマイルと交換できるポイントがもらえるので、フライト以外の日々の生活でコツコツとマイルを貯められます。

それぞれ以下の場面において、ポイントが付与されます。

| JALカードSuica | ソラチカカード |

|---|---|

| Suicaへのオートチャージ:1.5%還元 モバイルSuicaで定期券購入:5%還元 ※1 | 1乗車につき、平日は5メトロポイント、土日祝は15メトロポイント 定期券購入:1,000円につき5メトロポイント+1,000円につき1Oki Dkiポイント PASMOへのオートチャージ:1,000円につき1Oki Dokiポイント PASMO利用:店舗での利用は200円につき1メトロポイント、自販機での利用は100円につき1メトロポイント |

※1:モバイルSuica定期券の購入で2%、カード決済で3%還元

例えば、JALカードSuicaで月1万円Suicaへチャージした場合、1ヶ月で150JREポイント、年間で1,800JREポイントが貯まります。

モバイルSuicaで7万円の定期券を購入した場合、1回で3,500ポイントが還元されます。

3,500JREポイントをJALマイルへ交換すると、約1,100マイル相当になります。

ソラチカカードは、東京メトロに乗車するだけで1乗車につき5ポイントもらえるので、週5日の往復の通勤だけで50メトロポイント獲得できます。

PASMOへのオートチャージで貯まるOki Dokiポイントは、1ポイント=5〜10マイルの価値があるので、還元率は0.5〜1.0%です。

また、どちらもSuicaやPASMOへのオートチャージにも対応しているため、ポイントが貯まるだけでなく、チャージの手間を省けるのもメリットです。

定期代や定期区間外の交通費をSuicaやPASMOで支払うことで、日々の生活でコツコツとポイントを貯めることができます。

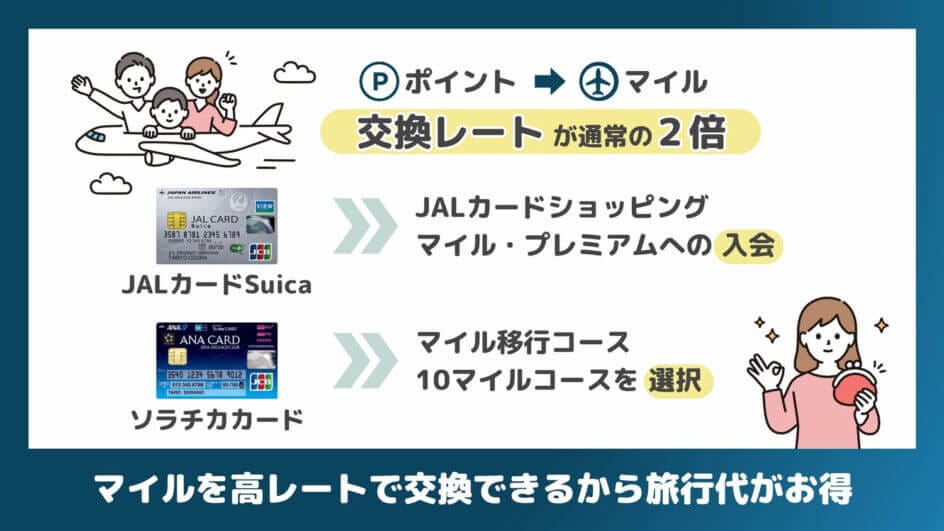

JALカードSuica×ソラチカカードはマイルを高レートで交換できる

JALカードSuicaとソラチカカードの利用で貯まったポイントは、それぞれ高い交換レートでJALマイル、ANAマイルへ移行できます。

JALカードSuicaは、カード利用で200円に1マイルが直接貯まるほか、Suicaチャージなどで貯めたJREポイントを1500ポイント=500マイルのレートで交換できます。

ソラチカカードは、カード利用で貯めたOki Dokiポイントを1ポイント→5マイル、PASMOへのチャージなどで貯めたメトロポイントを100:90という高いレートで交換できます。

| JALカードSuica | ソラチカカード | |

|---|---|---|

| カード利用で貯まるマイル数 | 200円につき1マイル | – |

| ポイント→マイルの交換レート | 1,500JREポイント→500マイル | 1Oki Dokiポイント→5マイル100メトロポイント→90マイル |

また、どちらのカードも、年会費や年間手数料を追加で支払うことで、マイル交換レートをさらに良くすることも可能です。

JALカードSuicaの場合は、「JALカードショッピングマイル・プレミアム」への入会で、カード利用で貯まるマイルが2倍になり、JREポイントからマイルへの交換レートも上がります。

ソラチカカードの場合は、マイル移行コース「10マイルコース」を選択することで、Oki Dokiポイントからマイルへの交換レートが通常の2倍になります。

| JALカードSuica | ソラチカカード | |

|---|---|---|

| オプション加入時 | 100円につき1マイル1,500JREポイント→1,000マイル | 1 Oki Dokiポイント→10マイル |

| オプション名 | JALカードショッピングマイル・プレミアム | 10マイルコース |

| 年間費用 | 年会費:4,950円(税込) | マイル移行手数料:5,500円(税込) |

どちらも年間費用が別途発生しますが、月約10万円以上カードを利用する方なら、年間費用以上のメリットを得られます。

- 月約10万円の利用:1,000マイル貯まる

- 年間約120万円の利用:12,000マイル貯まる

- 月約10万円の利用:100ポイント=1,000マイル貯まる

- 年間約120万円の利用:1200ポイント=12,000マイル貯まる

例えば、JALマイルを国内線の特典航空券と交換する場合の必要マイル数は、東京〜仙台・名古屋の往復で10,000マイル、東京〜大阪の往復で12,000マイルです。

1年間で120万円以上のカード利用をすると、国内旅行を無料で楽しめることになります。

JALカードSuica×ソラチカカードはボーナスマイルが得られて年会費実質無料

ソラチカカードは、持っているだけで毎年1,000ボーナスマイルをもらえるので、2年目以降にかかる年会費2,200円(税込)は実質無料といえます。

ソラチカカードでもらえるボーナスマイルは以下の通りです。

- 通常入会特典:1,000マイル

- 継続ボーナス:1,000マイル

- 搭乗ボーナス:10%プラス

ANAマイルの価値は交換先によって異なりますが、国内線の場合1マイル=約4〜6円相当なので、継続ボーナスの1,000マイルは、4,000〜6,000円相当ということです。

- 東京(羽田)〜名古屋(中部):必要マイル6,000片道の普通席運賃(フレックス)24,010円÷6,000マイル=約4円

- 東京(羽田)〜沖縄(那覇):必要マイル9,000 片道の普通席運賃(フレックス)53,110円÷9,000マイル=約5.9円

※2023年10月時点の運賃・マイル数で計算したものです。

ソラチカカードの年会費は持っているだけで実質無料になる安い価格なので、サブカードとして保有しても負担にならない点がメリットです。

なお、JALカードSuicaでは、JALグループ便のフライトで以下のボーナスマイルがあります。

- 入会搭乗ボーナス:1,000マイル

- 毎年初回搭乗ボーナス:1,000マイル

- 搭乗ごとボーナス:10%プラス

JALカードSuicaの年会費も初年度無料、2年目以降2,200円かかります。

ただ、JALマイルもANAマイル同様に、国内線では1マイル=約4.7〜5.8円相当の価値があります。

1年に1回飛行機に乗る方なら、年会費相当以上のボーナスマイルを受け取ることができます。

JALカードSuicaとソラチカカードの評価・口コミ

JALカードSuica:2019年4月に発行

良かった点は?

極力Suicaで買い物をしながら、定期もこのカードで買ってポイントを貯めています。JALに乗るのでマイルを貯めたくてカードを作り、コツコツと貯めています。還元率が良いのが嬉しいです。

イマイチな点は?

特に不満な点はなく、Suicaで買い物をするので、JCBだから使えないといった場面にもまだあったことがありません。ただ、Suicaが使えないお店であることがわかったときに残念な気持ちになることです。

ANA To Me CARD PASMO JCB(ソラチカカード):2019年4月に発行

良かった点は?

陸でマイルを貯めるために作りました。

作った時は離職していたのですが、主婦でも作ることができました。

日々の買い物で本当にサクサクとマイルが貯まり、年に一回は国内旅行に行ってます。

タダで飛行機に乗れるので得した気分になります。

イマイチな点は?

約5年間使っていますが、今現在まででイマイチだと感じることは無いです。

しいて言うなら、今の仕事がデスクワークなので、以前のように地下鉄に乗ることがなくなり、地下鉄で貯まるマイルが貯められてない点です。

しかし、日々の買い物でも充分にマイルが貯まるため、満足しています!

どちらのカードも交通系ICが付帯しており、通勤や通学でコツコツとマイルを貯めることができます。

ソラチカカードはカードを継続するだけでも毎年ボーナスマイルを獲得できるので、飛行機に乗る機会が少ない方はJALカードSuicaを優先的に使うと、毎年初回搭乗ボーナスももらえてお得になります。

なし

- 通常入会特典1,000マイルプレゼント

- 5万円以上利用で300マイルプレゼント

- 利用金額に応じて最大15,000マイル相当(5,000 Oki Dokiポイント)プレゼント

キャンペーン期間:〜2023年10月31日(火)まで

電子マネーを中心に使うときの2枚の組み合わせはPayPayカードとセゾンパール・アメックス

PayPayカードとセゾンパール・アメリカン・エキスプレス®・カード(以下セゾンパール・アメックス)は、電子マネーをよく使う方にとって最強の2枚です。

PayPayカードは、QRコード決済アプリ「PayPay」へチャージできる唯一のクレジットカードです。

カードを設定したPayPayで支払うことで、常時1.0%のポイント還元を受けられます。

セゾンパール・アメックスは、セゾンカードがアメックスと提携して発行しているクレジットカードで、ステータス性の高いアメックスカードを実質年会費無料で保有できるのが魅力です。

セゾンパール・アメックスでは、電子マネーQUICPayでの支払いが2.0%の高還元です。

どちらのカードもスマホ決済に対応しているため、普段から電子マネーを使っている方が導入しやすく、お得にポイントを貯められる組み合わせです。

- スマホ決済で1〜2%の高還元

- ポイントを無期限で保有できる

- 学生や主婦も申し込み可能

- 通販サイトでの特典が豊富

- 旅行保険が付帯していない

- ショッピング保険が付帯していない

- 空港ラウンジ利用などの特典はない

- ポイント還元以外のメリットが少ない

<PayPayカードとセゾンパール・アメリカン・エキスプレス®・カードの基本情報>

| 券面 |  |  |

|---|---|---|

| カード名 | PayPayカード | セゾンパール・アメリカン・エキスプレス®・カード |

| 年会費 | 永年無料 | 1,100円(税込) ※初年度無料 ※年1回の利用で翌年無料 |

| 申込条件 | 日本国内在住の満18歳以上(高校生除く)の方ご本人様 または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話をお持ちの方 | 18歳以上のご連絡可能な方 |

| 還元率 | 1.0〜5.0% | 0.5〜2.0% |

| 審査・発行スピード | 申し込み&審査で最短5分 | デジタルカード:最短5分 通常カード:最短3営業日 |

| 国際ブランド | Visa、Mastercard、JCB | AmericanExpress |

| 受け取るポイント | PayPayポイント | 永久不滅ポイント |

| 交換可能ポイント | 無し | dポイント、Pontaポイント、ベルメゾン・ポイント、PARCOポイント、スターバックスカード、nanacoポイント |

| ポイントの有効期限 | 無し | 期限無し |

| 交換可能マイル | 無し | ANA、JAL |

| 電子マネー | ー | ー |

| スマホ決済 | Apple Pay、QUICPay | ApplePay、Google Pay™、QUICPay、iD |

| 旅行保険 | 無し | 無し |

| ショッピング保険 | 無し | 無し |

| 追加カード | 家族カード:無料 ETCカード:年会費550円(税込) | 家族カード:無料(通常カードのみ) ETCカード:無料 |

| 支払い方法 | 1回払い、分割払い、ボーナス1回払い、ボーナス2回払い、リボ払い | 1回払い、2回払い、ボーナス(一括・2回)払い、リボ払い |

| 締め日・支払日 | 締め日:毎月月末 支払日:翌月27日(非営業日の場合は翌営業日) | 締め日:毎月10日 支払日:翌月4日(金融機関休業日の場合は翌営業日) |

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

PayPayカード×セゾンパール・アメックスの2枚の組み合わせ

PayPayカード×セゾンパール・アメックスはスマホ決済と電子マネーが魅力的

PayPayカードとセゾンパール・アメックスは、どちらもスマホ決済に対応しているのが特徴です。

それぞれ対応しているスマホ決済方法と、ポイント還元率は以下の通りです。

| PayPayカード | セゾンパール・アメックス | |

|---|---|---|

| 連携できるサービス | PayPay | QUICPay |

| スマホ決済時の還元率 | 1.0%還元 200円につき2ポイント | 2.0%還元 ※1,000円につき4ポイント |

※5円相当の商品と交換した場合の還元率です。

PayPayカードはQRコード決済のPayPayと連携することで、200円につき1.0%のポイント還元を受けられます。

セゾンパール・アメックスは、通常利用で0.5%還元のところ、電子マネーQUICPayに設定することで、2.0%還元を受けられます。

この2枚の組み合わせは、普段Suicaなどの電子マネーを利用している方に特におすすめです。

Suicaは、JR東日本の駅構内店舗のNewDaysやキヨスクを中心に展開し、近年では街中のコンビニやスーパーなどでも利用できる店舗が増えています。

ただ、2023年3月時点の利用可能店舗は163万店舗と、まだまだ使えないお店も多いので、Suicaが使えないお店をカバーできると便利です。

- PayPayを利用できる店舗数:235万カ所以上(2023年3月末時点)

- QUICPayを利用できる店舗数:205万ヶ所以上(2022年9月末時点)

PayPayとQUICPayを利用できれば、Suicaが使えないお店でもスマホ決済で支払いできるため、レジでのお会計がスムーズになります。

また、Suicaを利用してポイントを貯められるのは、乗車や駅構内・駅ナカでの買い物に限られますが、PayPayとQUICPayは全国の加盟店でポイントが貯まります。

PayPayとQUICPayを併用することで、これまでスマホ決済できなかったお店でもすばやく支払えて、かつ1.0〜2.0%のポイント還元も受けられるため、非常にお得です。

なお、PayPayとQUICPayが使えるお店は重複している部分も多数あります。

常時2.0%還元のQUICPayをメインにし、使えないお店やPayPayジャンボなどのキャンペーン期間中はPayPayを利用すると効率よくポイントを貯められます。

ただし、PayPayは月30回合計10万円の条件達成で最大1.5%まで還元率を上げることもできるので、ライフスタイルにあわせて使い分けてみてください。

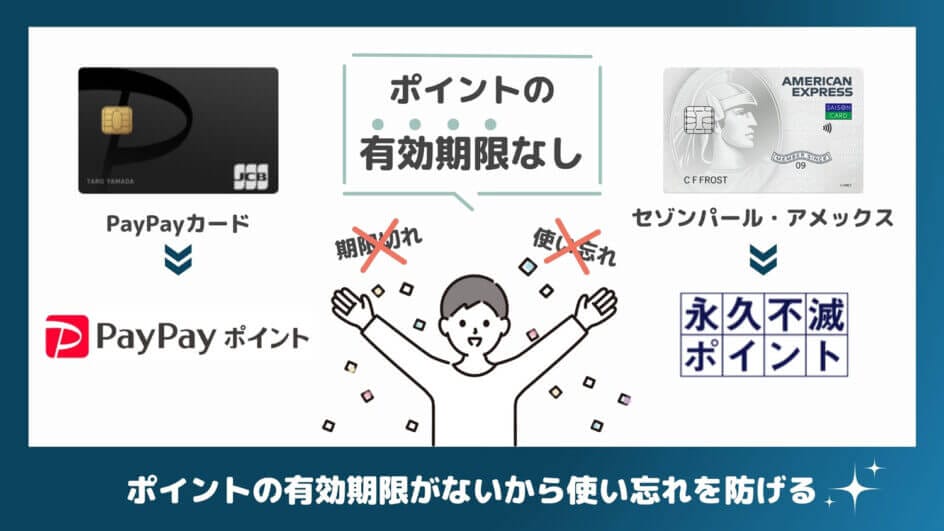

PayPayカード×セゾンパール・アメックスはポイントの有効期限なし

クレジットカードを利用して取得したポイントは、多くの場合「取得してから2年間」など有効期限が決まっています。

クレジットカードを2枚保有していると、どちらかのカードで貯まったポイントを期限内に使い切れなかったり、使い忘れてしまったりして失効してしまう可能性があります。

しかし、PayPayカードで取得するPayPayポイントと、セゾンパール・アメックスで取得する永久不滅ポイントは、どちらも有効期限がありません。

どちらかのポイントを使い忘れていても、失効する心配がないため安心です。

特にセゾンパール・アメックスで獲得できる永久不滅ポイントは、商品と交換したり、dポイントやnanacoポイントと交換したりとポイントの使い道が豊富なので、無期限で保有できるのは便利です。

クレジットカードを2枚持ちする方にとって、ポイントの使い忘れを心配しなくていいのは非常に大きなメリットです。

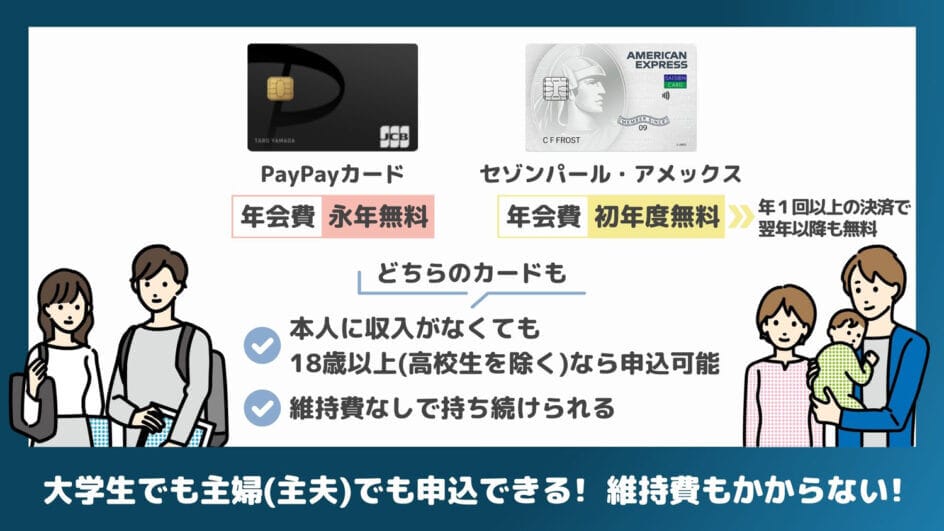

PayPayカード×セゾンパール・アメックスは大学生や主婦(主夫)でも申し込める

PayPayカードとセゾンパール・アメックスは、大学生や主婦の方でも申し込みが可能です。

- 「日本国内在住の満18歳以上(高校生除く)の方」

- 「ご本人様または配偶者に安定した継続収入がある方」

- 「本人認証が可能な携帯電話をお持ちの方」

本人に収入のない主婦や学生でも、高校生を除く18歳以上の方なら審査に通る可能性があります。

「18歳以上(高校生を除く)で電話連絡が可能な方」

高校生を除く18歳以上の方なら、誰でも発行できる可能性があります。

また、どちらのカードも年会費がかからないため、自身に収入のない方にも負担がなく保有しやすいのもメリットです。

PayPayカードの年会費は永年無料です。

セゾンパール・アメックスは初年度無料で、2年目以降は1年間で1回以上カード利用をすることで、翌年度も無料になります。

どちらのカードも、スーパーやコンビニなど日常の買い物でのポイント還元率が高く、カードの維持費がかからないため、学生や主婦の方でもポイントを貯めやすい組み合わせです。

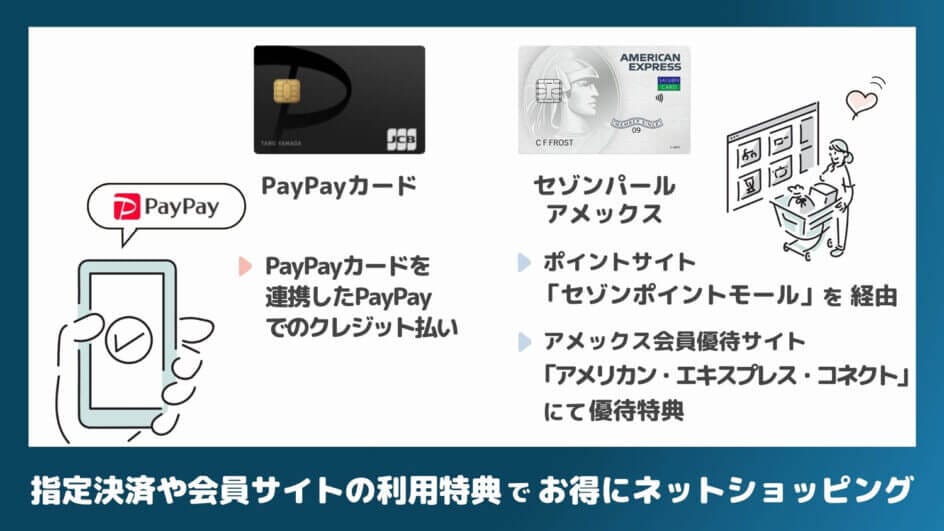

それぞれの特典を利用するとネットショッピングがお得

PayPayカードとセゾンパール・アメックスには、それぞれネットショッピングでの買い物がお得になる特典が付いています。

ポイント還元率が上がる通販サイトごとに2枚のカードを使い分けることで、ネットショッピングでお得に買い物することができます。

主な総合通販サイトとそれぞれのカードの還元率は以下の通りです。

| 通販サイト | PayPayカード(PayPayクレジット払い)の還元率 | セゾンパール・アメックスの還元率 |

|---|---|---|

| Amazon | 1.0% | Amazon fashion 最大4.5% Amazonデバイス 最大1.0% |

| Yahoo!ショッピング | 最大5.0% ※ソフトバンクスマホユーザーはクーポンなどの利用で最大+12%還元 | 最大1.0% |

| 楽天市場 | – | 最大1.0% |

| Qoo10 | 1.0% | 最大1.5% 毎月1日は最大5.0% |

| じゃらんnet | – | 2〜3倍 最大1.5% |

PayPayカードを連携したPayPayでのクレジット払いでは、Yahoo!ショッピングおよびLOHACOでの買い物がお得です。

セゾンパール・アメックスでは、ポイントサイトの「セゾンポイントモール」を経由することで、Amazonの対象商品やQoo10、じゃらんnetでの予約が高還元になります。

また、PayPayを使えない楽天市場などの通販サイトでセゾンパール・アメックスを利用できるので、漏れなくポイント還元を受けることができます。

なお、セゾンパール・アメックスでは、アメックスカード会員限定の優待サイト「アメリカン・エキスプレス・コネクト」も利用できます。

例えば、オンライン旅行サイト「エクスペディア」では優待価格でホテルや航空券を予約できます。

- 海外/国内ホテル;8%OFF

- 海外/国内ツアー料金(航空券+ホテル):3,750円OFF

旅行予約をする際は、セゾンパール・アメックスを利用するとお得に旅行を楽しめます。

アメリカン・エキスプレス・コネクトでは、カフェやスーパーなど身近なお店でのキャッシュバックキャンペーンも頻繁に開催されているので、活用してみてください。

PayPayカードとセゾンパールアメックスの評価・口コミ

PayPayカード:2022年11月に発行

良かった点は?

PayPayカードは、バーコード決済とPayPayが発行しているカードなので、リアルカードがなくてもスマホがあればPayPayカード決済でPayPay払いが出来るのでとても便利です、場面としてはランニングなど、カバンを持ちたくない時に便利です。

イマイチな点は?

PayPayカードの難点はいくつかありますが、リアルカードがPayPayカードはナンバーレスなので、ネットショッピングなどする時にすぐにカード番号を確認出来ない部分が不便だと毎回思います。アプリからの確認なので、一手間あります。

セゾンパールアメックス:2022年5月に発行

良かった点は?

普段使いのポイント還元率が抜群にいいこと。QUICKペイ利用であれば特別大きな使用条件がなく常時2パーセント還元という、年会費無料(年一回利用があれば年間費がかからない)のカードではまずありえない高還元率である。QUICKペイが使えるお店は多くて、使い場所が限定されず、高還元が受けられるのがよい。

イマイチな点は?

QUICKペイ以外の利用では還元率が大幅ダウンすること。ネットショッピング等ではこのカードの良さが活きない。したがって、このカードともう一枚持つことが、基本的には必要になること。また2パーセント還元も年間の利用額が決まっており、そのあたりに気を付けながら利用することもマイナスポイント。

PayPayカードの申し込みはこちら

セゾンパールアメックスの申し込みはこちら

最大11,000円相当プレゼント

- 最大8,000円相当(1,600ポイント※)プレゼント

- 条件達成で最大3,000円キャッシュバック

特典期間:2023年10月2日(月)~2023年12月31日(日)

PayPayの登録ユーザー数は6,000万人、QUICPayの会員数は2,000万人を突破しており、決済できるお店も増加しています。

特にPayPayはクーポン配布やお得なキャンペーンが頻繁に開催されているため、うまく活用すると効率よくポイントを獲得できます。

法人カードの最強の2枚!三井住友カード ビジネスオーナーズ × セゾンプラチナ・ビジネス・アメックス

三井住友カード ビジネスオーナーズとセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード(以下セゾンプラチナビジネス アメックス)は、法人経営者や個人事業主の方にとって最強の2枚です。

三井住友カード ビジネスオーナーズは、中小企業代表者・個人事業主向けのビジネスカードです。

大手カード会社の安心感と、ナンバーレス仕様のためセキュリティ面も安心できます。

年会費無料で追加カードやETCカードを発行できるため、コストを抑えて社員用カードを増やしたい方にメリットの大きいカードです。

セゾンプラチナビジネス アメックスも、個人事業主や法人経営者向けのビジネスカードです。

プラチナカードのなかでは年会費が安く、プライオリティパスやコンシェルジュといった充実した優待特典が付いているためコスパに優れたカードです。

また、利用額に応じて利用枠が上がるため、高額な設備投資や大量の仕入れにも対応しやすいでしょう。

どちらのカードもポイントやマイルが貯まりやすく、経費削減につながるのが魅力です。

さらに、ビジネスサポートサービスも充実しており、オフィス用品をスピーティーに届けてもらえるネット通販サービスやレンタカー、経費精算システム等の割引といったサービスを利用できます。

- ポイントやマイルが高還元

- 社員用カードを無料で19枚発行できる

- 旅行の優待特典が充実している

- Visaも使えて海外出張時に便利

- マイル、ポイント還元率は条件付きで高還元

- 追加カード会員は旅行保険の補償対象外

- ETCカードを発行するには、追加カードを発行するか年会費を払う必要がある

<三井住友カード ビジネスオーナーズとセゾンプラチナビジネス アメックスの基本情報>

| 券面 |  |  |

|---|---|---|

| カード名 | 三井住友カード ビジネスオーナーズ | セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |

| 年会費 | 永年無料 | 22,000円(税込) ※初年度無料 |

| 申込条件 | 18歳以上の方(高校生の方は除く)で法人代表者、個人事業主(副業、フリーランスを含む)の方 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| ポイント還元率 | 0.5〜1.5%※ | 0.5〜1.0% |

| 審査・発行スピード | 最短3営業日でカード発行(約1週間でカード到着) | 最短3営業日 |

| 国際ブランド | Visa、Mastercard | AMEX |

| 受け取るポイント | Vポイント | 永久不滅ポイント |

| 交換可能ポイント | 楽天ポイント、Vポイント、ヨドバシゴールドポイント、dポイント、ビックポイント、PeXポイント、Ponta ポイント、nanacoポイント、Gポイント、スターバックス カード、楽天Edy、WAONポイント、ジョーシンポイント、ベルメゾン・ポイント、PiTaPa、タリーズカード、カテネエポイント、プレミアムバンダイ、JAF次年度会費、デジタルウォレット | dポイント、Pontaポイント、ベルメゾン・ポイント、PAROCOポイント、スターバックス カード、nanacoポイント |

| ポイントの有効期限 | 2年 | 無期限 |

| 交換可能マイル | ANA、ブリティッシュ・エアウェイズエグゼクティブクラブAvios、フライングブルーマイレージ | JAL、ANA |

| 電子マネー | PiTaPa | ー |

| スマホ決済 | Apple Pay、Google Pay、iD(専用) | Apple Pay、iD、QUICPay |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高1億円(利用付帯) 国内:最高5,000万円(自動付帯) |

| ショッピング保険 | なし | 国内外:年間300万円 |

| 追加カード | ETCカード:初年度無料 ※前年度に一度もETC利用がない場合は年会費550円(税込) パートナーカード:無料最大18枚まで発行可能 プラスEX | ETCカード:無料 最大5枚まで発行可能 追加カード:3,300円(税込)最大9枚まで発行可能 |

| 支払い方法 | 1回払い・リボ払い・分割払い・2回払い・ボーナス一括払い | 1回払い、2回払い、ボーナス(一括・2回)払い、リボ払い |

| 締め日・支払日 | 15日締め翌月10日支払い 月末締め翌月26日支払い ※選択可 | 締め日:毎月10日 支払日:翌月4日 |

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

※金融機関サイトで口座振替設定が完了しなかった場合、書面によるお手続きが必要です。

書面の場合は1ヵ月程度お時間がかかります。

※対象の個人カードとの2枚持ちが条件です

三井住友カード ビジネスオーナーズ × セゾンプラチナ・ビジネス・アメックスの2枚の組み合わせ

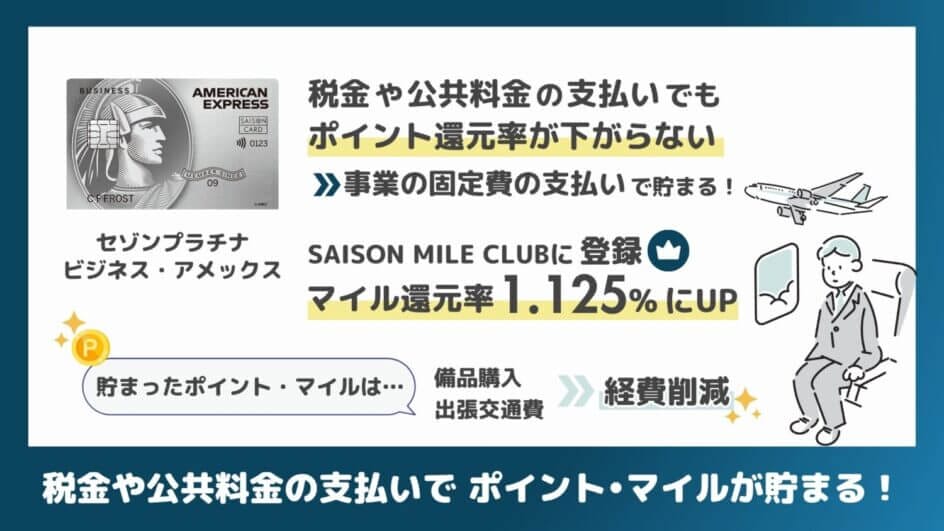

三井住友カード ビジネスオーナーズ × セゾンプラチナ・ビジネス・アメックスはポイントとマイルが高還元

セゾンプラチナビジネス アメックスは、国内でのカード利用で0.75%還元、海外でのカード利用では2.0%の高還元です。

多くのクレジットカードは、税金や公共料金などの支払いではポイント還元率が下がったり、ポイントが付与されなかったりする場合があります。

その点、セゾンプラチナビジネス アメックスは、光熱費・公共料金・携帯電話・電話料金・各種税金の支払いなども通常のショッピングと同等の扱いとなり、ポイント還元率が下がらないことがメリットです。

事業で使う固定費の支払いをセゾンプラチナビジネス アメックスにまとめると、ポイントが貯まりやすくなります。

貯まった永久不滅ポイントは、ギフトカードや事務所の備品購入などに使えるほか、ANAやJALのマイルへも交換できるので、出張費の経費削減にも役立てられます。

5,000ポイントで交換できる商品には、以下のものがあります。

- Amazonギフトコード25,000円分(200ポイント=1,000円分)

- JALマイル12,500マイル(200ポイント=500マイル)

- ANAマイル15,000マイル(200ポイント=600マイル)

また、年会費5,500円(税込)の「SAISON MILE CLUB」に登録すると、マイル還元率を1.125%に上げることができます。

具体的には、1,000円につき10JALマイルが自動で付与されることに加え、永久不滅ポイントが2,000円につき1ポイント付与されます。

例えば、年間80万円カードを利用する方なら、合計で9,000マイルを貯めることができます。

| 利用金額 | 年間80万円利用したときの例 |

|---|---|

| 貯まるJALマイル | 合計9,000マイル JALマイル:8,000マイル 永久不滅ポイント4,000ポイント=1,000マイル相当 |

| JALマイル交換例 | JAL国内線特典航空券と交換 東京〜大阪:片道6,000マイル 東京〜札幌、福岡、沖縄:片道7,500マイル |

業務でのカード利用で片道分の航空券と交換できるほどのマイルを貯められるので、出張をよくする方は交通費を節約できて経費削減につながります。

三井住友カード ビジネスオーナーズは、対象の個人向けクレジットカードを2枚持ちする条件を達成することで、加盟店(Amazon、ETC、ANA、JAL)でのポイント還元率が1.5%に上がります。

Amazonで備品を購入する方や、車移動・飛行機での出張が多い方はポイントを貯めやすいでしょう。

貯まったVポイントは、1ポイント=1円としてネットショッピングや店舗での買い物、カード利用料金への充当などが可能です。

2枚持ちの対象となる個人向けカードには、年会費永年無料の三井住友カード(NL)が含まれているため、追加のランニングコストがかかる心配がありません。

なお、三井住友カード ビジネスオーナーズの申し込みと同時に、三井住友カード(NL)にも申し込みが可能です。

ポイントやマイルの還元率が高く、出張費や備品購入費用を節約できるので、経営者や個人事業主の方にとって非常にメリットのあるカードの組み合わせです。

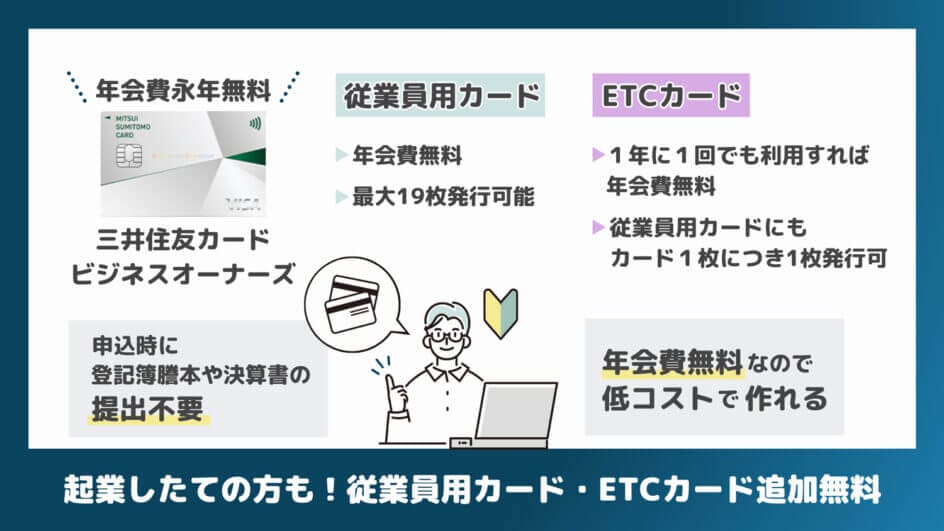

三井住友カード ビジネスオーナーズ × セゾンプラチナ・ビジネス・アメックスは年会費無料で社員用カードとETCカードを追加できる

法人向けカードでは、従業員用の追加カードやETCカードの発行可能枚数もカード選びの重要なポイントです。

セゾンプラチナビジネス アメックスでは、ETCカードを年会費無料で5枚まで発行可能ですが、社員用のカードを追加するには、年会費が3,300円(税込)かかります。

そこで便利なのが三井住友カード ビジネスオーナーズです。

本会員の年会費が永年無料なうえ、従業員用のパートナーカードも年会費無料で、最大19枚まで発行できます。

さらに、ETCカードはカード1枚につき1枚追加できるので、パートナーカードとあわせてETCカードも追加できます。

1年間にETCの利用がない場合は年会費550円(税込)がかかりますが、社用車を1年に1回でも利用する機会があれば無料になります。

申し込み時に登記簿謄本や決算書の提出が不要なこともあり、起業したての方でも手軽に従業員用のカードを増やすことができます。

三井住友カード ビジネスオーナーズは、コストを抑えて従業員用のカードを増やしたい方に特におすすめのカードです。

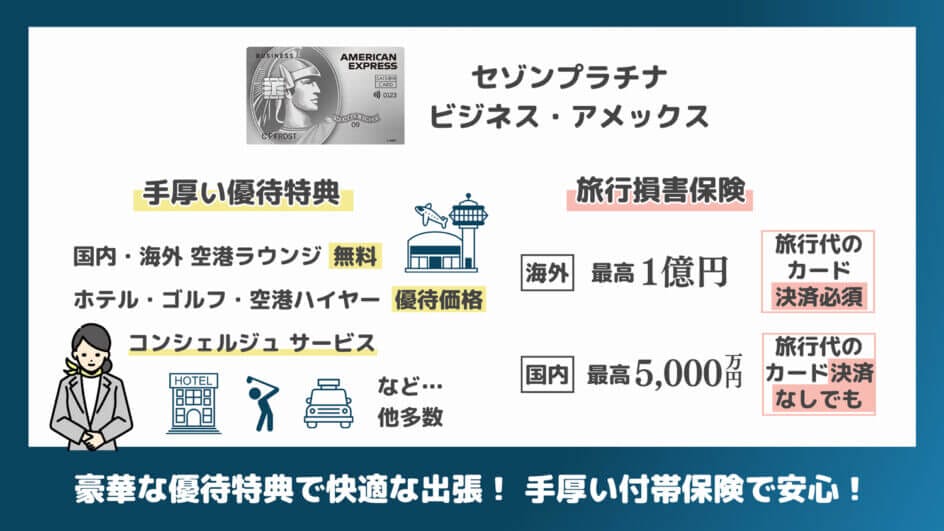

セゾンプラチナ・ビジネス・アメックスなら豪華な優待特典で快適に出張できる

セゾンプラチナビジネス アメックスには、プラチナカードならではの手厚い優待特典が複数付いています。

年会費22,000円相当以上の充実した内容となっているため、出張先や移動時間を快適に過ごすことができます。

- プライオリティ・パス:海外1,400ヵ所以上の空港ラウンジを無料で利用できる(通常年会費469米ドル)

- コンシェルジュ・サービス:レストランやホテルの予約代行、航空券・JR特急券の手配などの要望に応えてくれる

- オントレ entrée:国内一流ホテルなどで優待価格、アーリーチェックイン、レイトチェックアウトなどの優待

- Tablet®️ Hotels:Tablet Plus加盟ホテルにてVIPアップグレードや優待特典(通常年会費9,900円(税込))

- セゾンプレミアムゴルフサービス:優待料金11,000円(税込)で利用できる(通常年会費26,400円(税込)

- 成田国際空港・羽田空港と東京23区間のハイヤー送迎サービスが優待価格

- 手荷物無料宅配サービス

- 国内主要空港ラウンジを無料で利用できる

- 海外用Wi-Fiのレンタルサービス

また、セゾンプラチナビジネス アメックスには、出張先でのケガや病気などに備える旅行傷害保険も付帯しています。

海外旅行保険は、航空券などの旅行代金をカードで支払うことで、最高1億円の海外旅行保険の手厚い補償を受けられます。

国内旅行保険については自動付帯のため、旅行代金の決済をしなくても最高5,000万円の補償が適用されます。

三井住友カード ビジネスオーナーズにも最高2,000万円の海外旅行保険が付帯していますが、保険金額の高いセゾンプラチナビジネス アメックスを利用するのがおすすめです。

三井住友カード ビジネスオーナーズは世界中で使えるから出張先でのショッピングに役立つ

セゾンプラチナビジネスアメックスと三井住友カード ビジネスオーナーズの組み合わせは、国際ブランドを分散できるという点でも最強の2枚です。

セゾンプラチナビジネス アメックスが提携する国際ブランドのAMEXは、旅行やエンターテイメント関連の付帯サービスが充実している反面、海外での決済ネットワークが少なめです。

そのため、出張先の海外でカードを利用できないお店がある可能性がでてきます。

一方、三井住友カード ビジネスオーナーズで選べる国際ブランドVisaとMastercardは、世界中に決済ネットワークを展開しており、世界での知名度・シェア率が高いのが特徴です。

特にVisaは世界で1番シェア率の高いブランドなので、海外での支払いに困る心配がありません。

旅行やホテルの優待サービスに優れたセゾンプラチナビジネス アメックスと、世界中で決済できる三井住友カード ビジネスオーナーズをあわせ持つことで、海外出張を快適に過ごすことができます。

三井住友カード ビジネスオーナーズとセゾンプラチナビジネスアメックスの評価・口コミ

三井住友カード ビジネスオーナーズは、追加カードの発行と海外での支払いに便利なカードです。

セゾンプラチナビジネス アメックスは、マイル還元率が高く、充実した優待を利用できることが強みです。

2枚のビジネスカードをあわせ持つことで、経費を削減しながら海外出張にも備えることができます。

新規入会&ご利用で最大10,000円相当のVポイントプレゼント(最大10,000円相当)

※カード入会月+2ヵ月後末までに20万円利用でポイントプレゼント

期間:2024/7/1~期限なし

- 初年度年会費無料

クレジットカード最強の2枚の賢い選び方!メインとサブの機能を変えよう

クレジットカードを2枚保有する際は、普段使い用のメインカードと、特定のシーンや店舗で使うサブカードで使い分けるのがおすすめです。

基本的には、メインカードは自分の生活圏に合わせて選び、サブカードはメインカードで補えない範囲の特徴を考慮して選ぶと良いでしょう。

メインカードは、主にスーパーやコンビニでの買い物、公共料金の支払いなどで利用されることの多い、日常生活で頻繁に使用するクレジットカードです。

日常生活で使う機会の多いメインカードを選ぶ際は、以下の点を確認してみてください。

サブカードには、メインカードでは補えない特徴を持つものを選ぶと良いでしょう。

- ポイント還元率の高さ

- よく利用する店舗やサービスで特典を受けられるか

- ステータス性を重視するなら、カードのランクや国際ブランドをチェック

- 特定の店舗やサービスでポイント還元率が上がるか

- 旅行保険など付帯サービスが充実しているか

2枚のクレジットカードでポイントをたくさん貯めたい場合は、基本還元率の高いカードをメインカード、たまに利用する店舗で還元率がアップするカードをサブカードにするという方法があります。

また、旅行好きの方なら、メインカードでポイント還元率を重視したならば、サブカードは付帯保険の補償内容が充実しているカードを選ぶというのもひとつの方法です。

2枚で異なる特徴があるクレジットカードを持つことで、それぞれのカードの強みを活かしてお得に利用できるようになります。

メインカードとサブカードの還元率と付帯サービスに注目する

メインカードとサブカードのどちらも、還元率と付帯サービスに注目して選ぶことが重要です。

ライフスタイルに合わせて、以下の2点をチェックしてみてください。

ライフスタイルに適していないクレジットカードを選んでしまうと、メリットを受けにくくなるため注意が必要です。

例えば、特定の店舗でポイント還元率がアップするクレジットカードを選んだとしても、ポイント還元率アップの対象が利用頻度の少ない店舗ならば、ポイントをたくさん貯めることはできません。

また、海外旅行保険の補償内容が手厚いカードを選んだとしても、海外に行く機会のない方だと恩恵は受けにくいでしょう。

よく利用する店舗やシーンを想定して、メインカードでもサブカードでもメリットを得られるクレジットカードを選びましょう。

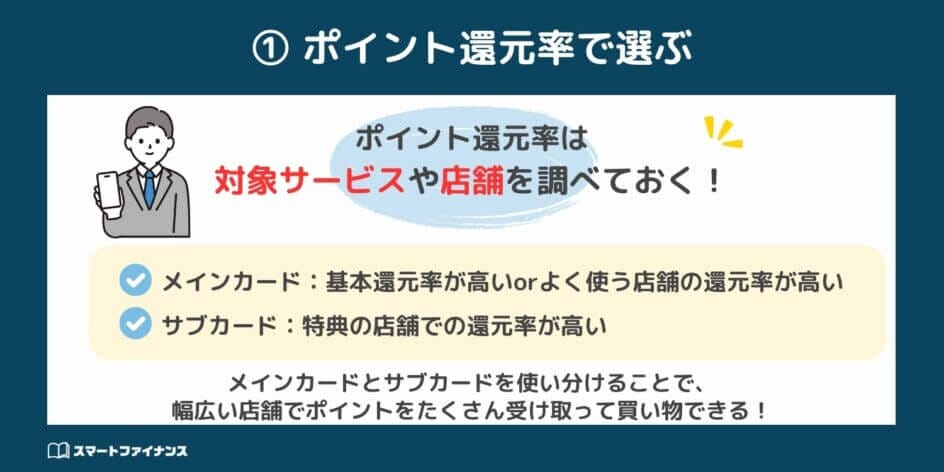

ポイント還元率で選ぶ

ポイント還元率に関しては、基本還元率の高さだけでなく、ポイント還元率がアップする対象サービスや店舗を調べておくことも大切です。

メインカードとサブカードを以下のように使い分けると、効率よくポイントを貯められるでしょう。

- メインカード:基本還元率が高い、よく使う店舗での還元率が高い

- サブカード:特典の店舗での還元率が高い

利用頻度の高いメインカードは、基本還元率が高いカードや、日常的によく使う店舗でのポイント還元率の高いカードを選ぶのがおすすめです。

例えば年間50万円使った場合、還元率0.5%のカードと還元率1%のカードとでは、受け取るポイントが2500円分変わってきます。

また、電気光熱費や携帯料金の支払いでもポイント還元を受けられるカードなら、毎月の定期的な支払いで効率よくポイントを貯められます。

一方、サブカードは特定の店舗や利用シーンで、還元率がアップするカードを選ぶのがおすすめです。

基本還元率が低くても、よく利用するショッピングモールなどで還元率がアップするカードなら、大きな買い物でたくさんポイントを貯められます。

通勤や通学でポイントを貯めたい場合は、定期券の購入や電子マネーへのチャージで還元率が上がるカードを選ぶのも1つの方法です。

このように、店舗ごとにメインカードとサブカードを使い分けることで、幅広い店舗でポイントをたくさん受け取って買い物できるようになります。

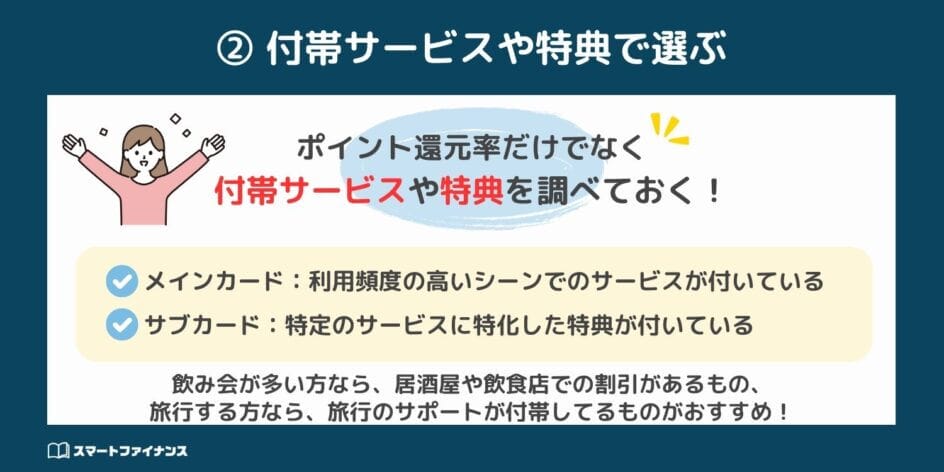

付帯サービスや特典で選ぶ

クレジットカードを選ぶ際は、ポイント還元率だけでなく付帯サービスや特典の内容も重要なポイントです。

メインカードは利用頻度の高いシーンでの付帯サービスや特典が付いているものを選ぶとメリットが大きいでしょう。

会食や友人との飲み会が多い方なら、居酒屋や飲食店での割引優待が充実しているクレジットカードがおすすめです。

サブカードは特定のサービスや目的に特化した付帯サービスや特典が付いているクレジットカードを選ぶと良いでしょう。

年に数回旅行する方なら、海外旅行保険や海外でのサポートサービスが付帯しているカードが役立ちます。

クレジットカードの主な付帯サービス・特典は以下のものがあります。

| 主な付帯サービス・特典 | 概要 |

|---|---|

| 旅行保険 | 旅行中の事故・病気による治療費、損害賠償責任費用などの補償 |

| ショッピング保険 | カードで購入した商品が破損・盗難などにあった際の補償 |

| カード不正利用補償 | カードを不正利用された場合の損害額の補償 |

| 施設や店舗での優待特典 | 映画、レジャー施設、美容室、ネイルサロン、飲食店、カラオケなどの提携店を割引価格で利用できる |

| トラベルデスクサービス | 渡航先での観光案内やレストラン予約サービスなどを利用できる |

| 空港ラウンジサービス | 主要都市の空港ラウンジを無料で利用できる |

ゴールドカードなどステータス性の高いクレジットカードほど、旅行保険の補償内容が手厚く、旅行関連の付帯サービスが充実している傾向にあります。

旅行や出張などで飛行機を利用する機会が多い方は、海外旅行保険の補償額が高いものや、空港ラウンジを無料で利用できるものも選択肢のひとつです。

なかには、航空券の手配などを依頼できるコンシェルジュサービス、空港から自宅まで手荷物を配送してもらえるサービスなどを利用できるカードも存在します。

空港ラウンジ利用が目的でクレジットカードを保有するなら、世界1,400ヶ所の空港ラウンジを利用できる「プライオリティ・パス」に無料で登録できる特典が付いているものがおすすめです。

メインカードとサブカードのどちらも、利用する機会のある付帯サービスや特典の付いているカードを選ぶことで、多くのメリットを受けられるようになります。

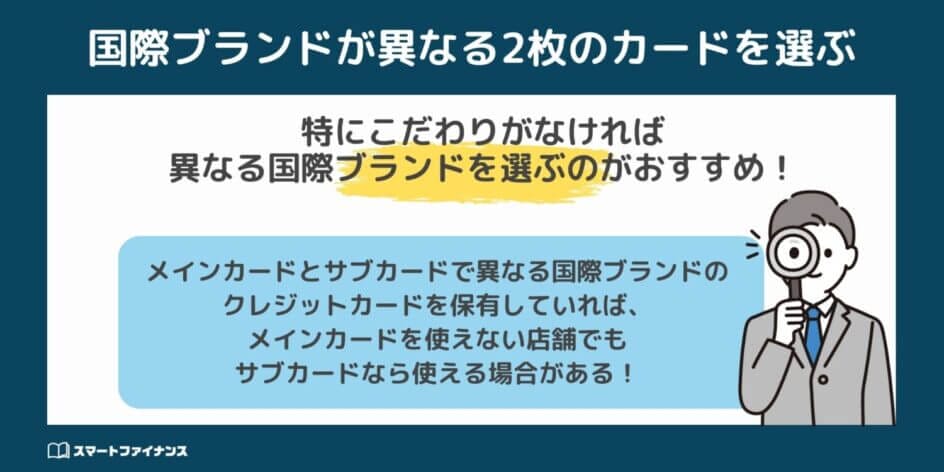

国際ブランドが異なる2枚のカードを選べば使える店舗が増える

メインカードとサブカードは、特にこだわりがなければ異なる国際ブランドを選ぶのがおすすめです。

国際ブランドはJCBやVisa、Mastercard、American Express、Dinersなどクレジットカードの支払いシステムを持つブランドで、使える国際ブランドが限定されている店舗もあります。

メインカードとサブカードで異なる国際ブランドのクレジットカードを保有していれば、メインカードを使えない店舗でもサブカードなら使える場合があります。

そのため、クレジットカードを1枚のみ保有するよりも、カード払いできる店舗が増えて特に海外旅行時などに役立ちます。

代表的な国際ブランドは以下になります。

| 国際ブランド | 主な特徴 |

|---|---|

| JCB | 唯一の日本発国際ブランド。JCB提携店でポイント高還元、旅行やテーマパークでの割引などの特典が魅力 |

| Visa | 世界でトップのシェアを持つ国際ブランド。全世界1億以上の加盟店で利用可能。 |

| Mastercard | 世界約8,000万店の加盟店を持つアメリカ発の国際ブランド。世界210カ国以上のATMで現地通貨を引き出せる。 |

| American Express | ハイステータスとして人気の高い国際ブランド。会員向け優待特典が充実しているのが魅力。 |

| Diners | アメックス同様にステータス性が高く、審査が厳し目のクレジットカード。食事に関する優待が充実している |

JCBは国内でポイントを貯めやすい機会が多いというメリットがありますが、海外でクレジットカード払いできる店舗が少ないという懸念点があります。

そのため、メインカードとサブカードの両方でJCBを選ぶと、海外でクレジットカード払いができない可能性があります。

海外に行く機会のある方は、どちらか1枚に世界シェア率の高いVisaやMastercardのクレジットカードを持っていると安心です。

また、メインカードでVisaやMastercardを選ぶのであれば、サブカードは旅行やグルメなどの会員向け優待特典が豊富なAmerican Expressを選ぶというのも選択肢のひとつです。

自分の使い方に合った年会費のカードを選ぶ

クレジットカードによっては、年会費が発生するものがあります。

年会費のかかるクレジットカードを複数枚保有すると、受けるサービス以上のお金がかかってしまい、損してしまう場合があるので注意が必要です。

特に、ゴールドカード以上のステータスが高いカードは、年間数千円〜数万円かかるものがほとんどです。

メインカードもサブカードも年会費無料なら気にする必要はありませんが、有料のクレジットカードを選ぶ際は、年会費に見合うだけのメリットがあるかどうかをよく検討することが大切です。

例えば、年会費無料でポイント還元率1%のカードと、年会費1万円でポイント還元率3%のカードを獲得ポイント数で比較してみます。

| 年会費 | ポイント還元率 | 1万円利用した場合のポイント数 | 50万円利用した場合のポイント数 |

|---|---|---|---|

| 1万円 | 3% | 300円分のポイント | 15,000円分のポイント |

| 無料 | 1% | 100円分のポイント | 5,000円分のポイント |

※1ポイント=1円相当で計算しています。

上記のとおり、年間の利用額が50万円を超える場合は、ポイント数に年会費相当以上の差が生まれるため、年会費1万円のクレジットカードのほうがお得だといえます。

また、年会費が無料のクレジットカードのなかにも、「永年無料」「初年度のみ無料」「条件付きで無料」のものがあるので注意しましょう。

永年無料のカードであれば2枚保有しても特に維持費は発生しませんが、初年度のみ無料のカードの場合、知らずに申し込むと「気づいたら年会費が発生していた」といったことになりかねません。

条件付きで年会費が無料になるカードの場合は「年1回以上のカード利用」や「年間〇〇円以上のカード利用」など、カードごとに条件が設定されています。

サブカードは利用頻度が少なくなるため、条件を達成するのを忘れてしまい年会費がかかることのないよう、しっかりと管理することが大切です。

スマホ決済と電子マネーの種類が異なるクレジットカードを2枚選択する

メインカードとサブカードとで、チャージに対応しているスマホ決済や電子マネーを分散させることも重視したいポイントです。

キャッシュレス推進協議会の報告によると、2022年の日本のキャッシュレス決済比率は36%と、日本人の3割以上の人がキャッシュレス決済を利用しています。

そのうち、支払い件数ベースではコード決済が23.8%、電子マネーが19.9%と、クレジットカードに次ぐ件数の多さとなっており、今後もスマホ決済や電子マネーを利用する機会がどんどん増えることが予想されます。

参考:キャッシュレス推進協議会「キャッシュレス・ロードマップ2023」

ただ、各サービスを利用できる店舗数で見ると、まだまだ使えない店舗が多いのが現状です。

QUICPayとiDや、SuicaとPayPayなど複数のスマホ決済・電子マネーを使えるようにしておくと、スマホで支払えないことにレジ前で気づいて焦ることなく、スムーズな買い物ができます。

主要なスマホ決済・電子マネーにチャージできるクレジットカードは以下になります。

| スマホ決済・電子マネー | チャージできるクレジットカードの例 |

|---|---|

| QUICPay | JCB CARD W、ANA To Me CARD PASMO JCB、PayPayカード、セゾンパール・アメックスなど |

| iD | 三井住友カード(NL)、セゾンパール・アメックス、三井住友カード ゴールド(NL)など |

| Suica | JALカードSuica、JCB CARD W、三井住友カード(NL)、PayPayカード、エポスゴールドカードなど |

| PayPay | PayPayカード |

スマホ決済や電子マネーをよく使う方なら、対象のサービスへのチャージや決済で、ポイント還元率がアップする特典の付いたクレジットカードがおすすめです。

例えば、セゾンパール・アメックスをQUICPayへ設定して支払いをするとポイント2%還元、JALカードSuicaでSuicaへチャージすると1.5%還元と高還元になります。

また、PayPayにチャージできるクレジットカードは、PayPayカードのみとなっています。

クレジットカードによっては、スマホ決済や電子マネーへのチャージはポイント還元の対象外のものがあるため、チャージでポイントを貯めたい方は事前に確認しておきましょう。

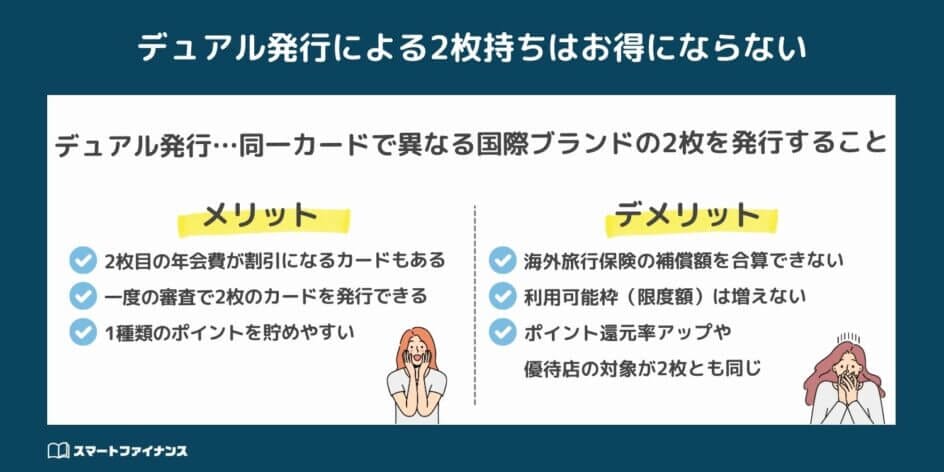

同一カードのデュアル発行による2枚持ちはお得にならない

クレジットカードを2枚持ちするには、同一カードで異なる国際ブランドのものを同時発行できる「デュアル発行」という方法もありますが、お得になるという点ではあまりおすすめではありません。

デュアル発行は、楽天カードや三井住友カードなど一部のクレジットカードで利用できる発行方法で、主に以下のようなメリット・デメリットがあります。

- 2枚目の年会費が割引になるカードもある

- 一度の審査で2枚のカードを発行できる

- 1種類のポイントを貯めやすい

- 海外旅行保険の補償額を合算できない

- 利用可能枠(限度額)は増えない

- ポイント還元率アップや優待店の対象は2枚同じ

異なるカード会社のクレジットカードを2枚保有していると、海外旅行保険の死亡・後遺障害以外の補償額を合算できますが、同一カードを2枚作るデュアル発行では1枚分の補償額が上限となります。

旅行や出張で海外に行く機会があり、旅行保険の内容を手厚くしたい方には向かないでしょう。

利用可能枠(限度額)はカード会社が異なればそれぞれの利用可能枠を使えますが、カード会社が同じ場合は利用可能枠の金額の高いほうが適用されてしまいます。

また、異なるクレジットカードの2枚持ちなら、ポイント還元率アップの条件や優待店によってカードを使い分けできますが、同一カードだとポイント還元率がアップするシーンや優待対象店舗は一緒なので、使い分けできません。

多くの店舗や使用シーンでお得にポイントを貯めるには、対象店舗が異なるカードを持っているほうがお得です。

このようなデメリットがあるため、クレジットカード2枚をお得に使い分けたいという方には、デュアル発行は適していません。

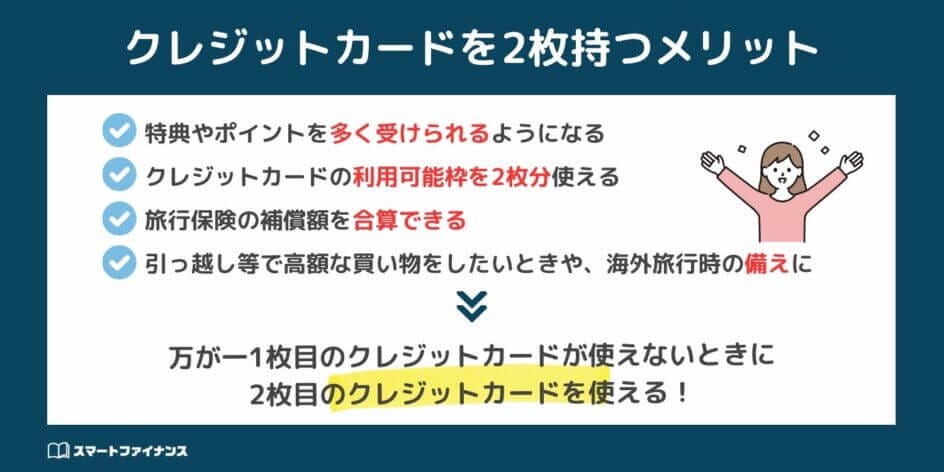

クレジットカードを2枚持つメリット!適切に使えばお得になる

クレジットカードの2枚持ちは、1枚だけ保有するのと比べてさまざまな観点でのメリットがあります。

最大のメリットは、利用シーンごとにクレジットカードを使い分けることで、特典やポイントを多く受けられるようになることです。

また、クレジットカードの利用可能枠を2枚分使えたり、旅行保険の補償額を合算できたりするため、引っ越し等で高額な買い物をしたいときや、海外旅行時の備えとして役立ちます。

高額な買い物をすると家計への負担が大きくなりますが、引き落とし日の異なるクレジットカードを選べば引き落とし額を分散できるため、残高不足のリスクを軽減できます。

備えという面では、万が一1枚目のクレジットカードが使えないときに、2枚目のクレジットカードを使えるというのもメリットです。

なお、クレジットカードを2枚利用していると、クレジットカードの利用実績を効率よく積めるため、上位ランクのクレジットカードを目指している方にもおすすめです。

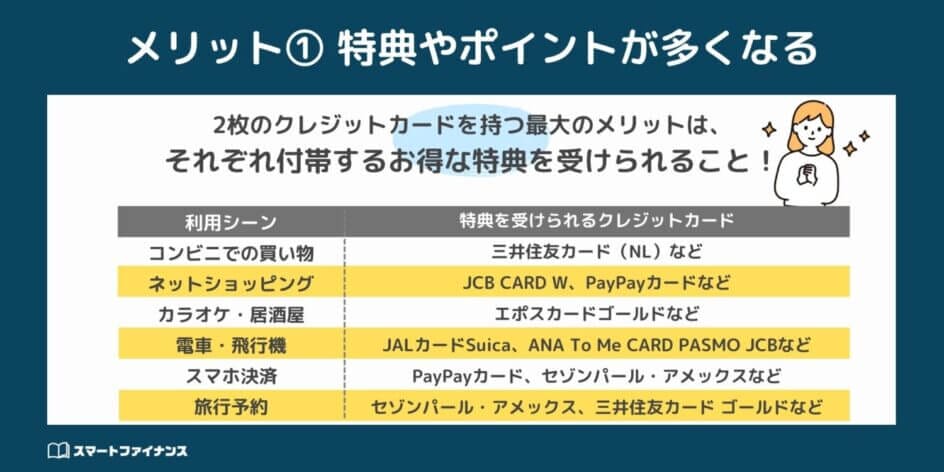

特典やポイントが多くなるような使い方ができる

クレジットカードを2枚持つ最大のメリットは、それぞれのクレジットカードに付帯するお得な特典を受けられる点です。

クレジットカードによって割引やポイント還元率アップなどの対象店舗は異なりますが、2枚持っていれば店舗によってクレジットカードを使い分けができます。

主な利用シーンごとに、特典を受けられるクレジットカードを以下にまとめました。

| 利用シーン | 特典を受けられるクレジットカード |

|---|---|

| コンビニでの買い物 | 三井住友カード(NL)など |

| ネットショッピング | JCB CARD W、PayPayカードなど |

| カラオケ・居酒屋 | エポスカードゴールドなど |

| 電車・飛行機 | JALカードSuica、ANA To Me CARD PASMO JCBなど |

| スマホ決済 | PayPayカード、セゾンパール・アメックスなど |

| 旅行予約 | セゾンパール・アメックス、三井住友カード ゴールド(NL)など |

例えば、コンビニでの買い物では三井住友カード(NL)、ネットショッピングではJCB CARD Wといった使い分けをした場合、対象のコンビニで最大7%ポイント還元※、ネットショッピング(Amazon)で最大2%還元を受けられます。※ポイント還元率については三井住友カード(NL)の紹介部分を参考

また、帰省や出張などで飛行機をよく利用する方には、JALカードSuicaとANA To Me CARD PASMO JCBの組み合わせでJALとANA両方のマイルを貯めるのもおすすめです。

このように、2枚のクレジットカードそれぞれの特典やポイントを受けられることで、ライフスタイルの様々なシーンでお得になります。

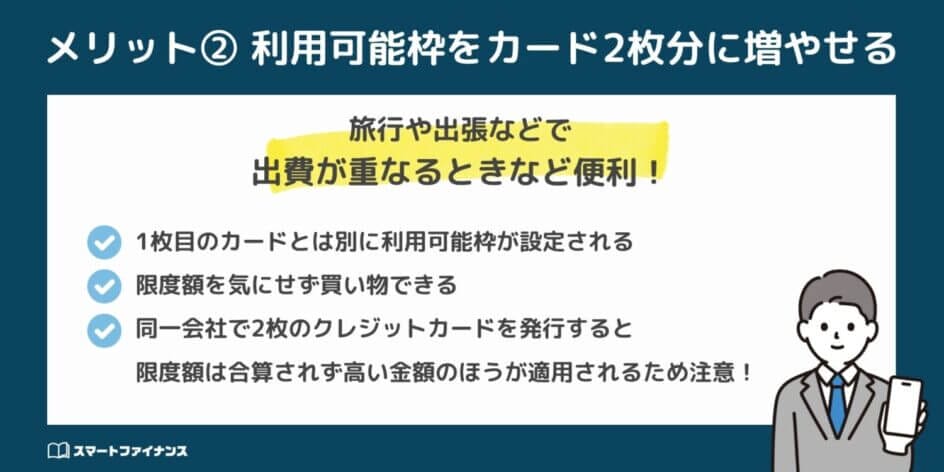

利用可能枠をカード2枚分に増やせる

クレジットカードには、1枚ごとに利用可能枠(限度額)が設定されており、限度額に達すると利用できなくなります。

2枚のクレジットカードを持てば、1枚目のカードとは別に利用可能枠が設定されるので、1枚目のクレジットカードが限度額に達しても、2枚目の利用可能枠を利用できます。

例えば、1枚目の利用可能枠が30万円で、2枚目に利用可能枠30万円のクレジットカードを発行した場合、利用可能枠が30万円から合計60万円まで拡大できます。

- 1枚目の利用可能枠:30万円

- 2枚目の利用可能枠:30万円

利用可能枠の上限に達するとクレジットカードの利用代金が引き落とされるまで復活しません。

そのため、利用可能枠が低めに設定されていたり、毎月利用枠のギリギリまで利用している方にとって、2枚目を発行して利用可能枠を拡大できるのは大きなメリットでしょう。

また、旅行や出張などで出費が重なるときや、引っ越しで家具・家電をまとめて買うときなどにも、限度額を気にせず買い物できるので便利です。

なお、2枚分の利用可能枠を使うには、1枚目のクレジットカードのカード会社とは異なる会社(国際ブランド)で2枚目を発行する必要があります。

同一会社で2枚のクレジットカードを発行した場合は、限度額は合算されるのではなく、高い金額のほうが適用されるため注意が必要です。

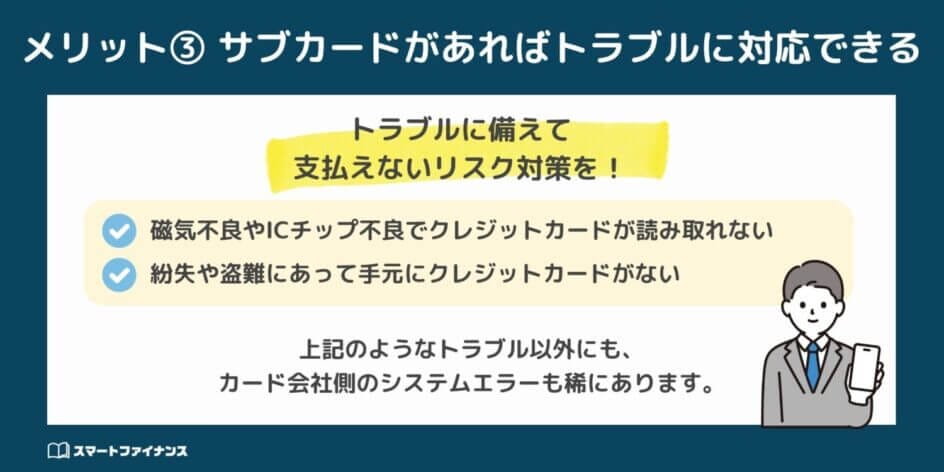

メインカードが使用できなくても、サブカードがあればトラブルに対応できる

クレジットカードを1枚しか持っていないと、思わぬトラブルによりカード支払いができなくなる可能性があります。

よくあるトラブルとしては以下のような例が挙げられます。

- 磁気不良やICチップの動作不良でクレジットカードが読み取れない

- 紛失や盗難にあって手元にクレジットカードがない

磁気不良やICチップの動作不良になってしまうと、カードを再発行するまで使えなくなってしまいます。

また、紛失や盗難にあった場合は、利用停止や補償の申請など所定の手続きが必要なため、再発行して使えるようになるまでに時間がかかります。

これらのトラブルが起きても、クレジットカードを2枚保有していれば2枚目で代用できるため、カード払いできないという状況を回避できます。

上記のトラブルに加えて、カード会社側のシステムエラーによってカード払いできなくなるケースも稀に起こります。

例えば、2023年11月11日に起きたシステムエラーでは、全国のスーパーやコンビニ、JRの駅などでクレジットカードの決済ができないトラブルが起きました。

国内の決済端末設置数の約50%を占める決済ネットワーク「CARDNET」のシステム障害が原因で、VIsaを中心に複数のクレジットカードで決済できない状態が数時間続きました。

参考:https://www3.nhk.or.jp/news/html/20231111/k10014255371000.html

SNS上では「JCBは使えなかったけどMastercardは使えた」「Visaは使えなかったけどJCBは使えた」などの意見があり、クレジットカードを2枚持ちしていて対応できた方もいたようです。

このようなトラブルが発生した際に備えて、1枚目と異なる国際ブランドのクレジットカードを2枚目として保有していると安心です。

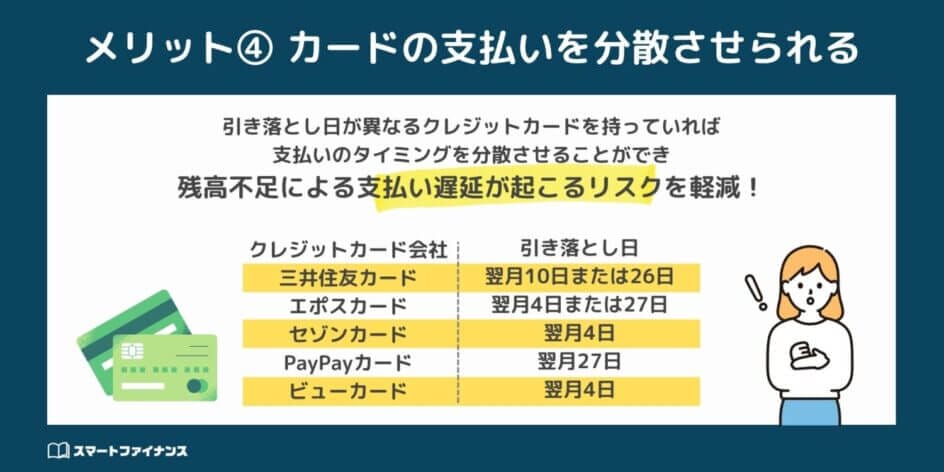

引き落とし日が違えばカードの支払いを分散させられる

クレジットカードの締め日と引き落とし日は、カード会社ごとに異なります。

引き落とし日が異なるクレジットカードを持っていれば、支払いのタイミングを分散させられるため、残高不足による支払い遅延が起こるリスクを軽減できます。

代表的なクレジットカード会社の引き落とし日は以下のとおりです。

| クレジットカード会社 | 引き落とし日 |

|---|---|

| 三井住友カード | 翌月10日または26日 |

| エポスカード | 翌月4日または27日 |

| セゾンカード(クレディセゾン) | 翌月4日 |

| PayPayカード | 翌月27日 |

| ビューカード | 翌月4日 |

例えば、三井住友カード(NL)とJCB CARD Wを2枚持ちするなら、三井住友カード(NL)の引き落とし日をJCBと別日に設定することで、1ヶ月の支払い額を2回に分散させられます。

普段の買い物や固定費の支払いを三井住友カード(NL)、その他の支払いをJCB CARD Wなどと使い分けることで、一度に高額な支払いをすることなく家計の負担を軽減できます。

特に引っ越しやイベントで高額な出費がある月は、クレジットカードを2枚持ちしていると非常に便利です。

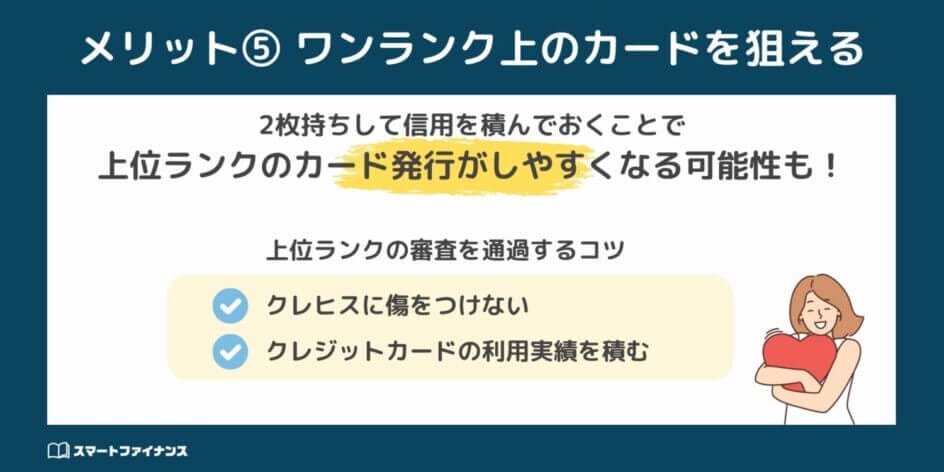

信用を積んでおけばワンランク上のカードを狙える

クレジットカードを2枚持ちして信用を積んでおくことで、上位ランクのカード発行がしやすくなる可能性もあります。

上位ランクのカードでは、年収などの支払い能力はもちろん、社会的信用を有しているかなども含めて、総合的に審査されます。

一般的な上位ランクの審査を通過するコツとして、以下の2点が挙げられます。

- クレヒスに傷をつけない

- クレジットカードの利用実績を積む

支払い遅延のないクリーンな支払い履歴を残し、クレヒス(クレジットヒストリー)に傷をつけないことが重要です。

また、利用金額や利用頻度の高さなどが利用実績につながりやすいといわれています。

1枚のみ保有するよりも2枚保有したほうが、利用金額や利用頻度を積むスピードは早くなるでしょう。

2枚持ちで効率よくカード実績を積むことで、上位ランクのカード発行がしやすくなります。

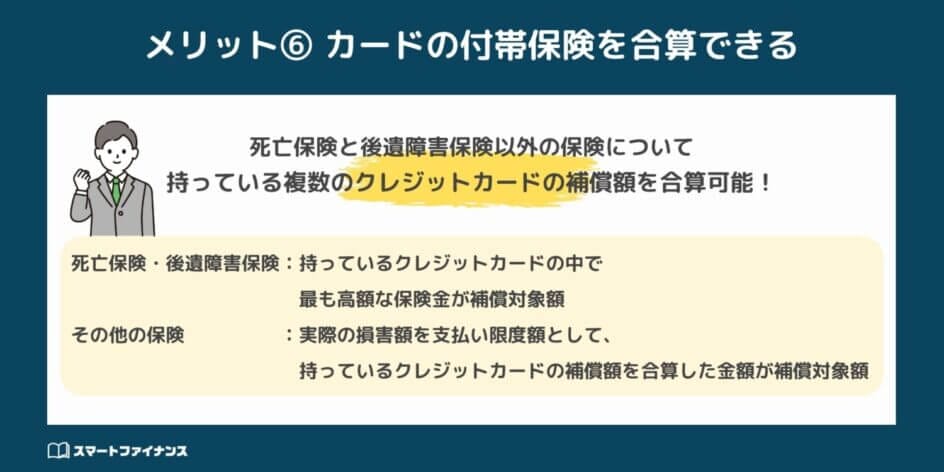

クレジットカードを2枚以上持っていると付帯保険を合算できる

複数のクレジットカードを保有している場合、付帯保険の補償額を合算できるというメリットがあります。

具体的には、死亡保険と後遺障害保険以外の保険について、持っている複数のクレジットカードの補償額を合算可能です。

- 死亡保険・後遺障害保険:持っているクレジットカードの中で、最も高額な保険金が補償対象額

- その他の保険:実際の損害額を支払い限度額として、持っているクレジットカードの補償額を合算した金額が補償対象額

例えば、持っている2枚のクレジットカードに付帯する海外旅行保険が、以下の内容だとします。

| 保険内容 | A社の補償額 | B社の補償額 | 補償対象額 |

|---|---|---|---|

| 死亡・後遺障害保険 | 100万円 | 300万円 | 300万円 |

| 治療費用補償 | 100万円 | 300万円 | 400万円 |

死亡保険金はB社の300万円が補償対象額となり、300万円を2社で按分して支払われます。

治療費用の保険金額はA社・B社の補償額が合算され、400万円が補償対象額となります。

海外での治療費は高額な傾向があり、100万円を超えるケースも少なくありません。

2枚のクレジットカードの補償額を合算できれば、高額な治療費を請求された場合でもカバーできる可能性があり安心です。

クレジットカードを2枚持つデメリット!注意点を把握しよう

クレジットカードを2枚持つと、管理の手間が増えるなどのデメリットがあります。

基本的に、年会費や決済金額のチェックは2枚分する必要があり、カードの利用金額や受け取るポイントは2枚に分散されます。

想定されるデメリットを把握することは、カード選びの基準のひとつにもつながります。

クレジットカードを2枚作ってから後悔しないよう、事前にデメリットや対策を理解しておきましょう。

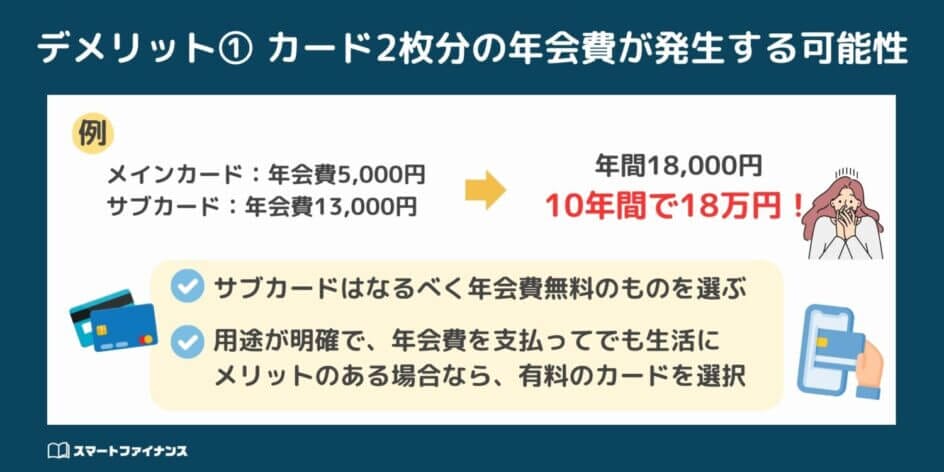

カード2枚分の年会費が発生する可能性がある

年会費がかかるクレジットカードを複数枚持つと、1枚持つよりも金銭的な負担が増えてしまう可能性があります。

例えば、メインカードで年会費5,000円、サブカードで年会費13,000円のクレジットカードを選んだ場合、年間で支払う費用は18,000円です。

10年間所有し続けた場合の合計の支出金額は18万円となり、家計に大きな負担がかかる可能性があります。

年会費に見合うメリットを受けられるなら問題ないかもしれませんが、年会費を払っているのにカードを使っていないという場合は毎年無駄な費用を支払うことになります。

金銭的な負担をかけずにクレジットカードを2枚持ちしたい場合には、サブカードは年会費無料のものを選ぶというのもひとつの方法です。

なお、サブカードの用途が明確で、年会費を支払ってでも生活にメリットのある場合なら、有料のカードを選択してもよいでしょう。

使った金額が分かりにくく支払いに困る恐れがある

2枚のクレジットカードを使い分けていると、トータルでの決済金額を把握しにくいこともデメリットとして挙げられます。

2枚のクレジットカードを異なるカード会社で発行すると、別のWEBサービスの会員ページを閲覧する必要があり、利用明細をチェックするのが面倒に感じるかもしれません。

無計画に使っていると、予想以上の支払金額に達して支払いを遅延してしまうことも考えられます。

支払い日に残高不足が発生してしまうと信用情報に傷がつき、別のクレジットカードを作ったりローンを契約したりする際に、影響が出る恐れがあります。

クレジットカードを2枚持ちする場合は、どのように管理するかを事前に決めておくことが重要です。

例えば、以下のようなことに気をつけて管理すると良いでしょう。

- 1ヶ月に使う予算金額を決めておく

- 定期的に各クレジットカードの利用履歴を照会する

- カード利用の都度、家計簿アプリなどに記録する

クレジットカードによっては、1ヶ月の予算を自分で設定し、カード利用額が予算金額に達するとリアルタイムでスマホに通知する機能を利用できるものもあります。

自分で続けやすい管理方法を決めて、2枚のクレジットカードの決済金額をしっかりと把握して利用しましょう。

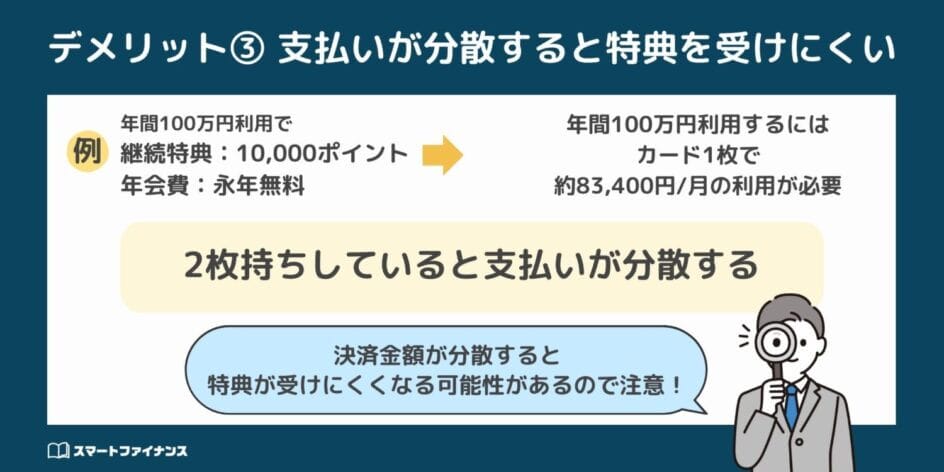

支払いが分散することで特典を受けにくくなる

クレジットカードを2枚持ちすると、決済金額が分散することも念頭に置いておきましょう。

クレジットカードのなかには、1年間の利用金額が一定以上に達するとボーナスポイントが還元されるなど、何かしらの恩恵を受けられるものがあります。

例えば、三井住友カード ゴールド(NL)で年間100万円利用すると、継続特典として10,000ポイント還元を受けられるのに加え、翌年以降の年会費が永年無料になります。(※)

年間100万円利用するには、1ヶ月あたり約83,400円分のカード利用が必要です。

保有しているカードが1枚であれば、単純に約83,400円の支払いで済みますが、2枚持ちしているとサブカードに支払いが分散してしまいます。

また、クレジットカードによっては、一定以上の利用金額になると、カードのランクをアップグレードできるインビテーションが届くことがあります。

クレジットカードを2枚持ちしていると、このような利用額に応じた特典が受けにくくなる可能性があるので注意しましょう。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

カードを複数枚持っていると盗難や紛失時に気が付きにくい

クレジットカードを2枚以上持っていると、カードの管理が甘くなり、盗難・紛失といったリスクが高まるというのもデメリットです。

特に利用頻度の少ないサブカードは、盗難や紛失にあっても気づきにくい可能性があるため注意しましょう。

クレジットカードの紛失・盗難時は、カード会社に連絡して利用停止手続きをする必要があります。

例えば財布ごと失くしてしまったときは、2つのカード会社へ連絡する必要があるため手続きに手間がかかります。

なお、クレジットカードによっては、紛失したカードが不正利用された場合に、正しい手続きをすることで損害に対する補償を受けられるものがあります。

クレジットカードを発行する前に、万が一の盗難・紛失に備えた補償があるかどうかを確認しておくと安心です。

ポイントの有効期限を忘れて失効する可能性がある

2枚のクレジットカードを使い分けると、貯まるポイントが2種類に分散されるため、思ったほど貯められないというデメリットがあります。

例えば、同じスーパーで常に買い物をしていたのに、2枚目のカードのポイントを貯めるために別のスーパーでも買い物をするようになると、今までと同じスピードではポイントが貯まらなくなります。

そのため、1枚目のカードのポイントを有効期限内に思ったほど貯められず、希望の商品と交換できないかもしれません。

また、2種類のポイントを貯めていると、どちらかのポイントを使い忘れていて失効してしまう可能性があります。

クレジットカードのポイントは、交換や使用できる有効期限が決められているものがほとんどです。

1種類のポイントを貯めることに集中していると、もう1種類のポイントの有効期限の管理が甘くなり、使い忘れてしまうケースが考えられます。

コツコツと貯めたポイントが無駄にならないように、ポイントの有効期限のないカードを選ぶ、定期的に有効期限をチェックするなどして対策しましょう。

よくある質問

クレジットカードを複数枚持つときによくある質問に回答しました。

一人あたりのクレジットカード平均所有枚数はどのくらい?

一般社団法人日本クレジット協会の調査によると、2022年11月末時点で1人あたりクレジットカードを平均2.9枚持っており、多くの人が2枚以上のカードを持っていることがわかります。

クレジットカードを作るきっかけとして多いのは入会費や年会費、新規入会時の特典で実に70%となっており、自身の日常生活の中でお得に使えるかを重視して選ぶ人が少ない傾向にあるようです。

この結果から見ると、複数のクレカを所持しているのは普通のことですが、本当にお得な組み合わせで2枚以上持っている人は少ない可能性があると言えます。

| クレジットカードを新規に申し込む際に最も重視する点 | 割合 |

|---|---|

| 入会費や年会費 | 52.9% |

| 新規入会時の特典 | 17.1% |

| 支払額に応じた特典 | 12.5% |

| クレジットカード会社の知名度・信頼度 | 4.6% |

| カード会員限定の特典(例:割引サービス) | 4.4% |

| その他 | 8.5% |

確かに人気のクレジットカードは入会費や年会費が安かったり、最初にまとめてポイントがもらえるキャンペーンがあることが多いです。

身の回りのお店や様々なシーンを考え、自分の生活スタイルに合ったクレジットカードを選ぶことはそういったキャンペーンと同じかそれ以上に重要となります。

どんなクレジットカードもお得になる範囲は限られているため、個人の生活に合わせたクレジットカードを複数枚保有することが大事です。

クレジットカードは何枚持っていると良い?

クレジットカードを3枚持ちにすることで、ポイントをさらに効率よく貯められたり、紛失や盗難に遭うリスクを軽減できます。

クレジットカードを3枚持つことの大きな目的は以下の2つとなります。

- 共通ポイントを貯める

- 紛失や盗難に備える

共通ポイントはクレジットカードの決済とは別にカードを提示することで貯められるため、共通ポイントで1ポイント、クレジットカード決済で1ポイント、合計2ポイントといった、ポイントの二重取りができます。

共通ポイントには楽天ポイント、Pontaポイント、Vポイント、dポイントがあり、スーパーやファーストフード、カフェなどで貯められます。

また、あなたがクレジットカードを2枚持っていて、それらを入れたお財布を無くしてしまった場合、一定期間クレジットカードを使えなくなります。

紛失や盗難対策として、3枚目のクレジットカードについては普段持ち歩かず、公共料金の引き落としなどに使い、自宅保管用として所有しておく方法があります。

クレジットカードの管理が大変そうな方は2枚持ち、しっかり管理できる方は3枚持ちを選んでみてください。

なお、4枚以上のクレカを持っていても管理が大変になり、使わないカードも出てくるため、本当に必要なカードだけ作るようにしましょう。

共通ポイントを獲得できるカードを3枚目に組み合わせるとさらにお得

最強候補2枚のクレジットカードに共通ポイントを貯められるカードを加えた3枚の組み合わせは、実店舗でのお買い物でポイントがさらに貯まりやすくなります。

以下は国内の4大共通ポイントとその加盟店数ですが、楽天ポイントの加盟店数が圧倒的となっているため共通ポイント目的で3枚目のカードを作るなら楽天カードが良いでしょう。

| 4大共通ポイント | 加盟店数 |

|---|---|

| 楽天ポイント | 500万店舗 |

| Vポイント | 約15万店舗 |

| Pontaポイント | 28万店舗 |

| dポイント | 10万店舗 |

楽天サービスと楽天カードは相性が良いので、楽天市場だけでなく楽天モバイルや楽天証券など他のサービスもあわせて使うと還元率がもっとアップします。

楽天カードはVisa、Mastercard、JCB、AMEXと4つの異なる国際ブランドから選べますので、残りの2枚とかぶらないブランドでカードを作れます。

クレジットカードは最大で何枚まで持てる?

クレジットカードの所有枚数に上限はないため、審査に通過すれば何枚でも持てます。

ただし、クレジットカードの所有枚数は住宅ローンの審査に影響する場合があるため、ローンを契約予定の方はなるべく枚数を控えたほうが良いでしょう。

具体的には、クレジットカードに付帯する「キャッシング枠」の金額が多いと、ローンの審査で「他社からの借入れが多い」と判断されて審査が厳しくなることがあります。

キャッシング枠は、借りたいときにいつでも借入れできるという性質上、現在キャッシングを1円も利用していなくても、設定されている額が「他社からの借入額」とみなされます。

したがって、クレジットカードの保有枚数が多く、付帯するキャッシング枠の総額が多いほど、他社からの借り入れが多いと判断されてローンの審査に影響が出てしまいます。

住宅ローンが心配な方は、クレジットカードの保有枚数を2〜3枚程度にしておく、カードの申し込み時に「キャッシング枠を希望しない」を選択するといった工夫が必要です。

ゴールドカードを2枚持つことはできるのか

ゴールドカードを2枚持つことも可能です。

ゴールドカードは、一般カードに比べて付帯保険や空港ラウンジ利用などの付帯サービスが充実しているため、2枚持ちのメリットや恩恵を受けやすいでしょう。

ただし、年会費が発生するカードが多いので、年会費に見合ったメリットがあるかどうかを検討しましょう。

なかには、年間利用額などの条件を達成すると年会費が無料になるゴールドカードもあるため、金銭面での負担が気になる方はチェックしてみてください。

カードを2枚同時に申し込んでもよいか

クレジットカードを2枚同時に申し込むことも可能です。

ただし、クレジットカードを複数枚同時に申し込むと、審査に落ちやすくなるので注意が必要です。

クレジットカードの審査では、カード会社が信用情報機関で申込者に関する情報を照会します。

その際に複数のカードの申し込みがあると、「お金に困っていて決済能力に負担があるかもしれない」とみなされる可能性があります。

信用情報に記録された申し込み情報が保管されるのは6ヶ月間なので、前の申し込みから半年以上の期間を空けて申し込むのが一般的です。

1ヶ月に2枚までなら審査に通る可能性があるという意見も散見されますが、心配な方はなるべく1枚ずつ半年以上に分けて申し込んだほうが安全です。

2枚のクレジットカードの引き落とし口座は同じでも良い?

2枚目のクレジットカードも1枚目と同じ口座で引き落とし可能です。

引落口座を一緒にすると支出管理しやすい点がメリットですが、引き落とし日をしっかりと管理する必要があります。

クレジットカードの引き落とし日はカード会社によって異なるため、それぞれのカードの引き落とし日に銀行口座の残高が不足しないよう注意しましょう。

一方、2枚目の引き落としを別口座にすると残高不足の心配を軽減できますが、それぞれの口座をチェックすることになるため手間がかかる点がデメリットです。

1枚のカードは毎月発生する固定費、2枚目のカードは食料品や日用品などの変動費といったカテゴリ別にクレジットカードの支払いを分けるなど、工夫して管理すると良いでしょう。

引き落とし口座を1つにまとめるか、分けるかはそれぞれの事情に合わせて検討してみてください。

暗証番号はカードごとに分けたほうがいい?

クレジットカードごとに暗証番号を分けることが推奨されています。

クレジットカードの暗証番号とは申し込み時に設定する4桁の番号を指し、カードの所有者であることを証明する大事な番号です。

万が一、1枚目の暗証番号が流出してしまった場合、2枚目の情報も流出して不正利用の被害にあってしまう可能性があり、大変危険です。

また、自分の誕生日や覚えやすい数列、キャッシュカードの暗証番号、パソコン上で使うさまざまな暗証番号とも分けることをおすすめします。

社会人になり初めてクレジットカードを作ってから約6年、夫婦で計30枚以上のクレジットカードを保有し、キャッシュレス生活を送っています。

もともとは浪費する方でしたが、クレジットカードを利用してお金の管理を行うようになり、ポイント還元や割引を使用して節約癖が付いてきました。

InstagramなどのSNSでも、お金の管理方法やお得な節約方法について発信しています。FP3級取得。