アルバイトでも作れるおすすめのクレジットカードや、審査について解説します。

アルバイトでは年収が低く不安定な傾向にあることから、カードの審査に自信がない人もいるでしょう。

結論から言うと、アルバイトでもクレジットカードは作ることができます。

なぜなら、クレジットカードは限度額30万円以下の場合、簡易審査で発行可能なことと、勤続年数が長ければ審査に特に影響はないためです。

自分に合った正しいクレジットカードを選ぶことで、バイトのみで収入を得ていてもカードを持てるので安心してください。

フリーター、パート、主婦、学生向けに、アルバイトでも審査に通りやすく還元率がお得になるクレジットカードを解説していきます。

編集方針及び広告について:スマートファイナンスは掲載されている金融商品・サービスのアフィリエイト広告の報酬を得ています。しかしこの報酬が、編集部の意見や掲載位置やランキングに影響することはありません。提供する各コンテンツは常に最新となるよう更新され、情報が正確であることに努めています。>>クレジットカードの評価方法

アルバイトでも作れるおすすめのクレジットカード8選

アルバイト・フリーター・パートにおすすめのクレジットカードは、若者・学生向け、もしくは流通系、消費者金融系といった種類のカードとなります。

年会費が有料のカードは審査のハードルが高かったり特典を持て余してしまう場合があるので、まずは年会費無料で高還元率のカードから作るのがおすすめです。

アルバイトが作れるカードを厳選したポイントは以下となります。

- 年会費

- 還元率

- 最短発行日数

- 申し込み条件

- 職業欄の選択肢

今回紹介するカードを表にまとめました。

| クレジットカード | 年会費 | 還元率 | 最短発行日数 | 申し込み条件 | 職業欄の選択肢 |

|---|---|---|---|---|---|

| JCB CARD W | 永年無料 | 1.0〜10.50% | 3営業日 | 18歳以上39歳以下(高校生を除く) | パート・アルバイト |

| 三井住友カード(NL) | 永年無料 | 0.5〜7%※ | 即日 | 満18歳以上(高校生を除く) | アルバイト・パート・契約社員の方等 |

| セゾンカードインターナショナル | 永年無料 | 0.5% | 即日 | 18歳以上(高校生は除く)のご連絡可能な方、主婦・パート・アルバイト・学生・年金受給者の方 | 契約/派遣社員・アルバイト・パート |

| エポスカード | 永年無料 | 0.5% | 即日 | 満18歳以上の方(高校生を除く) | 契約社員・嘱託社員・派遣社員・アルバイト・パート |

| イオンカードセレクト | 永年無料 | 0.5〜1.0% | 即日 | 18歳以上の方(高校生を除く) | 派遣・パート・アルバイト |

| ライフカード | 永年無料 | 0.5〜2.0% | 2営業日 | 日本国内在住の18歳以上(但し高校生を除く)で、電話連絡が可能な方 | パート(派遣・アルバイト含む) |

| ACマスターカード | 永年無料 | 0.25%自動キャッシュバック | 即日 | – | アルバイト(パート) |

| Kyash | 永年無料 | 0.5〜1.0% | 即日 | 誰でも利用可能(未成年は保護者の同意が必要) | – |

いずれのカードも職業選択欄にアルバイト・パートという選択肢があるカードをピックアップしています。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは圧倒的な高還元率で大人気、アルバイトにも作りやすい1枚

JCB CARD Wはアルバイトでも作れてポイントが貯まりやすい、人気の高いクレジットカードです。

年会費無料かつ幅広いジャンルのお店でポイントが貯まるため、まさに最強のクレジットカードと言えます。

還元率は通常のJCBカードの2倍の1.0%で、ポイント優待店JCB ORIGINAL SERIESパートナーでは最大10倍にもなります。

Amazon、スタバ、メルカリ、ドミノピザ、モスバーガー、セブンイレブン、ビックカメラの他にも加盟店が多くあり、日常生活のさまざまな場面でポイントアップが可能です。

ETC利用でも還元率が1%になるのは非常に珍しく、他のカードよりもおすすめのETCカードを発行できます。

18〜39歳の方限定のため申し込める方は限られますが、39歳までに作っておけば40歳以降でも年会費はずっと無料なので、当てはまる方は早めに作っておいた方が良いでしょう。

若者向けカードということもあり、アルバイトの方も作りやすいクレジットカードです。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 18歳以上39歳以下 / 高校生を除く学生もOK |

| 職業欄の選択肢 | パート・アルバイトの項目あり |

| ポイント還元率 | 1.0〜10.50% ※ |

| 国際ブランド | JCB |

| 発行日数 | 最短3営業日で発行 / 約1週間でお届け |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

JCB CARD Wがおすすめな理由

- 年会費永年無料

- 還元率が常時2倍の1%

- 18〜39歳限定の若者向けカード

- よく行くお店で還元率がアップ

- Amazon.co.jp利用で最大10,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2023年12月5日(火)〜2024年3月31日(月)まで

JCB CARD Wの申し込みはこちら

三井住友カード(NL)は最短10秒で審査完了で保険も手厚く安心

三井住友カード(NL)は、高校生を除く18歳以上で申し込み可能となっており、アルバイトの方が申し込めるカードです。

セブン-イレブン、ローソン、マクドナルドなどでのスマホのタッチ決済利用でポイント還元率が最大7%になります。※

銀行が発行するカードは通常審査が厳しいと言われますが、学生や若者向けのクレジットカードということもあり、そこまで厳しくなく作れます。

年会費は永年無料でポイント還元率が高いことからJCB CARD Wと組み合わせると日常生活において還元率が良くなるでしょう。

三井住友カード(NL)はカード申し込み後、最短10秒で審査完了し、専用アプリに登録すればすぐにカード番号を確認することができます。※

ネットショッピングなどで、すぐにクレジットカードが欲しい人にも適しています。

※最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 満18歳以上(高校生は除く)※20歳未満の方は保護者の同意が必要です。 |

| 職業欄の選択肢 | アルバイト・パート・契約社員の方等の項目あり |

| ポイント還元率 | 0.5〜7%※ |

| 国際ブランド | Visa、Mastercard |

| 発行日数 | 最短10秒発行、数日〜約1週間でお届け※即時発行できない場合があります |

三井住友カード(NL)がおすすめな理由

- ナンバーレスのためセキュリティ性が高い

- 身近なお店で還元率がアップ

- ライフスタイルに合わせた選べる無料保険

- 最短10秒でカード番号発行※

特典:新規入会&条件達成で最大3,000円分プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年4月22日(月)~

三井住友カード(NL)の申し込みはこちら

セゾンカードインターナショナルなら最短5分で即日発行可能だからすぐに欲しい人向け

セゾンカードインターナショナルはできるだけ早くカードを受け取りたい方に向いているカードです。

セゾンカードインターナショナルは、最短5分で発行可能、オンライン申し込み後に全国のセゾンカウンターで即日受け取りも可能なクレジットカードとなります。

貯まるポイントは永久不滅ポイントで有効期限なし、入会金・年会費永年無料とお得に持てて使い勝手の良いカードです。

カードは2種類あり、通常のプラスチックカードとナンバーレスのデジタルカードのどちらかを選べます。

セキュリティ性を重視する方は、ナンバーレスのデジタルカードを選ぶと良いでしょう。

デジタルカードの場合、カード番号や利用明細はすべてスマホアプリから確認できます。

有効期限のない永久不滅ポイントは、お買い物に使える他、金券・ギフト券・Amazonギフト券・nanacoポイント・JALマイル・ANAマイルなどへ交換可能です。

公式サイトでも主婦・パート・アルバイト・学生・年金受給者の方も申し込み可能と書かれているため、アルバイトの方も安心して申し込めます。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 18歳以上(高校生は除く)のご連絡可能な方、主婦・パート・アルバイト・学生・年金受給者の方 |

| 職業欄の選択肢 | 契約/派遣社員・アルバイト・パートの項目あり |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa、Mastercard、JCB |

| 発行日数 | 最短即日発行 |

セゾンカードインターナショナルがおすすめな理由

- 対象のセゾンカウンターで即日発行可能

- セキュリティ性の高いナンバーレスのカード発行可能

- 永久不滅ポイントが期限なしで貯められる

セゾンカードインターナショナルの申し込みはこちら

エポスカードは自動付帯保険もついてくるアルバイトをする若者向けのカード

エポスカードは最短即日で発行可能な、アルバイト・パートの方も申し込むことができるカードです。

10,000店舗の加盟店が全国にあり、居酒屋やレストラン、カフェやカラオケなのでお得になるので、アルバイト終わりに友人と遊びに行く時には非常に嬉しい特典となります。

国際ブランドはVisaなので、世界中の加盟店で使うことができ、最近主流になりつつあるタッチ決済にも対応しています。

旅行保険が自動付帯となっており、たとえ旅行代金をエポスカードを支払っていなかったとしても、旅行中に急な傷病で病院に掛かったとしても治療費が保険がおりるのはとても便利な点です。※10/1~利用付帯に変更

年会費は永年無料で、持っているだけでお得になるカードと言えます。

年間50万円以上利用することでゴールドカードにすることができますが、年会費はそのまま無料で使い続けることができるのは他のカードにはない特徴です。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生を除く) |

| 職業欄の選択肢 | 契約社員・嘱託社員・派遣社員・アルバイト・パートの項目あり |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa |

| 発行日数 | 最短即日発行 |

エポスカードがおすすめな理由

- カードの表面に番号がなくデザイン性が高い

- 全国10,000店舗のレストランやカフェで割引優待あり

- 旅行保険が自動付帯

- 最短即日発行可能

- WEBからの新規入会で2,000円相当プレゼント

エポスカードの申し込みはこちら

イオンカードセレクトはイオン系列のお店を利用する主婦におすすめ

イオンカードセレクトはアルバイトをしている、特に主婦・主夫向けのクレジットカードです。

アルバイトの勤務先や自宅周辺にあるイオングループでのお買い物で還元率が1%になります。

毎月20日・30日はイオングループのお客様感謝デーとなっており、お買物代金が5%OFFとなっているため、とてもお得にお買い物をすることができます。

付帯しているショッピングセーフティ保険により、購入した5,000円以上の商品が偶然による事故で被害を受けた場合、180日間の補償が適用されます。

イオンカードセレクトは流通系カードのため、審査基準は低めに設定されているため、アルバイトの方でも申し込むことができます。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 18歳以上の方(高校生を除く) |

| 職業欄の選択肢 | 派遣・パート・アルバイトの項目あり |

| ポイント還元率 | 0.5〜1.0% |

| 国際ブランド | Visa、MasterCard、JCB |

| 発行日数 | 最短即日発行 |

イオンカードセレクトがおすすめな理由

- イオングループの対象店舗で還元率2倍

- イオングループのお客様感謝デーで5%OFF

対象カード新規入会&利用で最大5,000 WAON POINT進呈

- WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント<イオンJMBカードは500マイル>

- 対象期間中にカードご利用分の10%相当をWAON POINTで還元(上限4,000WAON POINT) <イオンJMBカードは上限2,000マイル>

※期間中利用額、1万円以上の方が還元対象

※利用期間 カード登録月の翌々月10日まで

※期限までにイオンウォレット登録要

キャンペーン期間:2023年11月1日(水)〜

イオンカードセレクトの申し込みはこちら

ライフカードは誕生月にポイント3倍になるポイントが貯まりやすいカード

ライフカードは、入会後1年間や誕生日月にポイントがアップする、アルバイト・パートの方の申し込み可能なクレジットカードです。

カード入会後1年間はポイント1.5倍、誕生日月にはポイント3倍となります。

利用額に応じて還元率が変化する仕組みになっており、通常ポイント還元率は最大2倍になります。

他にも、年間50万円の利用で300ポイントがプレゼントされたり、会員限定のショッピングモールサイトのL-Mallではポイント最大25倍となるため、ポイントを貯めたい人にぴったりのカードだと言えます。

貯めたポイントは他社ポイントへ移行したり、ANAマイルやギフト券、電子マネーなどに交換可能となっています。

新規入会キャンペーンでは最大15,000円相当のキャッシュバックがもらえたりと、ポイントをザクザク貯めたい方におすすめです。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 日本国内在住18歳以上(但し高校生を除く)で、電話連絡が可能な方 |

| 職業欄の選択肢 | パート(派遣・アルバイト含む)の項目あり |

| ポイント還元率 | 0.5〜2.0% |

| 国際ブランド | Visa、Mastercard、JCB |

| 発行日数 | 最短2営業日で発行 |

ライフカードがおすすめな理由

- 利用金額に応じて還元率アップ

- 入会キャンペーンがお得

条件の達成で最大15,000円キャッシュバック

- アプリログインで1,000円キャッシュバック

- 合計6万円以上(税込)のショッピングご利用で6,000円キャッシュバック

- 水道光熱費のお支払いで最大3,000円キャッシュバック(電気・ガス・水道いずれかのご利用明細ごとに1,000円キャッシュバック)※1,000円以上のご利用明細が対象です。

- Apple Pay/ Google Payのご利用で3,000円キャッシュバック

- サブスクのご利用で2,000円キャッシュバック

ライフカードの申し込みはこちら

ACマスターカードなら審査の方法が違うから不安な方におすすめ

ACマスターカードは、低収入の人でも審査に通りやすくアルバイト向けのクレジットカードです。

発行元がアコムで消費者金融系のカードなので審査は他のカードと比べて厳しくなく、今回紹介しているカードの中ではもっとも作りやすいと言えます。

カードローン、キャッシング機能付きで、支払い方法はリボ払いのみとなります。

リボ払いは毎月の支払額が一定となる支払い方法ですが、利息がプラスされる上支払い残高がなかなか減らなかったり、毎月支払額が一定のために利息の意識が薄れるため、注意して使うようにしてください。

パートやアルバイトの方も申し込みOKです。

最短即日発行も可能で、ネットから申し込んだ後に自動契約機コーナーでその場でカードを受け取れます。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | – |

| 職業欄の選択肢 | アルバイト(パート)の項目あり |

| ポイント還元率 | – (毎月の利用金額から0.25%自動キャッシュバック) |

| 国際ブランド | Mastercard |

| 発行日数 | 最短即日発行 |

ACマスターカードがおすすめな理由

- 消費者金融系のクレジットカードのため審査が独自

- 即日発行可能

Kyashはプリペイド式のクレジットカードだから審査がなくアルバイト向け

Kyashはプリペイド式のVisaクレジットカードのため、審査なしで申し込むことができます。

利用金額は銀行振込、ネットバンキング、コンビニATMや他のクレジットカードからも入金することが可能となっています。

これまでのプリペイド式カードとは違い、残高に応じた自動入金機能があるため、残高不足で慌てて入金するといった手間を避けることができます。

過去に支払い遅延や滞納を経験し、審査に不安なアルバイト・フリーターの方にもおすすめのクレジットカードとなります。

使い続けてもクレヒスがつかないのがデメリットですが、カードが作れないがキャッシュレスを利用したい人には最適のカードの1枚です。

| 年会費 | 永年無料 |

|---|---|

| 申し込み条件 | 誰でも利用可能(未成年は保護者の同意が必要) |

| 職業欄の選択肢 | – |

| ポイント還元率 | 0.5〜1.0% |

| 国際ブランド | Visa |

| 発行日数 | 最短1分でバーチャルカード発行可能 |

Kyashがおすすめな理由

- どなたでも審査なし

- プリペイド式カードだが還元率が最大1.0%

アルバイトがクレジットカードを作りにくい理由は、収入の低さと安定性・継続性の低さにある

アルバイトがクレジットカードを作りにくい理由は、主に収入の低さと安定性・継続性の低さの2つがあります。

アルバイトよりも正社員が審査に通りやすいのは、収入が多いだけでなく、安定していることが挙げられます。

カード会社は安定性・継続性を非常に重視しています。

カード会社が一番避けたいのは貸したお金が戻ってこないことなので、継続して一定の収入を得にくいアルバイトの場合は、正社員よりもカードの発行が厳しくなると考えられています。

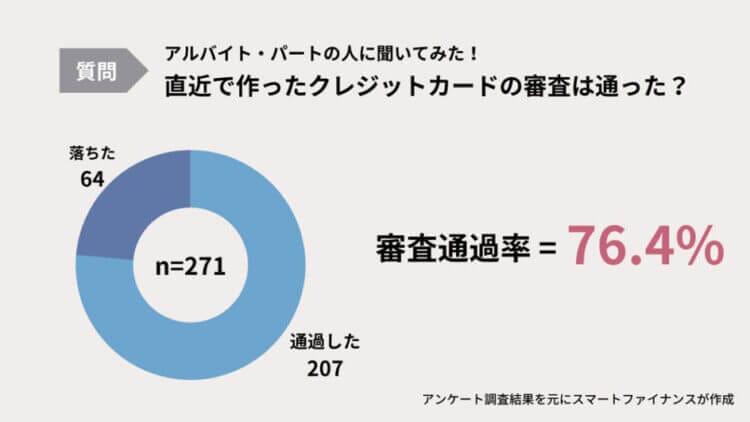

スマートファイナンスでは実態を明らかにすべく、独自にアンケート調査を行いました。

現在アルバイト勤務をしている方が直近(過去3年以内)で作ったクレジットカードの審査通過率は76.4%という結果を得られました。

審査に落ちてしまった人も一定数いますが、アルバイト勤務だからといってクレジットカードを作れないということはなく、多くの方がカードを新規発行できています。

収入がどれくらいならクレジットカードを作れるのか、どれくらい継続していたら発行できるのか、さらに詳しく解説していきます。

- 調査名称:スマートファイナンスによるクレジットカード審査に関する調査2022

- 調査目的:消費者のクレジットカードに対する動向を把握するため

- 調査対象:現在アルバイト・パート勤務している方

- 調査方法:インターネットで投票形式による調査

- 集計期間:2022年8月22日(月)〜23日(火)

- 有効回答数:271人(回収率97%)

アルバイトの年収が低くても、クレジットカードを作れる

国税庁が公開している令和2年分 民間給与実態統計調査によると、正規雇用の平均給与は496万円に対して、非正規雇用は176万円となっており、年収に320万円の差があります。

| 正規雇用 | 非正規雇用 | |

|---|---|---|

| 男性 | 5,501 | 2,276 |

| 女性 | 3,837 | 1,532 |

| 計 | 4,957 | 1,762 |

※令和2年の正規、非正規の男女別平均給与(国税庁:民間給与実態統計調査より作成)

上記の表からもわかるとおり、年収に差があることから正規雇用(正社員)よりもアルバイトのほうが審査に不利になってしまう傾向にあります。

カード会社は年収の基準を明示しておらず、低い収入でもクレジットカードの審査に通る可能性は十分にあると言えます。

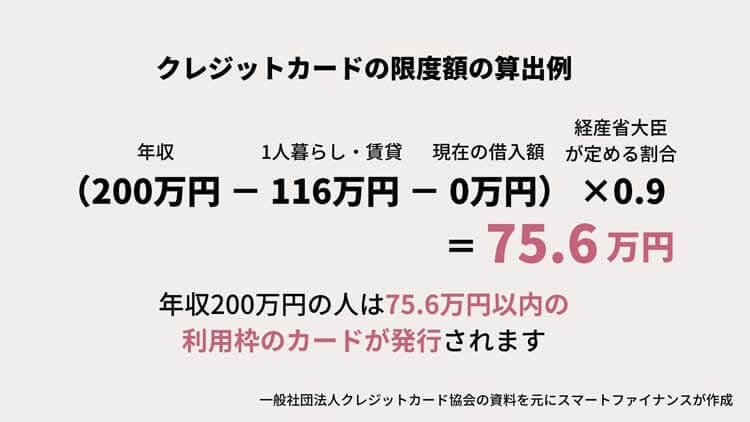

クレジットカードを発行する時の年収の基準は、割賦販売法における支払可能見込額調査によって決まっています。

利用限度額>包括支払可能見込額={年収(+預貯金)−クレジット債務−生活維持費}×0.9

上記の式の生活維持費については割賦販売法によって以下のように機械的に決まっています。

| 利用者と生計を一にする者の合計数 | 1人世帯 | 2人世帯 | 3人世帯 | 4人世帯 |

|---|---|---|---|---|

| 持家かつ住宅ローン無/持家無かつ借賃負担無 | 90 | 136 | 169 | 200 |

| 持家かつ住宅ローン有/持家無かつ借賃負担有 | 116 | 177 | 209 | 240 |

※支払可能見込額調査より作成

クレジットカードの最低利用枠から包括支払可能見込額を10万円、クレジット債務が0円、生活維持費を持家無かつ借賃負担有の1人暮らしを想定して116万円とします。

以上の仮定から、クレジットカードを作成するときに必要な最低年収はおよそ127万円となります。

年収は審査の一つの目安ではあるものの、それだけでクレジットカードを発行できるか決まるわけではありません。

利用者の利便性を考慮して、法律によって30万円以下の限度額のクレジットカードであれば一定条件(延滞や債務が無い場合など)をクリアすれば発行・更新することが可能となっています。

アルバイトでの年収が低くても、これまでに信用情報や良いクレヒスを積み重ねてきたり、勤続年数が長いなどの理由からカードを作れることはあるので、年収はあくまでも目安と考えてください。

アルバイトの勤続年数が長ければ、カード審査に不安はいらない

厚生労働省が公表している賃金構造基本統計調査の雇用形態・年齢階級別平均勤続年数のグラフを見ると、35〜39歳の平均勤続年数について、正社員は10年超に対し、正社員以外は5年未満となっています。

アルバイトの勤続年数が正社員に対して短いことから、収入の不安定であると見なされ、審査が不利になってしまう理由となります。

アルバイト・フリーターだけではなく、芸能人やYouTuber、芸人、フリーランスなども収入の不安定さから正社員や公務員よりも審査が不利になると言われています。

アルバイト勤務の継続年数が長ければ、カード審査に不安にならなくてもいいでしょう。

数年続けてアルバイトしている人は今後も働き続ける可能性が高く、急に収入がなくなって貸し倒れとなるリスクが少ないなど、カード会社にとってメリットがあります。

半年〜1年以上継続して働いている方は、アルバイトでも審査に通る可能性が高くなります。

アルバイトでクレジットカードの審査を通過する8つのポイント

金融庁委託調査における貸金業利用者に関する調査・研究のデータによると、3年以内に借入を経験したパート・アルバイト・フリーターは、714人中400人でした。

同じく会社員については1614人中1086人、公務員については169人中92人となっています。

| 総数 | 3年以内の借入経験者 | 割合 | |

|---|---|---|---|

| 会社員 | 1614 | 1086 | 67% |

| 公務員 | 169 | 92 | 54% |

| パート・アルバイト・フリーター | 714 | 400 | 56% |

現在の借入残高が1/3を超える者の割合は会社員は14.7%に対し、パート・アルバイト・フリーターは23.8%となっています。

| 総数 | 借入残高が年収の1/3を超える者の割合 | |

|---|---|---|

| 会社員 | 898 | 14.7% |

| 公務員 | 64 | 4.7% |

| パート・アルバイト・フリーター | 324 | 23.8% |

これらの数字を見ると、パート・アルバイト・フリーターがクレジットカードの審査に落ちやすいのは借入経験の有無そのものによるものではなく、自身の年収よりも大きな金額を借り入れていることと推測することができます。

当然、利息の金額も大きくなるため、支払い遅延の確率も高くなっていくことが予想されます。

支払遅延を起こすとカードの審査に不利になってしまう

借りたお金を一定期間内に返せず支払遅延を起こしてしまうと、信用情報に傷がついてしまいます。

そうなるとクレジットカードやローンの契約ができなくなってしまいます。

信用情報を取り扱うCICが公開している総登録異動情報件数は2022年7月時点で1,944万件の登録があります。(参考:信用情報統計データ)

異動情報とはCICに登録されるネガティブな情報のことで、決められた返済日から61日以上または3ヶ月以上支払が遅延してしまうと異動情報が登録されてしまいます。

異動情報があるとクレジットカードの審査に通りにくくなってしまいます。

自動車ローンや、スマートフォンの分割払い、奨学金などの支払いを滞納してしまうことでクレジットカードが作れなくなるケースがあるため、支払遅延は起こさないようにしましょう。

カードを申し込む時の年収は正しく書こう

アルバイトをしている方がクレジットカードの申し込み書の年収を書くときは『月収×12ヶ月=年収』として記入しましょう。

まだアルバイトを始めて3ヶ月の場合、3ヶ月分のお給料だけで年収とする必要はありません。

一般的に収入を表す時は、税金や各種控除で引かれる前の額面の収入となっています。

年収欄は基本的に自己申告となりますが、事実とかけ離れた金額を記入することは審査に悪い影響を与える可能性があります。

カード会社の方で情報を照らし合わせてだいたいの収入を割り出すことは可能で、収入が低いことよりも虚偽の申告をしたことの方がカードが作りにくい原因となります。

カードによっては後日、収入証明書の提出を求められることがあるので虚偽の申告をしてはいけません。

収入だけが審査通過の条件ではないので、低収入で不安であっても正しい金額を記入するようにしてください。

在籍確認でバイト先に電話が来ることがあるから予め伝えておくと安心

クレジットカードの審査ではクレジットカード会社がバイト先に電話をし、在籍確認することがあります。

電話がかかってきて、あなたが在籍確認の電話を受けられれば問題ありませんが、他の従業員が電話に出る可能性がある場合、事前に在籍確認の電話が来ることを伝えておいたほうが良いでしょう。

在籍確認の電話で「〇〇は只今席を外しています。」と伝えれば確認が取れますが、「〇〇は現在いません。」と伝えると現在働いていないと解釈される可能性があります。

在籍確認でミスが起きないよう、あらかじめ電話が来る旨を同じ職場の人に伝えておくほうが良いでしょう。

アルバイトしてる勤務先の記入方法

クレジットカードの申し込み時の勤務先を記入する時、電話番号や住所はアルバイト先の店舗の情報を記入するようにしましょう。

例えば全国100店舗を展開する居酒屋のアルバイトをしている場合、本社の電話番号を書いても在籍確認することができないためです。

どこに電話がかかってきたら在籍確認ができるのかを考えて、在籍している店舗の電話番号を記入しましょう。

勤務先が複数ある場合は、勤務年数の長いところを優先して書く

アルバイトを複数している場合、申し込み書には1番勤務年数が長いアルバイト先を記入しましょう。

収入が多いアルバイト先を記入する方法もありますが、クレジットカード会社はどのアルバイト先からいくら収入を得ているか、判断することができません。

勤務先が長いところを書いたほうが審査に有利になります。

勤務先が2つ以上ある場合は、申し込み書にはそのまま複数のアルバイト先を記入しましょう。

キャッシング枠はゼロで申し込むほうが良い

クレジットカードを申し込む場合、キャッシング枠はゼロと記入して申し込んだほうが審査に通る確率は上がります。

収入が不安なアルバイトの方は審査で有利になるようにキャッシング枠はゼロで申し込みましょう。

どうしてもキャッシングしたい場合は、クレジットカードが手元に届いてから改めて申し込むようにしましょう。

キャッシング枠に落ちたからといってクレジットカードが取り消しになることはありませんので安心してください。

カードの限度額の希望は控えめに設定する

クレジットカードを申し込む時に、希望する限度額を記入する欄には低めの金額を入力するようにしましょう。

包括クレジットに関する例外措置により、限度額が30万円以下のクレジットカードについては簡易審査で発行可能になるためです。

クレジットカードで大きな買い物をする場合は増枠申請することで、一時的に限度額を上げられる場合もあります。

良好なクレヒスが出来るまでは、限度額は控えめに設定しましょう。

一度にたくさんのクレジットカードを申し込んではいけない

クレジットカードを短い期間に複数枚申し込んでしまうと、貸し倒れのリスクから審査に通りにくくなる傾向にあります。

クレジットカードの申し込み履歴はCICに6ヶ月間保存されるため、カードを複数枚ほしい場合は6ヶ月以上の期間をおいてから申し込みましょう。

バイトを始めたばかりなら、少し我慢して勤続年数を長くしてみる

バイトを始めたばかりでまだ日が浅い場合は、クレジットカードの審査で不利になります。

一度申し込んで審査に通らなければ、半年以上同じ勤務先で働いて勤務の継続年数を長くしてみましょう。

働き始めて数ヶ月よりは、1年〜数年働いている方が審査での評価は高くなるでしょう。

新しくバイトを始めた人はすぐにクレジットカードを作らず、期間を置いて作る方が安心です。

アルバイト・フリーター向けクレジットカードの選び方!申し込み条件に注目しよう

アルバイト・フリーター向けのクレジットカードの選び方を紹介します。

せっかくクレジットカードを作るのですから、きちんとお得になるカードや、自分の求める特典に合ったカードを選びましょう。

年会費無料や高還元率のカードは魅力的ですが、申し込み条件に安定した収入のある方といった記載のないカードを申し込むことは重要なポイントです。

アルバイトの方向けのクレジットカードを選び方を6つ紹介します。

時給を無駄にしないために年会費無料のカードから選ぶ

アルバイトの方がクレジットカードを選ぶなら、まずは年会費無料から絞り込むようにしましょう。

還元率やポイント優待店の多さは年会費とはあまり関係がなく、年会費無料でもお得なクレジットカードはたくさんあります。

稼いだ時給を無駄にせず最大限に有効活用できるよう、年会費が無料でポイント還元率は高く、有料カードに決して劣らないスペックのものを選びましょう。

アルバイト・パートの方は、年会費無料のクレジットカードから選ぶようにしましょう。

アルバイトの時から早めに高還元率のカードを選ぶ

アルバイトがクレジットカードを作るにあたってもう1つ注意したいのが、還元率の高さです。

例えば、アルバイト終わりにスタバをよく利用するならJCB CARD W、コンビニやマクドナルドをよく利用するなら三井住友カード(NL)といったように、自宅やアルバイト先にあるお店を基準にカードを選ぶようにしてください。

貯めたポイントは、カードの利用金額に充てたり、ギフト券・他社ポイント・各社マイルに交換できます。

アルバイトで頑張って稼いだお金を使うなら、少しでもお得になるよう、早いうちから高還元率のカードを持ってポイントを貯めておきましょう。

申し込み条件に、安定した収入のある方という記載のないカードを選ぶ

クレジットカードの申し込み条件に安定した収入のある方という記載は、正社員を対象にしている場合があります。

アルバイト・フリーターでの申し込みでは審査が難しいことが考えられます。

勤続年数が長ければ審査に通る可能性もあるため、一概に不可能ということではありませんが、避けるのが無難です。

| 申し込み条件の記載例 | 審査難易度 |

|---|---|

| 満20歳以上の安定した収入のある方 ご本人に安定した継続年収のある個人のお客さま | 高い |

| 18歳以上の方(高校生を除く) | 低い |

上記の表で示したように、安定した収入のある方という記載の無いカードを選ぶようにしましょう。

年金は安定した収入となるため、アルバイトであっても高齢者・年金受給者はクレジットカードを作れるので安心してください。

アルバイト勤務だとゴールドカードを作ることは難しいが不可能ではない

アルバイト勤務の方はゴールドカードを持つことは基本的に難しいです。

申し込み対象に原則として安定した収入のある方という記載があるクレジットカードの場合は、アルバイト勤務では審査基準に満たないと考えたほうが良いかもしれません。

楽天ゴールドカードについては対象に20歳以上とのみ書かれており、安定収入については特に記載されていません。

エポスゴールドカードについては18歳以上のかた(学生を除く)という記載となっています。

こういったゴールドカードについてはアルバイトでも審査に通る可能性がありますので、どうしてもゴールドカードを持ちたい人は候補に入れてみても良いでしょう。

フリーターは消費者金融系のクレジットカードを検討してみよう

フリーターでクレジットカードの審査に落ちしてしまう場合は消費者金融系のクレジットカードに申し込むことを検討しましょう。

消費者金融系クレジットカードは他のクレジットカードとは違い、審査基準が異なってきます。

具体的には過去のクレジットヒストリーよりも現在の返済能力が審査で優先されるため、現状に問題なければカードが発行されることがあります。

また消費者金融系クレジットカードであるACマスターカードは最短即日発行に対応しており、申し込んだ当日にカードを受け取ることができます。

アルバイトをしている学生の場合は学生向けクレジットカードを選ぶ

アルバイトをしている学生の場合は、職業はアルバイト勤務ではなく、学生として申し込みましょう。

カード会社は長く使用してくれる顧客を探しているので、今現在収入が多くなかったり安定した収入がない学生については、学生・若者向けカードを用意して優遇しています。

今回紹介したJCB CARD Wや三井住友カード(NL)もその1つで、20代、30代と年齢制限があるカードはアルバイトしている方に向いているカードであると同時に、学生向けのクレジットカードでもあるため検討してみてください。

パートの主婦・主夫なら配偶者の収入でカードを申し込むのもあり

パートをしている主婦・主夫の方も基本的にクレジットカードを作ることができますが、パート収入が少ない場合、もしくは無収入の専業主婦(夫)の場合は配偶者の収入でクレジットカードを申し込む方法もあります。

年収の調査は、利用者による自己申告が基本で証明書などは求めません。専業主婦(夫)などの場合は世帯の収入を申告してもらうことも可能です。ただし、利用者が個別クレジットで日常生活に必要とされない商品(自身の生活レベルとかけ離れた金額や分量の商品など)を購入する際に世帯の収入を申告する場合には配偶者の同意を得ることが必要です。

引用:消費者の安心・安全を守るクレジット契約の新ルール ~改正割賦販売法~(政府広報オンライン)

以上からわかるとおり、世帯の収入でクレジットカードの審査が可能となっています。

本人の収入が少なく審査が不安な方は、配偶者の年収を記入してクレジットカードを申し込みましょう。

ただしトラブルを未然に防ぐためにも事前に家族と話しておくことが望ましいでしょう。

家族カードを選ぶことも検討しよう

家族カードは基本的にクレジットカードを契約している本人の信用情報で審査されるため、どうしても審査に不安がある方は家族カードを選ぶのも良いでしょう。

家族カードのメリットでもあり、デメリットでもあるのですが、家族カードで使用した金額はカード契約者本人の銀行口座から引き落としになります。

また家族カードを使用していても、クレヒスを構築することは出来ないこともデメリットとなります。

社会人になり初めてクレジットカードを作ってから約6年、夫婦で計30枚以上のクレジットカードを保有し、キャッシュレス生活を送っています。

もともとは浪費する方でしたが、クレジットカードを利用してお金の管理を行うようになり、ポイント還元や割引を使用して節約癖が付いてきました。

InstagramなどのSNSでも、お金の管理方法やお得な節約方法について発信しています。FP3級取得。