高齢者も作れるおすすめのクレジットカードと、審査や年齢制限について解説していきます。

定年後の65歳以降や、70歳〜80歳の高齢になると、クレジットカードは何歳まで作れるのか不安な方がいるかもしれません。

結論から言えば、60歳代以上の高齢者・年金受給者がクレジットカードを新規で作ることは可能です。

なぜなら年金は安定収入として認められているからです。

もちろんクレジットカードの種類によっては発行が難しいものもありますが、実際にシニア向けのクレジットカードがあったり、職業欄に「年金受給者」を選択できるカードがいくつもあります。

安心してクレジットカードを申し込めるように、定年退職後のシニアにとって特典が豊富なカードを紹介します。

また、高齢者がクレジットカードの審査を通過する基準についても解説します。

編集方針及び広告について:スマートファイナンスは掲載されている金融商品・サービスのアフィリエイト広告の報酬を得ています。しかしこの報酬が、編集部の意見や掲載位置やランキングに影響することはありません。提供する各コンテンツは常に最新となるよう更新され、情報が正確であることに努めています。>>クレジットカードの評価方法

高齢者はクレジットカードを作れる!今や多くのシニアがキャッシュレスに

キャッシュレスが進む現代では高齢者も積極的にクレジットカードを利用する傾向にあります。

総務省の統計データによると、70歳以上の電子マネーの平均利用額は2012年から2020年の8年間で275%も増えていることがわかりました。

| 2012年 | 2020年 | |

| 70歳以上の電子マネーの平均利用額 | 8,688円 | 23,976円 |

現金をいちいち数えなくて良いという特徴がシニア層に受け入れられているのです。

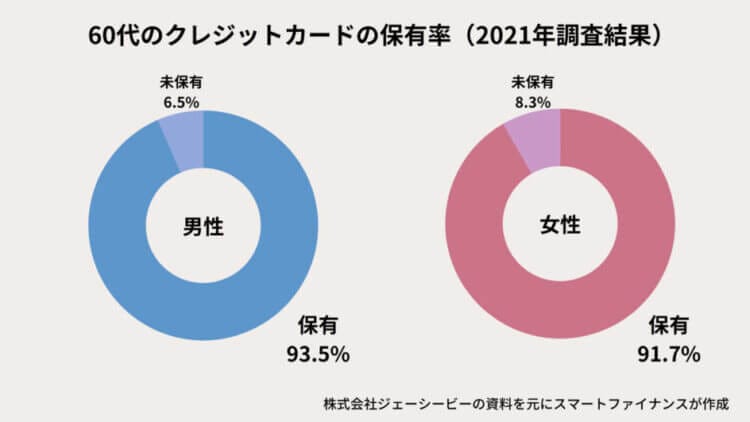

高齢者のクレジットカード保有率は9割以上

クレジットカードに関する総合調査によると、高齢者(60代以上)のクレジットカード保有率は9割を超える調査結果(男性93.5%、女性91.7%)となっています。

| 年代 | 男性 | 女性 |

|---|---|---|

| 20代 | 76.2% | 75.5% |

| 30代 | 81.8% | 83.8% |

| 40代 | 84.7% | 91.6% |

| 50代 | 89.2% | 90.6% |

| 60代 | 93.5% | 91.7% |

また、令和2年に消費者庁が行ったキャッシュレス決済に関する意識調査によると、積極的にキャッシュレス決済を利用しているのは60歳代で88.9%、70歳以上で82.3%という結果が出ています。

その中で利用頻度の高いキャッシュレス決済の種類はクレジットカードが60歳代で84.0%、70歳以上で86.1%となっています。

上記の結果から、多くの高齢者が実際にクレジットカードを利用していることがわかります。

高齢者は現金へのこだわりが強いという固定概念は既に古いものとなっており、クレジットカード決済の習慣はどの世代にも広まっています。

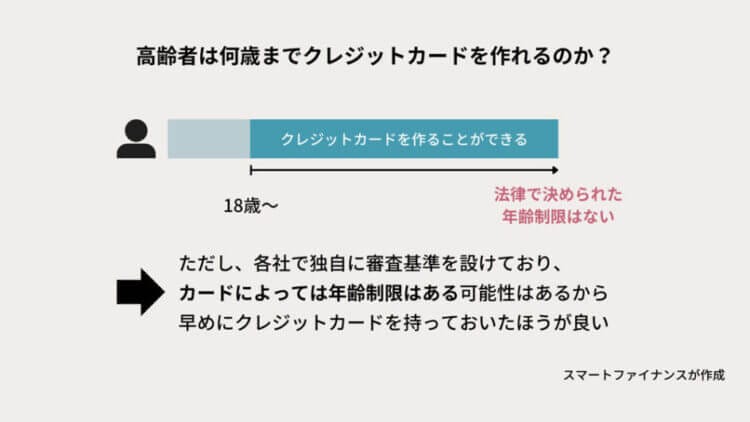

高齢者がクレジットカードを作るときの年齢制限について上限は無い

クレジットカードの申し込みに関する年齢制限については、何歳までといった上限が無いため、高齢者であっても申し込むことは可能です。

定年を迎えた60歳代はもちろん、70歳代の後期高齢者でもクレジットカードが発行できたという声は多数あります。

ただし、各社それぞれで審査基準は異なっており、独自に年齢の上限を設定している可能性はあります。

80歳を超えるとクレジットカードを発行するのが難しくなる場合もあるため、なるべく早めにカードを保有することが望ましいでしょう。

新規でカードを作れない高齢者は家族カードも検討しよう

高齢者自身がクレジットカードの本会員となる他に、家族カードを発行する方法があります。

家族カードは、自分でカードの管理が難しく、審査が心配な方に向いているカードです。

本会員が家族カードを発行すると、支払い料金も利用明細も本会員が一括管理することになり、高齢者自身で管理するのが大変な場合にぴったりです。

- 支払い料金や利用明細は本会員が管理する

- 不正利用があっても家族が気付ける、すぐに対応できる

- 審査がなくスムーズに作れる

- 年会費がある場合、本会員より安い

- 本会員と同じ特典を受けられる

- 支払い料金や利用明細が本会員に全て見られてしまう

- 家族カードでの利用分が本会員の口座から引き落としになる

クレジットカードを申し込んで、もし審査基準に満たなかった場合は、家族カードを検討してみましょう。

高齢者におすすめのクレジットカード9選!年会費やセキュリティに注目

高齢者におすすめのクレジットカードを9枚厳選し、年会費、セキュリティ性、お得度を比較し表にまとめました。

どのクレジットカードも職業選択欄に年金受給者の項目があり、高齢者が作れるカードとなっています。

| クレジットカード | 年会費 | セキュリティ性 | お得度 |

|---|---|---|---|

| JCB カード S | 無料 | 高い | 高い |

| 三井住友カード(NL) | 無料 | 高い | 高い |

| イオンカードセレクト(G.Gマーク付き) | 無料 | 普通 | 普通 |

| セゾンカードインターナショナル | 無料 | 普通 | 普通 |

| 楽天カード | 無料 | 普通 | 普通 |

| ライフカード | 無料 | 普通 | 普通 |

| 大人の休日倶楽部ジパングカード | 4,364円(税込) | 普通 | 非常に高い |

| アメリカン・エキスプレス・グリーン・カード | 月会費1,100円(税込) | 普通 | 非常に高い |

| dカード | 無料 | 普通 | 高い |

不正利用などトラブルを防ぎたい、コンビニや普段使うお店でポイントアップしたい方はJCB CARD Sや三井住友カード(NL)、イオンカードセレクト(G.Gマーク付き)が適しています。

ポイントの貯めやすさと使いやすさを重視する方はセゾンカードインターナショナルが特に高還元率となっています。

国内旅行・海外旅行を楽しみたい方は大人の休日倶楽部ジパングカード、アメリカン・エキスプレス・グリーン・カードといった旅行特典やサポートが手厚い2枚から選ぶと良いでしょう。

あなたのライフスタイルに合ったカードを見つけてください。

JCB カード Sは利用すると即時通知があるから不正利用が心配な高齢者におすすめ

JCB CARD Sは、国内唯一の国際ブランドJCBが発行するスタンダードのクレジットカードです。

職業選択欄に「年金が主な収入の方」とあるので、高齢者でも申し込むことができます。

不正利用を対策できるサービスが充実しており、不正利用が心配な高齢者の方におすすめのカードです。

- 年会費が永年無料

- ナンバーレスも選べる

- ポイントアップ制度が豊富

- 海外旅行の保険やサービスが充実

- 即時通知で不正利用に気づける

- 基本の還元率は0.5%と標準

- 国内旅行保険がない

カードのデザインは、カード番号の印字がない「ナンバーレス」と、カード裏面に番号がある「カード番号あり」の2つから選べます。

ナンバーレスはセキュリティが高く安全ですが、カード番号を見ながらネットショッピングしたい高齢者の方には、カード番号ありも便利です。

デザインもシンプルで、高齢者でも持ちやすいカードとなっています。

ポイント還元率は0.5%と標準的ですが、JCBのパートナー店では付与ポイントの倍率がアップします。

パートナー店の一例とポイントを以下にまとめました。

| パートナー店 | 1,000円利用時のポイント数 | ポイント還元率(1pt=5円で交換した場合) |

|---|---|---|

| Amazon | 3ポイント | 1.5% |

| 高島屋 | 3ポイント | 1.5% |

| ニッポンレンタカー | 6ポイント | 3.0% |

貯まったポイントは、各種ギフト券や他社ポイントなど好きな商品へ交換できます。

なかには1ポイント=5円相当で交換できる商品もあり、お得にポイントを使用できます。高レートで交換できるのは、以下のような商品です。

| 交換先 | 交換レート |

|---|---|

| JCBギフトカードへ交換 | 1,050ポイント=5,000円分 |

| nanacoポイントへ交換 | 1ポイント=5nanacoポイント |

| ビックカメラのポイントへ交換 | 1ポイント=5ビックポイント |

また、最高2,000万円の海外旅行保険に加えてショッピングガード保険も付帯しており、海外旅行での病気やケガだけでなく、ショッピングでの紛失や盗難にも備えられます。(利用付帯)

シニア旅行でも安心して観光やショッピングを満喫できます。

さらにJCBスマートフォン保険に無料に入ることができ、万が一の転倒時にスマホのディスプレイを割ってしまっても、年間最高30,000円(1事故につき自己負担額10,000円)まで修理補償を受けられます。(利用付帯)

JCB CARD Sの注意点は、パートナー店以外の利用だとポイント還元率が0.5%と高くないことです。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.50〜10.00%※ |

| 職業欄の選択肢 | 「年金が主な収入の方」の項目あり |

| 国際ブランド | JCB |

| 追加カード | ETCカード:無料 家族カード:無料 |

| 付帯保険 | 海外旅行:最高2,000万円 海外ショッピング保険:最高100万円 ともに利用付帯 |

| セキュリティ | 不正利用検知システム、不正利用補償、即時通知 |

利用のたびに即時通知があるから安心

JCBカードには、リアルタイムでの利用状況や設定した金額を超えたときに、アプリやメールで通知する機能があります。自分で使いすぎを防止できるのはもちろん、万が一不正利用されてしまった場合でも、すぐに気がつきます。

また、不審なカード利用がないかを24時間365日チェックするシステムも導入しており、不審な利用があった場合はカードの利用が一時停止されます。

そのため、不正利用されてしまったことに気づかず、しばらくしてから発覚するという事態を防げます。

カードの紛失・盗難により不正利用されてしまった場合は、60日前までさかのぼって損害額が補償されます。

徹底したセキュリティ対策によって守られているため、高齢者の方が1人で買い物に持ち歩くのも安心です。

JCB一般カードと比べて年会費が永年無料に改善された

2023年12月より、JCB一般カードからJCB カードSになったことで、年会費が無料になりました。

主な変更点は下記の通りです。

JCB一般カードとJCB カードSの比較

| カード券面 |  |  |

|---|---|---|

| カード名 | JCB 一般カード | JCB カード S |

| 年会費 | 1,375円(税込) | 永年無料 |

| 家族カード | 440円(税込) | 永年無料 |

| 付帯保険 | 海外旅行:最高3,000万円 国内旅行:最高3,000万円 (利用付帯) | 海外旅行:最高2,000万円 (利用付帯) |

年会費が無料になったことに伴い、家族カードの年会費もまた無料になりました。

JCB カード Sは国内旅行の付帯保険がなくなり、海外旅行保険の金額も減額となりました。

ただ、他の年会費無料のカードと同水準であるため、特に懸念事項にはならないでしょう。

- Amazon.co.jp利用で最大15,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2024年4月1日(月)〜2024年9月30日(月)まで

© 2022 Apple Inc. All rights reserved. Apple、Appleのロゴマークは、米国および他の国々で登録されたApple Inc.の商標です。本書に記載されているその他のすべてのマークは、Apple Inc.が所有しているか、各社の商標の場合があります。

三井住友カード(NL)はナンバーレスだからセキュリティが高くて高齢者に安心のカード

三井住友カード(NL)は申し込み時の職業選択欄に「年金受給されている方」とあり、高齢者が申し込み可能なポイント還元率が高いカードです。

名前の通り「NL=ナンバーレス」なのでお店にカードを置き忘れてしまった場合でも、第三者にカード番号を見られる心配がなく、高齢者でも安心のカードです。

対象のコンビニ・ファーストフード・ファミレスなどでスマホのタッチ決済で支払うと最大7%ポイント還元※となるため、家族や友人とよく外食する方はお得にポイントを貯められます。

対象店舗は以下のようになります。

| ジャンル | 対象店舗の一例 |

|---|---|

| ファミレス | サイゼリヤ、ガスト、バーミヤン、ジョナサン、かっぱ寿司など |

| カフェ | ドトールコーヒーショップ、エクセルシオールカフェなど |

| ファーストフード | マクドナルド、モスバーガーなど |

| コンビニ | セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソンなど |

貯まったポイントは1ポイント=1円相当として店舗やネットショッピングに利用できるほか、マイルや商品と交換できます。

タッチ決済対応のためサインや暗証番号の入力が不要で、レジでのお会計がスムーズに行えます。

カードを端末にタッチするだけで決済完了するので、高齢者の方でも後ろで並んでいる人を待たせてしまう心配がありません。

さらに紛失や盗難、不正利用時のセキュリティサービスも充実しています。

不審なカード利用を24時間365日体制でモニタリングしているほか、カード利用の通知サービスもあるので、万が一不正利用されてもすぐに発見できます。

なお、海外旅行傷害保険は最高2,000万円付帯しています。

デメリットとしては、通常利用時のポイント還元率は0.5%と高くないことです。

また、カードで購入した商品が破損・紛失した際に補償される「ショッピングガード保険」が付帯していない点にも注意が必要です。

- セキュリティの高いナンバーレス

- 対象の飲食店・コンビニでのスマホのタッチ決済利用でポイント最大7%還元※

- タッチ決済対応で支払いがスムーズ

- 不正利用対策が万全

- 通常利用時は0.5%ポイント還元

- ショッピング保険が付帯しない

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5〜7%※ |

| 職業欄の選択肢 | 「年金受給されている方」の項目あり |

| 国際ブランド | Visa、Mastercard |

| 追加カード | ETCカード:初年度無料 ※1年に1回以上の利用がない場合は550円(税込) 家族カード:無料 |

| 付帯保険 | 海外旅行:最高2,000万円(利用付帯) |

| セキュリティ | 不正利用検知システム、不正利用補償 |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

券面に番号が書いていないことはむしろ高齢者におすすめできる

三井住友カード(NL)には表面にも裏面にもクレジットカードの番号の記載がありません。

番号がなければ一見不便そうに見えますが、スーパーやドラッグストアでは店員にカードを渡すか、自分で端末に差して使うため、実際には日常使いでカード番号は不要なことが多いでしょう。

カード番号の入力が必要になるのは、ネットショッピングで買い物をする時くらいですが、一度登録してしまえば、同じショッピングサイトで次回買い物するときにカード番号の入力は必要ありません。

万が一不注意で落としてしまい、そのまま気が付かず時間が経ってしまっても不正利用されにくいカードとなっている点は高齢者におすすめできるポイントです。

新規入会&条件達成で3,000円分プレゼント (VポイントPayギフトのプレゼント)

※VポイントPayギフトのプレゼント(条件:スマホのタッチ決済3回利用)

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年4月22日(月)~

三井住友カード(NL)の申し込みはこちら

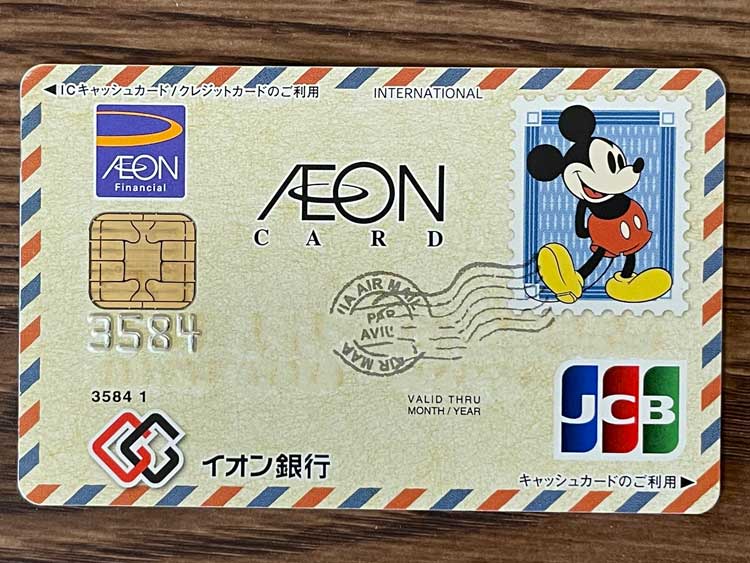

イオンカードセレクト(G.Gマーク付き)はイオン系列のお店で割引になる高齢者向けカード

イオンカードセレクト(G.Gマーク付き)は、通常のイオンカードとは異なり55歳以上限定のクレジットカードです。

シニア向けのクレジットカードなので、高齢者・年金受給者も申し込みしやすいカードとなっています。

55歳以上だとお得になる特典が豊富なため、高齢者の方におすすめのカードです。

- イオン系列のお店でポイント2倍

- イオン系列のお得な特典が満載

- 映画もお得に楽しめる

- セキュリティサービスが充実

- 旅行保険が付帯しない

- イオン系列以外での還元率は0.5%

イオン、ビブレ、マックスバリュなどのイオン系列店舗ではいつでもポイント2倍(還元率1%)になるため、近くにイオンがある方に特におすすめです。

そのほか以下のようなイオン系列の特典がたくさん付いています。1ヶ月間で5回もお得な日があるので、買い控えせずに頻繁にショッピングを楽しめます。

| 日程 | 特典 |

|---|---|

| 毎月10日( AEON CARD Wポイントデー) | イオン系列以外の店舗でもポイント2倍 |

| 毎月20・30日(お客さま感謝デー) | 全国のイオン、マックスバリュなどの店舗5%OFF |

| 毎月5・15・25日(お客さまわくわくデー) | イオン系列の店舗でポイント2倍(WAON決済) |

| いつでも | 優待加盟店でポイント2〜3倍 |

| いつでも | イオンネットスーパーでポイント3倍 |

夫婦で映画を楽しみたい場合は、イオンシネマ独自の割引サービスがお得です。

夫婦のどちらかが50歳以上なら、2人分のチケット代がいつでも2,200円になり、55歳以上であればチケット代が1人毎日1,100円となります。※

カード盗難保障や不正利用補償に加え、年間50万円までのショッピングセーフティ保険が付帯しているため、高齢者の方が1人で買い物に行くときのトラブルにも備えられます。

ただし、旅行保険は付帯していないため、別途保険会社での申し込みが必要なことが注意点です。また、イオン系列以外での利用ではポイント還元率0.5%なので、イオンが近くにない方は恩恵を受けにくいカードでもあります。

【イオンシネマ特別鑑賞 注意事項】

※沖縄・西日本の一部など、未出店地域(ご利用対象外)がございます。

※本特典は「暮らしのマネーサイト」ログイン後、「イオンシネマ優待」ページ内「販売サイト」にてシネマチケットをお買い上げのうえ、有効期限内にACチケット情報を登録された座席指定分のみ適用となります。窓口料金での購入による差額返金などはいたしかねます。

※「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。 ※イオンシネマ/シアタス以外の映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。 ※シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカード(ミニオンズ)・TGC CARDのクレジット払いに限らせていただきます。

※本特典の購入可能枚数は、対象カード会員さまが「販売サイト」へ初回登録を行った日を起算に年間30枚までです。

※利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

※転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

※本特典内容は、予告なく変更・終了する場合がございます。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5〜1.0% |

| 職業欄の選択肢 | 「年金受給者」の項目あり |

| 国際ブランド | Visa、Mastercard、JCB |

| 追加カード | ETCカード:無料 家族カード:無料 |

| 付帯保険 | ショッピング保険:年間50万円 |

| セキュリティ | 不正防止モニタリング、カード盗難保障、不正利用の補償 |

55歳以上だと毎月15日のイオンG.G感謝デーで5%OFFになる

G.Gは「グランド・ジェネレーション」の頭文字を取ったもので、55歳以上限定の特典とイオンカード共通特典の両方が付く大変お得なカードです。

毎月15日に開催される「G.G感謝デー」では、55歳以上の方限定で以下のサービスを受けられます。

- イオンカードのクレジット払い:請求時に5%OFF

- 電子マネーWAONの支払い:レジにて5%OFF

さらに、15日はイオンカード共通の「お客さまわくわくデー」でもあるため、WAON決済でポイントが2倍になります。

つまり、55歳以上の方が15日にWAONで決済すると、5%OFFとポイント2倍の両方の特典が受けられるということです。

普段より多い買い物が予想されますが、イオンカードセレクトを使ってWAONで支払えばいちいち財布を取り出すことなく、スムーズにレジを通過することができるのは高齢者にとって非常にメリットのある点です。

イオン系列の店舗でのお得な特典が満載のため、自宅の近くにイオンがある方には特におすすめのカードです。

対象カード新規入会&利用で最大5,000 WAON POINT進呈

- WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント<イオンJMBカードは500マイル>

- 対象期間中にカードご利用分の10%相当をWAON POINTで還元(上限4,000WAON POINT) <イオンJMBカードは上限2,000マイル>

※期間中利用額、1万円以上の方が還元対象

※利用期間 カード登録月の翌々月10日まで

※期限までにイオンウォレット登録要

キャンペーン期間:2023年11月1日(水)〜

イオンカードの申し込みはこちら

セゾンカードインターナショナルならポイントが失効せず年金受給者も作れるカード

セゾンカードインターナショナルは、年会費が無料、職業選択欄に「年金・不動産による収入」とあり、定年退職後でも申し込めるクレジットカードとなります。

カード券面は2種類から選べ、券面に番号のあるプラスチックカードか、番号のないナンバーレスカードがあります。

不正利用を防止したいならナンバーレスカードの方が安心かもしれませんが、番号確認のためにスマホを使うオンラインショッピングをする高齢者は、番号ありのセゾンカードのほうが使い勝手が良いでしょう。

- 有効期限なしの永久不滅ポイント

- ポイントモールでポイント最大30倍

- カード不正利用補償が付帯

- ポイントの交換先が豊富

- ポイント還元率は0.5%と高くはない

- 旅行保険が付帯しない

カード利用で貯まる「永久不滅ポイント」には有効期限がありません。

一般的なクレジットカードは失効しないうちにポイントを使う必要がありますが、永久不滅ポイントはいつまでも貯めておけるため、ポイントの管理が難しい高齢者の方でも使いやすいカードです。

ポイントは1,000円につき1ポイント貯まりますが、ポイントモールを経由してネットショッピングで買い物をすると、ポイントが最大30倍になります。

ポイントモールにはAmazonや楽天市場など有名なネットショップもあるので、外出するのが難しい高齢者の方でもネットでお得に買い物を楽しめます。

ネットショッピングはカード情報の漏洩などが不安ですよね。

万が一ネットショップを通して不正使用されてしまった場合には、「オンライン・プロテクション」という付帯サービスによって損害が補償されるため、安心してネットショッピングを利用できます。

また、貯まったポイントの使い道が豊富なことも魅力です。

各種ギフト券やマイルへの交換はもちろん、以下のような1ポイント=4.5〜5円相当で交換できるお得な商品がたくさん用意されています。

| 交換商品の一例 | 交換レート |

|---|---|

| すかいらーくご優待券1,000円分(カードタイプ) | 200ポイント=1,000円分 |

| ティファール 電気ケトル | 1,000ポイント=4,500円相当 |

| 新潟県産みずほの輝き(お米) 10kg | 1,100ポイント=4,950円相当 |

| ネットショッピングの利用額に充当 | 200ポイント=900円分 |

ただし、ポイントモールを経由しない場合のポイント還元率は0.5%と標準的なため、ネットショッピングをしない方は恩恵を受けにくいカードです。

また、旅行保険やショッピング保険など、旅行関連の保険が付帯していないので、旅行の前に保険会社で申し込む必要がある点にも注意しましょう。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| 職業欄の選択肢 | 「年金・不動産による収入」の項目あり |

| 国際ブランド | Visa、Mastercard、JCB |

| 追加カード | ETCカード:無料 家族カード:無料(プラスチックカードのみ) |

| 付帯保険 | なし |

| セキュリティ | 不正利用の補償 |

ポイントが期限切れで失効しないのが良い

買い物でポイントを貯めて、さまざまな商品へ交換できるのが魅力ではありますが、ポイント交換の仕組みが難しくて自分でできない高齢者の方もいますよね。

セゾンカードで貯められる『永久不滅ポイント』は、ポイントの有効期限を気にせず好きなタイミングで好きなものに使うものができるので損をすることがありません。

インターネットを使って自分でポイントを交換することが難しい高齢者は、連休など家族で一緒に過ごすタイミングで交換手続きすることも考えられます。

ポイント交換忘れで失効してしまう心配もないので、永久不滅ポイントというのは、高齢者の方にとってメリットの大きいサービスです。

セゾンカードインターナショナルの申し込みはこちら

楽天カードは楽天ポイントが貯まる高齢者にも人気のクレジットカード

楽天カードは、国内シェアNo.1のクレジットカードで、流通系・信販系カードのため、年金受給者でも安定収入があれば審査に通過できる可能性があります。

年会費無料ながら、還元率1%と楽天ポイントが貯まりやすいため、高齢者の方に人気のカードです。

楽天市場での利用は還元率3%になるので、ネットショッピングもお得に楽しめます。

- 年会費無料ながら1%の高還元

- 楽天市場ではポイント3%以上

- 海外旅行関連の補償や特典が充実

- セキュリティサービスが充実

- 公共料金は還元率0.2%

- 期間限定のポイントがある

さらに、楽天トラベルや楽天モバイルなどの楽天サービスを利用すると、楽天市場でのポイント還元率が最大17倍になるポイントアップ制度もあります。

海外旅行関連の特典やサポートも充実しているので、海外旅行好きの方にもおすすめです。旅先での病気やケガはもちろん、トラブル時の電話サービスも付帯しているため、シニア旅行も安心して楽しめます。

- 最高2,000万円の海外旅行保険

- 日本語対応の海外アシスタントサービス

- カード紛失・盗難時の海外緊急サービス

- カード会員限定の専用ハワイラウンジ

さらに、日常でのセキュリティ対策も万全です。カード利用のお知らせメールを設定できるほか、24時間365日体制の不正検知システムも導入されており、万が一の不正使用もすぐに発見できます。

お店にカードを忘れて不正使用されてしまった場合は、カード盗難保険が付帯しているため損害額を補償してもらえるため高齢者の方が1人で買い物に出かけるのも安心です。

なお、基本ポイント還元率は1%と高還元ですが、公共料金や税金などの支払いについては還元率0.2%と低いので注意しましょう。

また、通常ポイントの有効期限は1年間ですが、キャンペーンで貯まる「期間限定ポイント」は有効期限が短いため、失効しないように管理する必要があります。

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0%(100円につき1ポイント)※SPU(スーパーポイントアッププログラム)利用で還元率アップ |

| 職業欄の選択肢 | 「年金受給の方」の項目あり |

| 国際ブランド | Visa、Mastercard、JCB、AMEX |

| 追加カード | ETCカード:無料 家族カード:無料(プラスチックカードのみ) |

| 付帯保険 | 海外旅行:最高2,000万円 カード盗難保険 |

| セキュリティ | 不正検知システム |

お出かけが難しい高齢者にとって楽天市場はお買い物を楽にしてくれる

楽天カードのメリットは、なんといってもポイントが貯まりやすいことです。

特に、楽天市場での買い物ではポイント還元率3%のため、頻繁に楽天市場を利用するとポイントがザクザク貯まります。

ネットショッピングというと若者が使うイメージがありますが、本来は高齢者にこそおすすめのサービスです。

なぜなら、重たい荷物でも自宅まで届けてくれるからです。

足腰が悪くなってくると、お米や飲み物などの重たい商品をスーパーで買って、自宅まで運ぶのは大変ですよね。

ネットショッピングなら、自宅から出ないで商品を注文できて配送までしてもらえるので、重さを気にせず買い物を楽しめます。

また、遠出ができなくても地方の特産物だって手に入れることが可能です。

さらに買い物のたびに楽天ポイントが貯まり、次回の買い物にポイントを利用できるため、普通にスーパーへ行くより安く購入できます。

毎月5と0のつく日には、楽天市場で買い物をするとポイントが5倍になるキャンペーンも常時開催されているため、高齢者の方がネットショッピングをお得に楽しめるカードです。

- 新規入会で2,000ポイントGET

- 初回利用で3,000ポイントGET

楽天カードの申し込みはこちら

ライフカードは誕生月にポイント3倍!個人賠償責任危険があるから高齢者旅行も安心

ライフカードは、年会費が無料でポイントが貯まりやすいクレジットカードです。

入会後1年間はポイント5倍、誕生日月はポイント3倍でどこで使ってもポイントが貯まりやすくなっています。

通常のポイントの貯まりやすさは使う金額に応じて変わり、最大2%にまでアップします。

貯めたポイントは他社ポイントに移行したり、ANAマイルやギフト券に交換できます。

ライフカードは2023年6月からデザインを変更しカード表面に番号が記載されておらず、スッキリとした見た目になってます(裏面に記載あり)。

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 0.5〜2.0% |

| 職業欄の選択肢 | 「年金受給者」の項目あり |

| 旅行傷害保険 | なし |

| セキュリティ性 | 不正利用時の補償あり |

個人賠償責任危険への保険があるからシニア旅行にも安心

海外旅行中に滞在先ホテルで誤って壁や床を汚してしまっても、ライフカードの個人賠償責任保険があると補償の対象となるので、高額な実費請求を避けることができます。

免責金額なしで最高2,000万円まで保険金額があるため、不安な海外旅行にも気軽に行くことができます。

また携行品損害も20万円もあるため盗難・破損に遭った時でも被害を最小限にすることが可能です。

条件の達成で最大10,000円キャッシュバック

- アプリログインで1,000円キャッシュバック

- 合計6万円以上(税込)のショッピングご利用で6,000円キャッシュバック

- 水道光熱費のお支払いで最大3,000円キャッシュバック(電気・ガス・水道いずれかのご利用明細ごとに1,000円キャッシュバック)

ライフカードの申し込みはこちら

大人の休日倶楽部ジパングカードならきっぷが安くなるので旅行好きのシニア向け

大人の休日倶楽部ジパングカードは、男性満65歳、女性満60歳以上から申し込める高齢者向けのクレジットカードです。

JRのお得な旅行特典が満載のため、セカンドライフに国内旅行を満喫したいシニアの方にぴったりのカードです。

- JRでの国内旅行特典が満載

- 「趣味の会」が割引価格

- ポイントを旅行費用に活用できる

- Suicaとしても使える

- 年会費が必要

- ショッピング保険は付帯しない

いちばんの魅力は、JR線のさまざまな割引特典が受けられることです。ジパング会員になると以下のようなお得な特典を受けられます。

- JR東日本・JR北海道線のきっぷが何回でも30%OFF

- 全国のJR線のきっぷが20回まで20〜30%OFF

- びゅう国内旅行商品なら、同伴者も全員5%OFF

また、会員限定で「大人の休日倶楽部パス」というお得なパスを購入できます。

年3回、3種類のパスが販売されており、「JR東日本全線 4日間乗り放題パス」なら15,270円で、JR東日本の新幹線が4日間乗り放題です。

旅行だけでなく趣味も満喫したい方には、創作・音楽・歴史・語学などの講座やイベントが開催される「趣味の会」への参加もおすすめです。

会員限定の割引価格にて、各イベントへ参加できます。新しい趣味や趣味仲間を見つけられて、セカンドライフがさらに充実します。

ポイントは1,000円につき5ポイント貯まり、1ポイント=1円としてSuicaへのチャージや買い物などに利用できるほか、以下のようなお得な旅行チケットへも交換可能です。

| ポイント交換先 | 交換レート |

|---|---|

| メトロポリタンホテルズ利用券 | 1,750ポイント=2,000円相当 |

| 東京ステーションホテル利用券 | 4,700ポイント=5,000円相当 |

| 普通列車Suicaグリーン券(自由席) | 600ポイント=1,820円相当 |

カードにはSuica機能も付いており、通常のSuicaのようにチャージして電車に乗ったり、コンビニや自動販売機で支払ったりと幅広く使えます。

自動改札機にタッチするだけでSuicaへチャージできる「オートチャージ機能」も付いているため、残高を気にせず国内旅行を楽しめます。

なお、旅行傷害保険は付帯していますが、カードで購入した商品の紛失・盗難を補償する「ショッピング保険」が付帯していない点には注意が必要です。

| 年会費 | 個人会員:4,364円(税込) / 夫婦会員:7,458円(税込) |

|---|---|

| ポイント還元率 | 0.5% |

| 職業欄の選択肢 | 「年金が主な収入の方」の項目あり |

| 国際ブランド | Visa、Mastercard、JCB |

| 追加カード | ETCカード:524円(税込) |

| 付帯保険 | 国内旅行:最高1,000万円 海外旅行:最高500万円 |

| セキュリティ | 不正利用などに対する補償 |

新幹線の料金が安くなるので国内旅行好きな高齢者におすすめ

大人の休日倶楽部ジパングカードを持っていると新幹線の料金が安くなる特典を受けられるのが魅力です。

ただ、年会費4,364円(税込)はかかってしまうため、年会費の元を取れるぐらい国内旅行を頻繁にする方に、特におすすめのカードです。

例えば、新幹線を利用して東京と仙台を往復する場合は、年1回の旅行だけで6,860円の割引を受けられるため、年会費は実質無料になります。

しかし、電車を利用した近場への旅行の場合、年会費の元を取るためには年に5回以上は旅行する必要があります。

以下に、新幹線と電車の割引額の一例をまとめました。

| 区間 | 往復の料金 | 割引額 |

|---|---|---|

| 東京-仙台(新幹線利用の場合) | 22,820円→15,960円(30%割引) | 6,860円 |

| 東京-熱海(東海道本線利用の場合) | 3,960円→約3,160円(3回目まで20%、4回目〜30%割引) | 約790〜1,100円 |

したがって、新幹線での国内旅行を1回でも予定している、または電車での国内旅行を5回以上予定している方にとって、年会費以上の割引を受けられるお得なカードといえます。

- 抽選で3000名様に2,000ポイントプレゼント

- 80組160名にホテル宿泊券プレゼント

キャンペーン期間:2023年10月1日(日)〜2024年1月15日(月)まで

アメリカン・エキスプレス・グリーン・カードはステータス性が高く海外旅行が好きな高齢者は持っていると安心

アメリカン・エキスプレス・グリーン・カード(以下、アメックスグリーン)は、国際ブランドのAmerican Expressが発行する、ステータス性の高いクレジットカードです。

豪華な旅行特典や海外旅行保険などが充実しているため、海外旅行好きの高齢者の方におすすめのカードです。

- 月会費なので気軽に利用できる

- 豪華な空港ラウンジサービス

- 海外電話サービスがあるから安心

- 旅行予約や宿泊代が優待価格

- 海外で利用できない場所もある

- 還元率を上げるにはコストがかかる

クレジットカードのなかでも年会費が13,200円(税込)と高額ですが、毎月1,100円(税込)の月会費制のため、サブスク感覚で気軽に利用できます。

さらに、初月1ヶ月分は月会費が無料になります。

年会費が高い分、豪華な旅行特典が付帯しています。国内外29ヶ所の空港ラウンジを無料で利用できるのに加え、国内外1,200ヶ所以上の空港VIPラウンジを利用できる「プライオリティ・パス」に無料で登録できます。

通常の年会費99米ドル(約13,700円相当)の空港サービスに無料で登録できるのは非常にお得です。

長距離の移動で疲れてしまっても、搭乗までの待ち時間を会員限定の豪華ラウンジでゆっくりと過ごせます。

海外の旅行先で困ったことがあったら、日本語対応の海外電話サービスでいつでも相談できます。

緊急時の支援はもちろん、レストランの予約も対応してもらえるため、英語に不安があってもシニア旅行を存分に楽しめます。

また、旅行予約サイトやホテルの宿泊代が優待価格になる特典も魅力です。マリオット系列のホテル宿泊料金が15%OFFになる特典のほか、以下の旅行予約サイトにおいて優待価格で予約できます。

- Expedia

- 一休.com

- アップルワールド.com

ただし、アメックスは世界シェアがVisaやMastercardより低いため、一部の海外では使えないことがデメリットです。

海外旅行で不安な方は、VisaかMastercardも持って行くと安心です。

また、基本還元率は0.3〜0.5%と低めで、還元率の高いANAマイルと交換するためには有料サービス「メンバーシップ・リワード・プラス」への登録が必要な点にも注意しましょう。

| 年会費 | 月会費1,100円(税込)※初月無料 |

|---|---|

| ポイント還元率 | 0.33〜0.5% |

| 職業欄の選択肢 | 「年金・不動産・利子配当による収入」の項目あり |

| 国際ブランド | AMEX |

| 追加カード | ETCカード:無料(発行手数料935円) 家族カード:月会費550円(税込) |

| 付帯保険 | 国内・海外:最高5,000万円 ショッピング保険:年間200万円 |

| セキュリティ | 不正利用などに対する補償 アプリからカード利用停止可能 購入後の商品の破損・盗難の補償あり |

利用付帯保険で最高5,000万円の補償が手厚い

国内旅行なら上記のジパングカードがおすすめですが、海外旅行ならアメックスグリーンも補償内容が手厚くおすすめです。

アメックスグリーンには最高5,000万円の海外旅行保険が付帯しており、旅行保険の補償額が高いとこは、旅行好きの高齢者の方にとって非常に重要なポイントです。

ジェイアイ傷害火災保険の『海外の医療情報・事故データ』によると、2019年度に発生した300万円以上の高額医療費用事故の約半数を、65歳以上のシニア層が占めています。

また、シニア層の治療・救援費用が1,000万円を超えた件数は4件あります。

特にアメリカやヨーロッパは医療費が高い傾向にあり、アメリカで発生した事例には以下のような内容があります。

| 地域 | 内容 | 金額 |

| アメリカ | くも膜下出血で25日間入院・手術。救急車搬送と医療搬送を利用。 | 4,661万円 |

| グアム | 心筋梗塞で19日間入院・手術。救急車搬送と医療搬送を利用。 | 2,100万円 |

アメックスグリーンは病気やケガのほかにも、ホテルの部屋を汚してしまった場合や、持ち物が盗難されてしまった場合などの損害補償も付帯しているため、安心して旅行を楽しめます。

利用付帯なので、旅行の予約や交通費の支払いをカードで決済することで補償が適用されます。

- 新規入会特典 合計35,000ボーナスポイント獲得可能

- グリーン・オファーズ™ カードご利用ボーナス→入会後8ヶ月以内に「グリーン・オファーズ™カードご利用ボーナス」対象加盟店でのカードご利用1,000円ごとに150ボーナスポイント(上限15,000ボーナスポイントまで)

- カードご利用ボーナス→ご入会後3ヶ月以内に合計20万円のカードご利用で5,000ボーナスポイント

- カードご利用ボーナス→ご入会後6ヶ月以内に合計50万円のカードご利用で15,000ボーナスポイント

※家族カードのみの方、すでにアメリカン・エキスプレス・カードをお持ちの方、過去に持っていて再入会される方は対象外

アメリカン・エキスプレス・グリーン・カードの申し込みはこちら

dカードは定年退職前からdocomoと長期契約している方におすすめ

dカードは、年会費が永年無料で、通常のショッピング利用で100円(税込)ごとに1%のdポイントが貯まるというメリットがあります。

dカードの特徴として、最大1万円のケータイ補償が付いており、携帯電話の紛失や修理不能(水漏れ・全損)などが最大1万円まで補償されます。

また、dカードでは、dポイントを3重に貯めることができ、還元率は2%にできます。

具体的には、d払いをdカードで行うと100円ごとに0.5ポイント、d払いかつdポイント対応のお店でdポイントカードを提示すると100円ごとに1ポイント、d払い対応のお店でd払いを利用すると100円ごとに0.5ポイントが貯まります。

dポイント加盟店でd払いができるお店はマツモトキヨシ、ココカラファイン、ローソン、高島屋、ジュンク堂書店、ENEOS、上島珈琲店など様々な場所でお得にポイントが貯まります。

旅行保険については29歳以下の会員が補償対象となっており、高齢者については補償対象外となっている点がdカードはデメリットとなります。

しかし、身近なお店でポイントが貯まりやすく、利用できるお店も多く、1ポイント1円でポイントを利用できるといった点は非常に簡単であるため、高齢者におすすめのカードであると言えます。

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 1.0〜4.5% |

| 職業欄の選択肢 | 「年金受給者」の項目あり |

| 旅行傷害保険 | なし※ |

| セキュリティ性 | 不正利用時の補償あり |

10年以上docomoを使っている人には大きなメリットがある

dカードには誕生月の還元率が大幅にアップするという特典が用意されており、定年退職前からdocomoを長期契約している方には大変お得になるメリットがあります。

| ランク | 10年以上 | 6年以上 | 3年以上 |

|---|---|---|---|

| 5つ星 | +20% | +10% | +5% |

| 4つ星 | +20% | +10% | +5% |

| 3つ星 | +15% | +8% | +3% |

| 2つ星 | +15% | +8% | +3% |

| 1つ星 | +10% | +5% | +2% |

dカードではドコモ回線継続利用期間と過去6ヶ月間のdポイント獲得数に応じて、ステージ制度が設けられており、ステージが上がるほどお得になります。

なお、dカードの会員ランクは以下のように決まります。

| 会員ランク | 3ヶ月での累計dポイント獲得数 | dポイント加盟店でのポイント倍率 |

|---|---|---|

| 5つ星 | 5,000ポイント | ×2.5倍 |

| 4つ星 | 1,500ポイント | ×2.0倍 |

| 3つ星 | 600ポイント | ×2.0倍 |

| 2つ星 | 100ポイント | ×1.5倍 |

| 1つ星 | なし | ×1.0倍 |

例えば4つ星になるには3ヶ月で1,500ポイントとあるので、15万円(1円=1ポイントで計算)の決済が必要となります。

ただ、ポイントアップ点では還元率が2倍以上になったり、公共料金などの引き落としにdカードを指定することで条件の達成は難しくないことがわかります。

docomoを長く利用している高齢者にはdカードは非常におすすめのカードとなります。

- 入会&利用&WEBエントリーで最大2,000ポイント

キャンペーン期間:2023年6月1日(水)〜

dカードの申し込みはこちら

年金以外の審査基準を解説!高齢者でもクレジットカードは新規発行可能

クレジットカードの審査で不安になる方がいますが、高齢者は条件に合えば新規でクレジットカードを作ることができます。

特に年金受給者はクレジットカードの審査では「安定した収入がある」とみなされるため、年金をもらっている高齢者は審査の条件をクリアする可能性が高くなります。

また申し込み時の年収は、年金を含めて200万円以上が理想ではありますが、具体的な条件は特にありません。

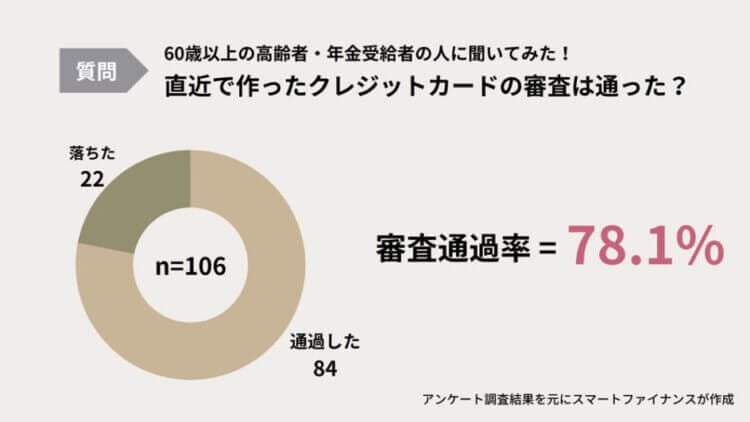

そこで、スマートファイナンスでは高齢者のクレジットカード審査事情を明らかにすべく、独自にアンケート調査を行いました。

60歳を超えてからクレジットカードを申し込んだ経験のある方に街頭アンケートを行ったところ、クレジットカードを作ることができたのは全体の78.1%であることがわかりました。

なかには80歳を超えてからもクレジットカードを作ることができた人もおり、収入面だけでなく、申し込んだクレジットカードの種類にも影響がある印象を受けました。

- 調査名称:スマートファイナンスによるクレジットカード審査に関する調査2022

- 調査目的:高齢者のクレジットカードに対する動向を把握するため

- 調査対象:60歳以上の高齢者・年金受給者

- 調査方法:街頭での投票形式による調査

- 調査場所:巣鴨駅周辺

- 集計期間:2022年8月30日(火)

- 有効回答数:106人(回収率100%)

上記のアンケート結果を踏まえた上で、高齢者がクレジットカードの審査に通るポイントをまとめました。

また、以下の方法を試すだけで審査の通りやすさが大きく変わるので、必ずチェックするようにしてください。

- 職業欄に「年金受給者」があるカードを選ぶ

- キャッシング枠は”なし”で申し込む

- 申し込むカードは1枚だけにする

- 初めてクレジットカードを作る場合は注意

- 固定電話の番号も記入する

- 持ち家があると有利

- 借入やローンがないことを確認する

職業欄で「年金受給者」が選択できるカードは高齢者が審査に通りやすい

クレジットカードによっては職業欄に「年金受給者」「年金が主な収入の方」「年金による収入」といった項目を選択できる場合があります。

そういったカードは年金生活者の申し込みを想定していることになるので、より作りやすいクレカだと言えます。

さらに、年金受給者の中でも、国民年金よりも厚生年金の方がもらえる金額が高いので審査に有利な可能性が高いです。

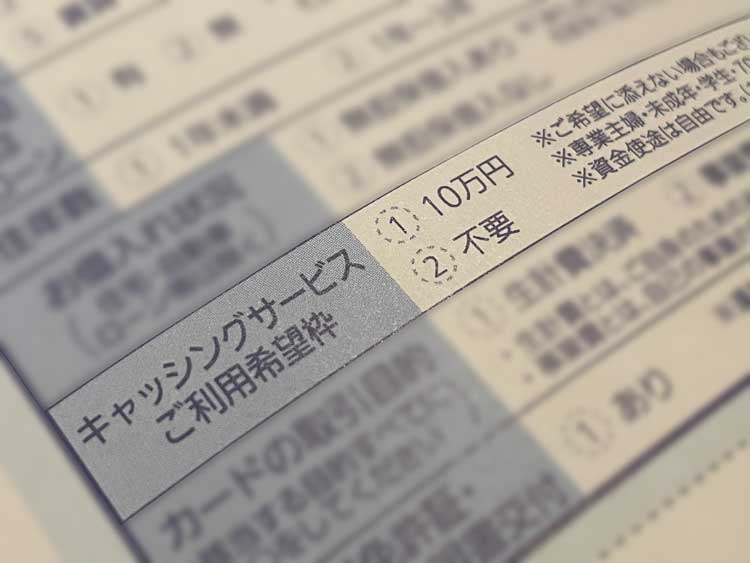

高齢者はキャッシング枠を0円(不要)にして申し込むほうが良い

キャッシング枠については、貸金業法による総量規制によって他社のキャッシングサービスを含めて、年収の3分の1までと決まっています。

収入が国民年金・厚生年金だけの高齢者は収入が低くなりがちのため、クレジットカードのキャッシング枠の金額を0円にして申し込むと、審査に通りやすくなります。

シニア旅などで海外に行った時、キャッシングによって現地通貨を調達できるのでいざというときに便利ですが、後から変更することが可能なので、申し込む時は0円に設定しましょう。

クレジットカードは複数を同時に申し込まず1枚だけにする

クレジットカードを2枚、組み合わせて持つことでとてもお得になりますが、複数枚を同時に申し込まないようにしてください。

クレジットカードの申し込み履歴はすべて照会できるようになっているため、一度に複数を申し込むとそれはすべてカード会社に伝わってしまいます。

また、一度審査に落ちると、別のカードに申し込んでも半年間は審査に通りにくくなります。

「審査に落ちた」という事実から、別のカードに申し込んでも審査通過しにくいというわけです。

この履歴は半年過ぎれば消えるので、1枚目で審査に落ちてしまったら2枚目の申し込みまで半年待ってください。

ただし半年という期間は長いので、できれば1枚目で審査通過したいところです。

そのためには、1枚目は高齢者向けのカードを選ぶのが大切となります。

高齢者が初めてクレジットカードを作るならクレヒスに注意

初めてクレジットカードを作る場合、クレヒス(=クレジットヒストリー)がまっさらな状態、いわゆる「スーパーホワイト」となっています。

過去に何も履歴のないスーパーホワイトだと、審査が通りにくいことがあります。

すでに今まで1枚以上クレジットカードを発行したことがある高齢者の方なら心配ありませんが、初めて作るなら審査通過の可能性が低いので、家族カードもあわせて検討してください。

また、スーパーホワイトの他にも、過去に支払いの遅延や踏み倒しの経験があると通らないことがあります。

クレヒスは自分で確認することもできるので、心配な方は信用情報機関のCICから情報開示の申し込みを行いましょう。

固定電話番号を記入すると審査に有利に働く可能性がある

高齢の方はご家庭に固定電話を設置しているケースが多々あるので、有利になるポイントはぜひとも押さえておきましょう。

固定電話があるなら申し込み時に記入しておくと、審査に有利に働く可能性があります。

固定電話番号の他にも、記入漏れや虚偽の申告はないように項目を埋めていくようにしてください。

賃貸よりも持ち家のほうが審査に有利

また、カード利用料金の踏み倒しの可能性が低くなるため、持ち家と賃貸で比較するなら持ち家が審査には有利です。

定住していないと逃げて支払いを踏み倒すといった可能性がありますが、持ち家を持っている方はそういったケースが考えにくいので審査に有利に働くと考えられます。

借入やローンが無いと審査に有利

同じ高齢者の方でもすでに住宅ローンは完済している人はクレジットカードの審査に通りやすい傾向にあります。

現在借入やローンの利用があるかどうか確認するようにしてください。

高齢者はクレジットカードを使いこなすと大きなメリットがある

高齢者がクレジットカードを持つと、シニア限定の特典が受けられたり、旅行保険が付いていたり、ポイントを貯めて安く買い物できることなど、様々なメリットがあります。

例えば、「イオンカードセレクト」では55歳以上の方は毎月15日にイオン系列店舗で5%オフで買い物できたり、「大人の休日倶楽部ジパングカード」ではJR東日本・JR北海道線のきっぷが30%オフになります。

そのほかのメリットは以下となります。

レジで後ろの人を気にすることなくお会計できるようになる

高齢になるほど、目が悪くなったり細かい計算ができにくくなったり、手先が器用ではなくなるため、お買い物で現金払いをするのが段々と面倒になってきます。

また、レジで後ろに待っている人を気にしながら現金で支払いことに対して気がかりになっている高齢者も多くいます。

クレジットカード決済であれば、カードを店員さんに渡せばスピーディーに買い物できます。

お釣りを計算しなくてもよくなるため、クレジットカード払いはお年寄りに大変優しい支払い方法のひとつです。

ネットショッピングは高齢者の生活を助けてくれる

お米やお水といった重いものをスーパーで買って家に運ぶのは、高齢者にはとても大変なことです。

クレジットカードを発行すればネットショッピングを利用できるようになるため、生活必需品をオンラインで購入することで、重い荷物が自宅まで配送されてきます。

ネットショッピングは高齢者の生活をとても楽にしてくれるメリットがあるので、積極的に活用しましょう。

公共料金の支払い忘れがなくなる

水道光熱費などの支払いをクレジットカードに設定しておくことで、支払い忘れがなくなるのは大きなメリットです。

夏や冬に電気が止まってしまった、というトラブルを避けるためにも自動で支払いを行ってくれる仕組みを取り入れましょう。

周りにいる家族にとっても安心できることなので、クレジットカードを発行したら水道光熱費の支払いを設定するようにしましょう。

シニア旅には付帯保険があるとさらに安心

アメリカン・エキスプレス・グリーン・カードと大人の休日倶楽部ジパングカードには、海外旅行保険だけでなく国内旅行保険もついてくるのは大きなメリットです。

ただし、両カードとも年会費がそれぞれかかってしまいます。

三井住友カード(NL)は旅行傷害保険から「選べる無料保険」へ切り替えることで、個人賠償責任保険、入院保険(交通事故限定)、携行品損害保険といった別の保険プランにすることが可能になりました。

高齢者のライフスタイルに合わせたカードであると同時に、年会費も無料のため、迷ったら三井住友カード(NL)にしておくと良いでしょう。

高齢者のクレジットカードの問題として不正利用に遭う可能性がある

高齢者がクレジットカードを持つ主なデメリット・問題点は、不正利用や詐欺などのトラブルに遭う可能性です。

- 不正利用に気付けない場合がある

- 詐欺に遭う可能性がある

最近では、使ったと同時に利用通知のお知らせがスマホに来たり、普段使わないところで高額な買い物をした場合に自動的に支払いをストップしてくれることがあります。

不正利用が心配な高齢者の方は、カード番号が覗き見られることのない「ナンバーレス」のカードを選ぶと良いでしょう。

最近ではナンバーレスのカードがいくつか出てきており、「三井住友カード(NL)」は年会費永年無料でセキュリティ性が高い安心のクレジットカードです。

年会費無料のクレジットカードなら作成後ずっと年会費を支払う必要がないので、仮に使わなくなって解約を忘れていたとしても年会費がかかるといった問題がなく安心です。

またネット詐欺にも注意が必要で、メールで送られてきたリンクはクリックしない、クレジットカード番号をむやみに入力しないなど事前に確認しておくと良いでしょう。

また、推測されやすい暗証番号を設定している場合は不正利用の補償対象外になることがあります。

決して自分の誕生日を設定したり、クレジットカードの裏に暗証番号をメモすることのないようにしましょう。

高齢者がクレジットカードを作る時によくある質問と注意点

高齢者がクレジットカードを持つ時に気になる更新や限度額の変更について、詳しく解説しています。

高齢者・年金受給者も新規でクレジットカードは作れるか

年金はきちんとした安定収入とみなされるため、クレジットカードの新規発行が可能です。

申し込み時の職業欄に「年金受給者」という項目があるカードは審査が通りやすい傾向にあります。

なお、障害年金を受給している方も安定収入とみなされるため、クレジットカードを申し込めます。

高齢者にクレジットカードは必要か?

クレジットカードはどの年代であってもメリットは多数あり、高齢者もカードを利用することで生活を便利にすることができます。

お会計で細かい現金を数える必要もなく、ATMに並ぶ回数も減り、ポイントが貯まってとてもお得になります。

全く使用したことがないと苦手な印象があるかもしれませんが、一度使い始めるとクレジットカードは高齢者ほど必要なものと言えるでしょう。

高齢者になってもカードの更新は可能か

高齢者になっても、クレジットカードの更新はできます。

毎月きちんと利用金額を滞りなく返済しているならば、特に問題なく更新されるでしょう。

なお、クレジットカードは自動更新で、有効期限が近づいてくると新しいクレジットカードが送られてくるため、こちらから何か更新手続きをする必要はありません。

高齢者のクレジットカードの限度額について

高齢者でクレジットカードを持ちたいけど使い過ぎも心配だという方は、限度額を下げる方法があります。

限度額を変更することは年齢に関わらず可能ですが、カード新規発行の段階では限度額が低めに設定され、良いクレヒスが蓄積されることによって限度額が少しずつ上がっていくケースが多いです。

増額・減額の両方とも電話等で申請をすることが可能で、増額の場合は審査が必要なこともあります。

また、引っ越しや結婚式などで一時的な増枠が必要な時は一時増額を申請できます。

減額する場合、最低限度額は10万円が一般的です。

紙の利用明細書を発行することは可能か

環境保全の観点から、最近はどのクレジットカード会社も旧来の紙の利用明細書からWEB明細へと切り替える流れになっています。

しかし、WEB明細を利用するにはパスワードの入力などが必要で、高齢者にとっては少々わかりにくい部分があるかもしれません。

多くのクレジットカードは発行手数料を別途100円前後を支払うことで紙の利用明細書を発行することができるので、WEB明細が苦手な方も安心です。

クレジットカード申し込み時に紙の明細書を希望する欄にチェックを入れて申し込みましょう。

カード利用者が病気になったとき、家族が代わりに解約することはできるのか

基本的にクレジットカードの契約・解約は契約者本人が行いますが、病気や認知症など特別な事情がある場合は、ご家族が解約できるケースもあります。

詳しくは各クレジットカード会社に連絡して手続きを確認してください。

クレジットカードを作れない高齢者は、デビットカードを利用する方法もある

デビットカードとは、カードを利用すると同時にその利用分が自分の銀行口座から支払われる仕組みのカードです。

デビットカードのメリットは銀行口座から現金を引き出すことなく決済できること、口座残高以上の利用はできないことにあります。

デメリットはポイントがつかないことと、万が一不正利用の被害にあったときに手続きが複雑になることです。

カードを発行するにあたり審査は不要のため、クレジットカードを作れなかった高齢者はデビットカードを利用する方法があることを覚えていてください。

社会人になり初めてクレジットカードを作ってから約6年、夫婦で計30枚以上のクレジットカードを保有し、キャッシュレス生活を送っています。

もともとは浪費する方でしたが、クレジットカードを利用してお金の管理を行うようになり、ポイント還元や割引を使用して節約癖が付いてきました。

InstagramなどのSNSでも、お金の管理方法やお得な節約方法について発信しています。FP3級取得。