おすすめのクレジットカードを、初心者にもわかりやすいよう解説しながら、ランキング形式で紹介します。

2024年3月現在、年会費、還元率、入会キャンペーンをもとにした初心者向けクレジットカードのおすすめは以下となります。

クレジットカードおすすめランキング【2024年版】

- 1位 JCB CARD W

- 2位 三井住友カード(NL)

- 3位 三井住友カード ゴールド(NL)

- 4位 セブンカード・プラス

- 5位 イオンカードセレクト

- 6位 エポスカード

- 7位 セゾンパールアメックス

- 8位 ANA To Me CARD PASMO JCB Series (ソラチカカード)

- 9位 dカード

- 10位 PayPayカード

- 11位 楽天カード

- 12位 Amazon Prime Mastercard

- 13位 リクルートカード

- 14位 JCB カード S

- 15位 アメリカン・エキスプレス・グリーン・カード

- 16位 Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

- 17位 Visa LINE Pay クレジットカード

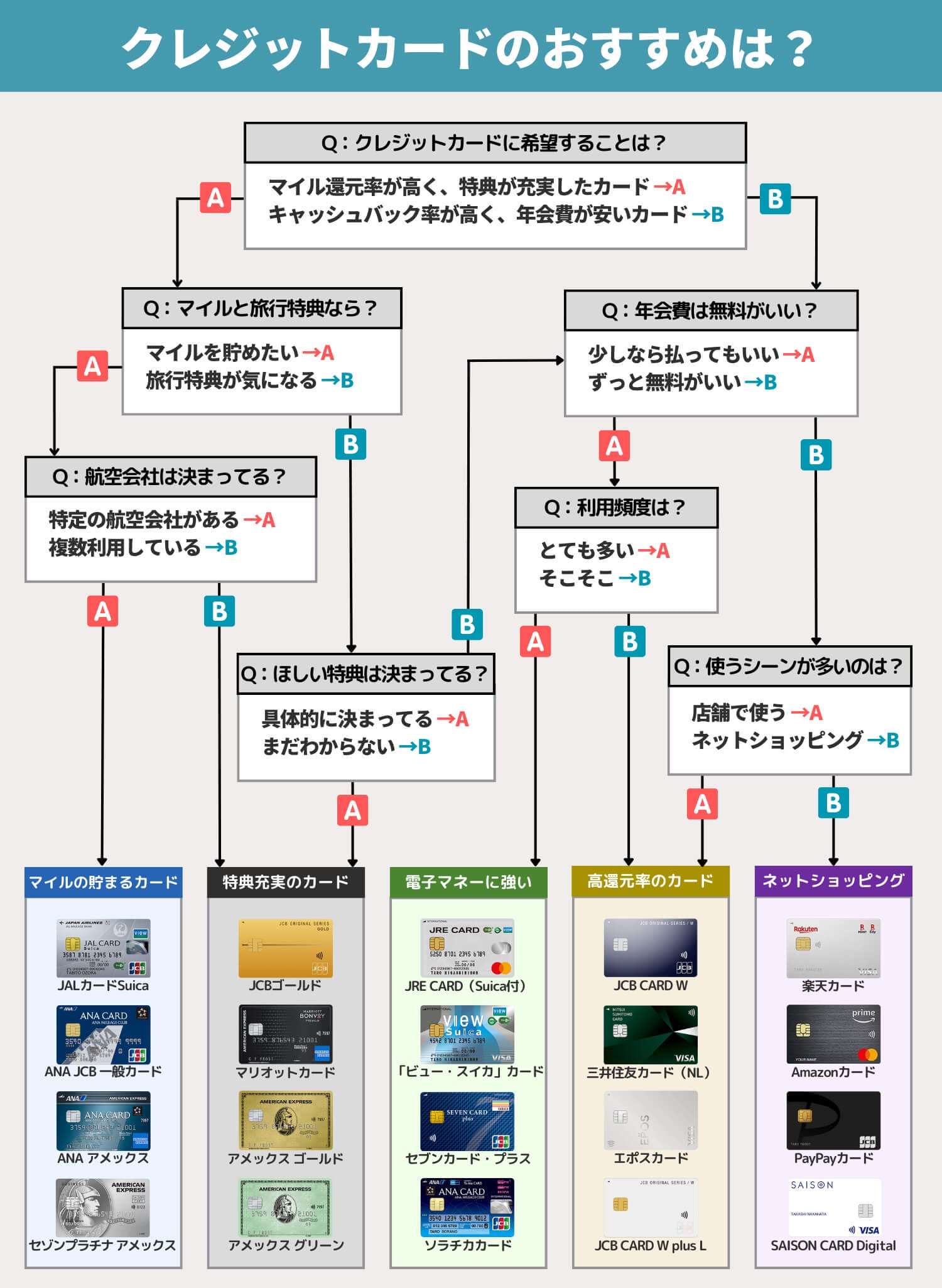

この記事の後半では、クレジットカードを属性別・系統別で分類し、比較しています。

買い物する場所、ネットショッピング、旅行といった日常の利用シーンを想像しながら、あなたの最適なクレジットカードを見つけてください。

あなたが自分のライフスタイルに合った、普段使いにぴったりなクレジットカードを選べれば幸いです。

編集方針及び広告について:スマートファイナンスは掲載されている金融商品・サービスのアフィリエイト広告の報酬を得ています。しかしこの報酬が、編集部の意見や掲載位置やランキングに影響することはありません。提供する各コンテンツは常に最新となるよう更新され、情報が正確であることに努めています。>>クレジットカードの評価方法

クレジットカードのおすすめ人気ランキング18選!初心者に合う究極の1枚

クレジットカードのおすすめは以下の3点を主な基準で比較し、ランキングにまとめました。

- 年会費

- 還元率

- 入会特典・キャンペーンの内容

紹介しているクレジットカードはどれも年会費が安く、還元率が高いカードですが、自分のライフスタイルに合ったクレカを選ぶとお得になります。

また、自分に合った究極の1枚のクレジットカードを選べるように、以下の診断チャートを試してください。

年会費が永年無料にもかかわらずとてもお得なキャンペーンが用意されていることもあり、カードを選択する上で良い判断基準になります。

各クレジットカードの紹介ではメリット・デメリットや、おすすめの理由をまとめています。

気になるカードの詳細を確認し、あなたのライフスタイルに合うクレジットカードを選んでください。

| クレジットカード | 年会費 | 還元率 | 主な入会特典 |

|---|---|---|---|

JCB CARD W | 永年無料 | 1.0〜10.50% | 最大13,000円キャッシュバック |

三井住友カード (NL) | 永年無料 | 0.5〜7%※ | 新規入会&条件達成で3,000円分プレゼント (VポイントPayギフトのプレゼント) (条件:スマホのタッチ決済3回利用) 期間:2024/4/22~ |

三井住友カードゴールド(NL) | 5,500円(税込) 年間100万円利用で翌年以降永年無料※1 | 0.5〜7%※ | 新規入会&条件達成で最大10,000円相当プレゼント 期間:2024/7/1~2024/9/1 |

セブンカード・プラス | 永年無料 | 0.5〜1.0% | 最大6,100nanacoポイントプレゼント |

イオンカードセレクト | 永年無料 | 0.5〜1.0% | 最大5,000円WAON POINT進呈 <入会期間> :2023年11月1日(水)~ <利用期間> : カード登録月の翌々月10日まで |

エポスカード | 永年無料 | 0.5〜1.0% | WEBからの新規入会で2,000円相当プレゼント |

セゾンパールアメックス | 1,100円(税込) 初年度無料、年間1回以上利用で翌年以降永年無料 | 0.5〜2.0% | 最大8,000円相当(1,600ポイント※)プレゼント |

ソラチカカード | 初年度無料 翌年以降2,200円 | 0.5% | 通常入会特典1,000マイルプレゼント |

dカード | 永年無料 | 1.0〜4.0% | 最大2,000ポイント |

PayPayカード | 永年無料 | 1.0% | なし |

楽天カード | 永年無料 | 1.0% | 新規入会&初回利用で5,000ポイント |

Amazon Prime Mastercard | 永年無料 | 1.0〜2.0% | 新規入会でAmazonポイント7,000ポイントプレゼント |

リクルートカード | 永年無料 | 1.2% | JCBの入会で期間限定ポイント1,000円分をプレゼント |

JCB カード S | 永年無料 | 0.5〜5.0% | 最大15,000円キャッシュバック |

アメリカン・エキスプレス・グリーン・カード | 1,100円/月(税込) | 0.33〜0.5% | 最大15,000ポイント獲得可能 |

Marriott Bonvoy アメリカン・ エキスプレス・プレミアム・カード | 49,500円(税込) | 1.0〜2.5% | 合計82,500ポイント獲得可能 |

Visa LINE Pay クレジットカード | 永年無料 | 1.0% | 特になし |

注釈

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは最大10.50%の高還元率!39歳までの入会で年会費永年無料の最強クレカ

39歳までの方が申し込みできるJCBカードがJCB CARD Wです。

18歳以上〜39歳以下の方の申し込みで年会費は永年無料、もちろん40歳以降になっても無料で使用できることに加えて、ポイントは通常のJCBカードの2倍付きます。

申し込み対象者として本人または配偶者に安定継続収入がある方(高校生を除く学生も含む)となっており、主婦・学生・パート・アルバイトの方も申し込めるクレジットカードです。

初めてクレジットカードを作るけど審査が通るか不安な方も申し込みしやすいカードになっています。

貯まるポイントはOki Doki ポイントで、通常の使用だけでなくポイントがより貯まりやすい優待店JCB original seriesパートナーでの使用で、4〜11倍ものポイントを貯められます。

- Amazon:4倍

- セブン-イレブン:4倍

- スターバックス:11倍

- 一休.comレストラン:2倍

- ビックカメラ:3倍

- 国内宿泊オンライン予約JCBトラベル:4倍

またOki Doki ランド経由でのネットショッピングでポイント最大20倍となります。

Oki Doki ランドの出店ショップには、楽天市場、ヤフーショッピング、DHC、JTBなどがあります。

普段何気なくオンラインで買い物している方も、このOkiDokiランド経由でお買い物するだけでポイントが貯まるので、使わない手はありません。

ポイントの使い道は様々で、お店での支払額に充てたり、他社ポイントやマイルに交換するなど色々な方法があります。

入会と同時にMyJCB・MyJチェックに自動登録され、利用額や明細はwebから確認できるようになるので便利でしょう。

ピンク色のJCB CARD W plus Lは女性向けで、女性に嬉しい特典や保険が充実しているクレジットカードです。

いずれも年会費が永年無料、ポイントが貯めやすい、使い道が豊富にあるなど、他のどのカードと比較してもメリットが多いので、39歳以下の方には最強のクレカとなります。

2022年11月1日からカードの表裏に番号の記載がない完全ナンバーレスのカードを発行することが可能となりました。

セキュリティ性が高くなり安心して使えるカードとなっており、モバ即からのみ発行可能※となっております。

※モバ即の入会条件(9:00AM~8:00PMでお申し込み。受付時間を過ぎた場合は翌日受付扱いとなります。顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wがおすすめの理由

JCB CARD Wは常にポイントが2倍となるため、公共料金やETC利用を含め、あらゆるシーンで高還元率になるのがとても良いでしょう。

旅行保険やショッピング保険も他の年会費無料のカードに比べて手厚いのも嬉しい部分です。

JCB CARD Wのメリット・デメリット

- 年会費永年無料、40歳以降もずっと無料

- ポイント還元率は通常のJCBカードの2倍

- 水道光熱費も還元率1.0%

- ポイント優待店やOki Doki ランド経由でのお買い物でポイント最大20倍

- ポイントの使い道が豊富!Amazonで3.5円分、スタバで4円分、キャッシュバックで3円に充当

- 入会時に39歳までの年齢制限あり

- JCBのため海外旅行時に利用できない店舗あり

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上〜39歳以下※高校生を除く学生や、本人または配偶者に継続収入がある方もOK |

| 発行までの日数 | 最短3営業日で発行、約1週間で届く |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | Oki Dokiポイント |

| ポイント還元率 | 1.0〜10.50% ※ |

| 交換可能ポイント | nanacoポイント、dポイント、Pontaポイント、ビックポイント、楽天ポイント、楽天Edy、ベルメゾンポイント他 |

| 交換可能マイル | ANAマイル、JALマイル、スカイマイル |

| 国際ブランド | JCB |

| ショッピング保険 | 海外最高100万円 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| 電子マネー | QUICPay |

| スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード、ETCカード |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

- Amazon.co.jp利用で最大10,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2023年12月5日(火)〜2024年3月31日(月)まで

© 2022 Apple Inc. All rights reserved. Apple、Appleのロゴマークは、米国および他の国々で登録されたApple Inc.の商標です。本書に記載されているその他のすべてのマークは、Apple Inc.が所有しているか、各社の商標の場合があります。

JCB CARD Wの申し込みはこちら

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのタッチ決済利用でポイント最大7%還元

三井住友カード(NL)は、年会費永年無料でポイントが貯まりやすいだけでなく、セキュリティ性が高いクレジットカードとして人気が高まっています(NumberLessの頭文字を取ってNLと呼ばれます)。

政策によってキャッシュレスが推し進められていますが、その中で心配になるのがセキュリティ性です。

カード表面に番号や氏名が書かれていると悪意のある第三者から覗き見られる恐れもありますが、三井住友カード(NL)なら裏面左下に発行日と氏名が書かれているだけなので、使用時に他の人に見られる心配はありません。

カード番号はVpassアプリにてスマホで確認でき、さらにタッチ決済可能なので、安全かつ便利さも併せ持っています。

不正利用探知システムがあり、365日24時間不正利用をチェックし、不審な利用があった場合には本人確認が行われるまで取引が保留となる場合があります。

使用の際にはすぐにスマホに通知が届くので、すぐにカードをいつ何に使ったか知れるのも安心です。

通常ポイント還元率は200円(税込)につき1ポイントで基本0.5%、対象の店舗でカードでのVisaのタッチ決済とMastercard®タッチ決済でお支払いなら最大5%、さらにスマホのタッチ決済で+2%のポイント最大7%還元にもなります。※

海外旅行傷害保険は、このクレジットカードで旅行費用を支払った際には最大2,000万円が適用されます。

海外旅行傷害保険を使わない方は、日常生活安心プラン、ケガ安心プラン、持ち物安心プランに切り替えることもできるため自分のライフスタイルに合った保険を選ぶことが可能です。

ただしショッピング保険がないことがデメリットとして挙げられます。

- 利用時に通知が届き、アプリで確認できる

- 紛失時にはアプリからクレジットカードの使用を一時停止できる

- 設定利用額を超過するとアプリからお知らせが届く

三井住友カードでSBI証券での投資信託の金額を支払うとその分ポイントが貯まるという仕組みもあり、使い方の幅がどんどん広がってきています。

2022年5月30日から貯めたVポイントで投資信託が買えるサービスが開始しました。

ポイントが貯めやすく、安心安全に使えて見た目のデザイン性も高く、取引実績に応じてゴールドカードにランクアップすることなど、JCB Wと比較しても引けを取らないほどメリットが豊富で、年会費もずっと無料なので、持っておいて損のないお得なクレジットカードだと言えます。

三井住友カード(NL)がおすすめの理由

カードの券面にカード番号がないナンバーレスタイプのため、セキュリティ性が高く、世界中に持ち歩いても安心です。

日常生活で通常のポイント還元率が上がるお店が多く、ゴールドカードのインビテーションも期待できるため、メインカードとして積極的に利用できます。

三井住友カード(NL)のメリット・デメリット

- カード券面に番号・有効期限・セキュリティコードの記載なし!安心・安全に使えるカード

- ネット申し込みで最短10秒発行※!電話認証後すぐにカード利用が可能

- 年会費は条件なしで永年無料、家族カードの人数制限なし

- VisaとMastercardのデュアル発行が可能

- ナンバーレスでセキュリティ性は高いが番号を確認するときにアプリを使用する必要あり

- ショッピング保険がない

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 最短10秒、カードは早くて1週間程度※ |

| 利用可能枠 | ~100万円 |

| 貯まるポイント | Vポイント |

| ポイント還元率 | 0.5〜7%※ |

| 交換可能ポイント | dポイント、楽天ポイント、Pontaポイント、Vポイント、nanacoポイント、au WALLETポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa、Mastercard |

| ショッピング保険 | ー |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| 電子マネー | iD(専用)、WAON、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード(永年無料)、ETCカード |

特典:新規入会&条件達成で最大3,000円分プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年4月22日(月)〜

三井住友カード(NL)の申し込みはこちら

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

三井住友カード ゴールド(NL)は年間100万円利用で年会費永年無料

三井住友カード ゴールド(NL)は先ほど紹介した三井住友カード(NL)のゴールドカードで、ポイント還元率が高いことに加えて各種特典が非常に充実しています。

目安として年間100万円以上の利用、つまり月々約84,000円の利用があるなら絶対に持っておきたいゴールドカードです。

年会費無料で持ててここまで特典が充実しているゴールドカードはなかなかなく、年間100万円以上の利用で、追加で10,000ポイントを毎年受け取れるというのも大きなメリットとなります。

ポイントプログラムは普通の三井住友カード(NL)と同じもので、スマホのタッチ決済で利用すると、対象のコンビニ・ファーストフード・ファミレスなどでポイント最大7%還元になります。※

国内34空港とハワイの空港ラウンジが無料で利用でき、国内旅行傷害保険と海外旅行傷害保険がそれぞれ最高2,000万円(自動付帯では300万円)付帯しているので、旅行に行くことが多い人にぴったりと言えます。

デメリットとしては基本のポイント還元率が0.5%のため、追加ポイントを得られる条件の利用金額が100万円を超えた部分に関しては、利用価値が下がることです。

年間100〜200万円くらいの利用額であれば、例えば年会費が30,000円する還元率が1%のゴールドカードを持つよりもお得になるので、あまり心配する必要はないでしょう。

三井住友カード ゴールド(NL)がおすすめの理由

条件をクリアすることで、年会費が永年無料で持てるゴールドカード※は希少です。

空港ラウンジが利用できるようになり、保険も一部自動付帯でついてくることから海外旅行時に持っていくと安心でしょう。

三井住友カード ゴールド(NL)のメリット・デメリット

- 年間100万円以上の利用で翌年から年会費が永年無料になるゴールドカード※

- さらに継続特典として毎年10,000ポイントが受け取れる

- 最短10秒で発行可能※!国内・海外旅行保険も最高2,000万円と充実

- 投資信託の積立も1.0%の付与率になる※

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- ナンバーレスでセキュリティ性は高いが番号を確認するときにアプリを使用する必要あり

- 継続特典が受けられる100万円の利用を超えた分は、通常ポイント還元率が0.5%のため利用価値が下がる

三井住友カード ゴールド(NL)の基本情報

| 年会費 | 5,500円(税込)※年間100万円利用で翌年以降永年無料※ |

|---|---|

| 申し込み対象 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 発行までの日数 | 最短10秒で即時発行可能(即時発行ができない場合があります。) |

| 利用可能枠 | ~200万円 |

| 貯まるポイント | Vポイント |

| ポイント還元率 | 0.5〜7% |

| 交換可能ポイント | dポイント、楽天ポイント、Pontaポイント、Vポイント、nanacoポイント、au WALLETポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa、Mastercard |

| ショッピング保険 | 年間最大300万円 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | 最高2,000万円 |

| 電子マネー | iD(専用)、WAON、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード、ETCカード |

新規入会&条件達成で最大10,000円相当プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年7月1日(月)~2024年9月1日(日)

三井住友カード ゴールド(NL)の申し込みはこちら

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

セブンカード・プラスはイトーヨーカドーで還元率2倍

JCB加盟店でのカード利用では200円につき1ポイントのセブンカード・プラスですが、以下の対象店舗ではポイントが2倍になります。

イトーヨーカドーやセブン-イレブンをはじめとした上記の店舗によく行く方は、セブンカード・プラスでの支払いでお得にnanacoポイントを貯められます。

nanacoポイントをより効率的に貯めるには、オートチャージ設定しておくのがとても便利!

nanacoのオートチャージ設定をし、さらにnanacoを使って電子マネー決済することで通常の2倍の1%のポイント還元を受けることが可能です。

8の付くハッピーデー、8日・18日・28日には、イトーヨーカドーでほとんど全品5%オフでお買い物ができます。

nanacoポイントは1ポイント=1円としてお買い物に使ったり、セブンネットショッピングなどでお買い物したり、ANAマイルやANA SKYコインに交換したりできます。

年会費は無料なので持っておいて損はなく、対象店舗でお買い物する時に積極的に使い、nanacoポイントを貯めていくのがお得な使い方です。

セブンカード・プラスがおすすめの理由

年会費は無料なので、セブン-イレブンやイトーヨーカドーで買い物する機会がある人は持っていくとお得になるカードです。

セブンカード・プラスのメリット・デメリット

- セブン-イレブンやイトーヨーカドーでポイント還元率2倍

- 電子マネーnanacoにオートチャージできるのはセブンカード・プラスだけ

- イトーヨーカドーのキャンペーン、ハッピーデーでほとんど全品5%オフ

- 通常還元率は0.5%のため、セブン&アイグループ以外の利用は他のカードの方が良い

セブンカード・プラスの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方(高校生除く) |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | nanacoポイント |

| ポイント還元率 | 0.5〜1.0% |

| 交換可能ポイント | nanacoポイント、ANA SKY コイン |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| ショッピング保険 | 国内・海外最高100万円 |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| 電子マネー | nanaco |

| スマホ決済 | Apple Pay、楽天ペイ |

| 追加カード | 家族カード、ETCカード |

- 最大6,100nanacoポイントプレゼント

キャンペーン期間:2024年6月1日(土)〜2024年7月31日(水)

セブンカード・プラスの申し込みはこちら

イオンカードセレクトは特典日に買い物すればポイント還元アップや割引あ

イオンカードセレクトを持っていると、イオングループ対象店舗によく行くはとてもお得になります。

例えば、普段から近くのイオン、イオンモール、ダイエーに行く人や、マックスバリュやまいばすけっとなどのスーパーマーケットでよく買い物する方は、イオンカードセレクトで支払いするとWAON POINTが2倍貯まります。

以下の特典日を選んで買い物すればポイント還元率は大幅にアップします。

他のイオンカードになくてイオンカードセレクトにだけあるメリットとして、電子マネーWAONへのオートチャージでポイントが貯められる点があります。

デメリットは、カードの引き落とし口座はイオン銀行しか指定できないことです。

イオン銀行の口座を持っていない人は新規に作る必要があり、また口座に残高がないとオートチャージがストップしてしまうため、普段使いの口座からお金を移さなければいけません。

以上から、イオングループをよく利用する人向けのカードと言えます。

2022年11月1日、イオンカードセレクトの券面がリニューアルしてカード番号が裏面に記載されるようになりました。

また、IC決済を想定しデザインが縦型になっており、11月1日以降に新規入会や再発行手続きを行うと新しい券面の発行となっています。

イオンカードセレクトがおすすめの理由

イオングループのお店によく行く人は、イオンカードセレクトを作っておくと還元率がアップするだけでなく、特定の日に買い物するととてもお得になる、年会費無料のカードです。

イオンカードセレクトのメリット・デメリット

- 全国のイオン、イオンモール、ダイエー、マックスバリュ、まいばすけっと等での利用でポイント2倍

- お客さま感謝デーで割引になりお得に

- お客様わくわくデー等の特典がつく日に買い物すれば還元率アップ

- キャッシュカード、クレジットカード、電子マネーの3つの役割を1つにまとめられる

- 通常還元率は0.5%のため、イオングループ以外の利用は他のカードの方が良い

- 引き落とし口座はイオン銀行しか指定できない

イオンカードセレクトの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生を除く) |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 10~50万円 |

| 貯まるポイント | WAON POINT |

| ポイント還元率 | 0.5〜1.0% |

| 交換可能ポイント | dポイント、WAONポイント、WAON POINT |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa、Mastercard、JCB |

| ショッピング保険 | 年間50万円まで |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| 電子マネー | WAONポイント、iD、モバイルSuica |

| スマホ決済 | Apple Pay |

| 追加カード | 家族カード、ETCカード |

対象カード新規入会&利用で最大5,000 WAON POINT進呈

- WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント<イオンJMBカードは500マイル>

- 対象期間中にカードご利用分の10%相当をWAON POINTで還元(上限4,000WAON POINT) <イオンJMBカードは上限2,000マイル>

※期間中利用額、1万円以上の方が還元対象

※利用期間 カード登録月の翌々月10日まで

※期限までにイオンウォレット登録要

キャンペーン期間:2023年11月1日(水)〜

イオンカードセレクトの申し込みはこちら

エポスカードなら海外旅行傷害保険が最強、最大3000万円

エポスカードは、丸井グループの会社が発行しているクレジットカードです。

即日発行が可能で、マルイでの年4回のセールではカード支払いでお買い物代金が10%オフになる他、飲食店やカラオケなど国内約10,000店舗でポイントアップなどの優待が受けられます。

年会費無料のため、無料で持てる割引券として使えます。

年会費が無料なのにもかかわらず、利用付帯で海外旅行保険が最高3,000万円も付いてきます。

もう1つエポスカードのお得な点が、使っているだけでゴールドカードへのインビテーション(招待)が届くことがあります。

はっきりとした基準は明記されていませんが、年間約50万円以上の利用と1年間以上の使用でインビテーションが届くことが多いようです。

年間利用額50万円なら、月々約42,000円を支払えば招待されることになるので、普段の食費や光熱費などの支払いをエポスカードにするだけでもゴールドカードを持つことが可能となります。

エポスゴールドカードの通常年会費は5,000円ですが、以下の場合年会費無料で使えます。

エポスゴールドカードを確実に年会費永年無料でずっと使いたいなら、①の条件付きで無料になるよりも、まずはスタンダードなエポスカードを作ってしばらく使用し、インビテーションを受けてゴールドカードへ申し込む②の方法が良いです。

エポスカードは表面がナンバーレスで見た目がシンプルでかっこよく、使ったらすぐに届く利用通知の仕組みで不正利用に気付けてセキュリティ性も抜群に高くなっています。

マルイをはじめとした対象店舗によくお出かけする方や海外旅行に行く方、お得にゴールドカードを持ちたい方にぴったりのクレジットカードです。

エポスカードがおすすめの理由

一定額以上の利用で年会費が永年無料のゴールドカードが手に入り、選べるポイントアップショップを利用するとETCや公共料金のポイント還元率が大幅アップになってとてもお得になります。

海外旅行保険も年会費無料のカードでは高めの最高3,000万円となっているので、持っていて損のないカードです。

エポスカードのメリット・デメリット

- 年間50万円の利用を目安としてゴールドカードへ招待され年会費が永年無料になる

- 国内約10,000店舗でポイントアップや優待が受けられる

- 年会費無料なのに海外旅行保険が最高3,000万円

- 通常還元率が0.5%のため、優待がきかないお店では他のカードを利用したほうがお得

エポスカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 日本国内在住満18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 最短即日発行※マルイ店舗で受け取る場合 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | エポスポイント |

| ポイント還元率 | 0.5〜1.0% |

| 交換可能ポイント | ノジマスーパーポイント、dポイント、au WALLETポイント |

| 交換可能マイル | ANAマイル、JALマイル |

| 国際ブランド | Visa |

| ショッピング保険 | ー |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯)※10/1~利用付帯に変更 |

| 国内旅行傷害保険 | ー |

| 電子マネー | モバイルSuica、楽天Edy、スターバックスカード、au PAY プリペイドカード |

| スマホ決済 | Apple Pay、楽天ペイ、QUICPay、PayPay、d払い |

| 追加カード | ETCカード(無料) |

- WEBからの新規入会で2,000円相当プレゼント

エポスカードの申し込みはこちら

セゾンパール・アメリカン・エキスプレス®・カードは年1回以上で年会費が無料になる高コスパカード

セゾンパール・アメリカン・エキスプレス®・カードは年会費が初年度無料で、アメックスブランドにもかかわらず年1回以上の利用で翌年以降も年会費が無料になり、非常にコスパの高いカードとなっています。

セゾンパールアメックスのカードは2種類となっており、ナンバーレス デジタルカードと、既存のプラスチックカードから選べます。

ナンバーレス デジタルカードはスマホで管理するデジタルカードと券面に過カード番号や有効期限のないナンバーレスカードが発行されます。

デジタルカードは最短5分で発行でき、後日ナンバーレスカードが手元に届くようになります。

セゾンパールアメックスは万が一紛失や盗難に遭ったとしても、番号の記載がないため不正利用される可能性が低く、セキュリティ性が高いのもおすすめポイントです。

プラスチックカードは従来のクレジットカードとなり、使い慣れたカードのほうが良い方にも安心して利用できます。

セゾンパールアメックスがおすすめの理由

セゾンパールアメックスは優待が非常に充実しているにもかかわらず、年会費が実質無料となるため、持っていて損のないカードです。

またQUICPayを利用すると、年間利用合計金額が30万円以上となる引落月まで2%還元(永久不滅ポイント4倍)となることもセゾンパールアメックスをおすすめする理由です。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

セゾンパール・アメックスのメリット・デメリット

- ナンバーレスカード発行可能でセキュリティ性が高い

- アメリカン・エキスプレス・コネクトで450以上の特典やキャンペーンを利用できる

- 永久不滅ポイントが貯まるから、期限切れによるポイントの失効がない

- トク買に加入するとレンタカーが最大50%OFF、カラオケ30%OFFなど、約140万件の優待が受けられる

- 海外・国内旅行保険、ショッピング保険がないこと

セゾンパール・アメックスの基本情報

| 年会費 | 1,100円(税込)※初年度無料、年1回以上の利用で翌年以降も年会費無料 |

|---|---|

| 申し込み対象 | 18歳以上のご連絡可能な方(高校生の方は除く) |

| 発行までの日数 | 最短5分でデジタルカード発行可能 |

| 利用可能枠 | 10〜300万円が目安 |

| 貯まるポイント | 永久不滅ポイント |

| ポイント還元率 | 0.5〜2.0% |

| 交換可能ポイント | dポイント、Pontaポイント、nanacoポイント、ANA SKY コイン |

| 交換可能マイル | ANAマイル、JALマイル |

| 国際ブランド | AMEX |

| ショッピング保険 | ー |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| 電子マネー | QUICPay、楽天Edy、iD |

| スマホ決済 | Apple Pay、Google Pay |

| 追加カード | ETCカード(無料)※5枚まで発行可能 |

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

最大11,000円相当プレゼント

- 最大8,000円相当(1,600ポイント※)プレゼント

- 条件達成で最大3,000円キャッシュバック

特典期間:2023年10月2日(月)~2023年12月31日(日)

セゾンパールアメックスの申し込みはこちら

ANA To Me CARD PASMO JCB Series (ソラチカカード)はマイルがざくざく貯まるカード

ソラチカカードと呼ばれるこのカードは、飛行機や地下鉄に乗ることでポイントを貯められるカードです。

ANAマイルを貯めて旅行の際に使いたい方や、東京メトロを頻繁に利用するのでなるべくポイントを貯めたい、という方に向いています。

以下の方法で、マイル・メトロポイント・Oki Dokiポイントの3つが貯められます。

メトロポイントは、東京メトロが提供しているTo Me CARD会員専用のポイントサービスで、東京メトロをよく利用する方は効率よく貯められるポイントです。

ソラチカ一般カードでは、1乗車につき平日はメトロポイント5ポイント、土日祝や年末年始は15ポイント貯まります。

電子マネーポイントでは、店舗での利用金額200円(税込)や自動販売機での利用金額100円につき、メトロポイント1ポイントを貯められます。

いずれもソラチカゴールドカードだと2〜4倍貯めることも可能です。

メトロポイントの使い方としては、PASMOにチャージしたり、ANAマイルへ移行したり、楽天ポイント・nanacoポイントに交換する方法があります。

Oki Dokiポイントは、Oki Doki ポイントプログラムの商品と交換したり、マイルやメトロポイントに交換できます。

マイルに交換する場合、5マイルコースでは1ポイント=5マイル、10マイルコースでは1ポイント=10マイルに変換できますが、ソラチカ一般カードで10マイルコースだと移行手数料が年間5,500円(税込)かかります。

今後マイルを利用して海外旅行に行きたいと考えている方は、東京メトロ利用を中心としてマイルを貯めておいて旅行に活かしましょう。

ソラチカカードがおすすめの理由

地下鉄に普段から乗る機会のある人は、電子マネーとしてPASMOを利用することでマイルをたくさん貯められるようになります。

ソラチカカードのメリット・デメリット

- ANAマイルが貯まりやすく旅行が多い人は必見のクレジットカード

- マイル・メトロポイント・Oki Doki ポイントの3種類が貯められる

- パスモと一体化になっている

- 年会費は初年度のみ無料

- 利用額が少ないとお得にならない

ソラチカカードの基本情報

| 年会費 | 初年度無料、翌年以降2,200円 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | マイル、メトロポイント、Oki Dokiポイント |

| ポイント還元率 | 0.5% |

| 交換可能ポイント | Oki Dokiポイント:メトロポイント、nanacoポイント、dポイント、Pontaポイント他 メトロポイント:楽天ポイント、nanacoポイント、PASMOチャージ |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| ショッピング保険 | 海外利用時最高100万円 |

| 海外旅行傷害保険 | 最高1,000万円 |

| 国内旅行傷害保険 | 最高1,000万円 |

| 電子マネー | PASMO |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| 追加カード | 家族カード(税込1,100円)、ETCカード |

- 通常入会特典1,000マイルプレゼント

- 5万円以上利用で300マイルプレゼント

- 利用金額に応じて最大15,000マイル相当(5,000 Oki Dokiポイント)プレゼント

キャンペーン期間:〜2023年10月31日(火)まで

dカードはドコモユーザー必見!ポイント優待店多数でお得

dカードについてはドコモユーザーだけでなく、それ以外の方もお得な点が多いのが特徴です。

dカードで貯まるポイントはdポイントで、カフェからドラッグストアまでさまざまな場所でポイントを貯められ、さらに使いやすいのも良いところ。

通常のポイント還元率は、100円(税込)につき1ポイントの1.0%です。

クレジットでも電子マネーでも、ショッピング利用で貯まっていきます。

ドコモのケータイ、ドコモ光をお使いの方は、利用料金1,000円(税抜)につき10ポイントが貯まります。

通常の還元率は平均的ですが、dカード特約店でカード支払いをすると特約店ごとにポイント加算や割引が受けられます。

dポイント加盟店やdカードポイントUPモールでのお買い物でもdポイントが貯まります。

使い方も豊富で、商品と交換したり、お店やオンラインショッピングで1ポイント1円として使用したり、d払いや携帯料金・通信料金などに使用できます。

dポイントで支払いができるお店の一部として、マツモトキヨシ、マクドナルド、セブン-イレブン、すき家、モスバーガーがあります。

紛失や盗難時の補償がしっかりしていたり、旅行保険が充実しているのもdカードのメリットです。

ショッピング保険のお買い物あんしん保険は年間100万円まで、またカードの紛失・盗難時には補償があります。

29歳以下の方なら海外・国内両方の旅行保険が充実しているので、29歳以下の方は持っておくと旅行時も安心です。

ドコモユーザーの人は、dカードで携帯料金を支払うことでポイントが貯まったり、支払い料金に使うことが可能となります。

ドコモユーザー以外の方でもdアカウントを発行すればポイントを貯めたり使ったりできるので、ポイントが貯まりやすいお店が生活圏内に多い方は作っておくとお得です。

dカードがおすすめの理由

加盟店にdポイントカードを提示することで、ポイントの3重取りが期待できます。

dポイントを貯められるので、よく行く身近なお店がdポイントの対象だととてもお得になります。

dカードのメリット・デメリット

- ドコモユーザーは携帯料金支払いでポイント貯まる

- dアカウントを発行すればドコモユーザー以外もポイント貯められる

- 特約店でポイント還元率大幅UP!ショッピング・旅行保険も充実

- 旅行保険が29歳以下限定となっている

dカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 満18歳以上の方(高校生を除く)、本人名義の口座を支払い口座として設定 |

| 発行までの日数 | 審査は最短5分、受け取りは1〜3週間 |

| 利用可能枠 | dカードサイトから確認可能 |

| 貯まるポイント | dポイント |

| ポイント還元率 | 1.0〜4.0% |

| 交換可能ポイント | エクセルシオールカフェ、スターバックスカード、ドトール、Pontaポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa、Mastercard |

| ショッピング保険 | 年間100万円まで |

| 海外旅行傷害保険 | 29歳以下のみ最大2,000万円 |

| 国内旅行傷害保険 | 29歳以下のみ最大1,000万円 |

| 電子マネー | iD |

| スマホ決済 | d払い |

| 追加カード | 家族カード、ETCカード |

- 入会&利用&WEBエントリーで最大2,000ポイント

キャンペーン期間:2023年6月1日(水)〜

dカードの申し込みはこちら

PayPayカードはPayPay(残高)チャージに唯一対応しているクレカ

PayPayカードは、PayPayをよく利用する方向けのクレジットカードです。

PayPay(残高)チャージに使用可能で、PayPayカードで決済をすると最大3%のポイントが付与されます。

Yahoo!ショッピングやLOHACOの利用では、ポイント還元率が3.0%にもなります。

年会費は永年無料なので持っていて損することはなく、PayPay(残高)チャージ用として使うだけでもお得です。

PayPayカードがおすすめの理由

PayPayチャージに唯一対応しているため、PayPayを積極的に利用する方には外せないカードとなります。

PayPayカードのメリット・デメリット

- PayPay(残高)チャージに対応

- 旅行保険がない

PayPayカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上で安定した継続収入がある方、Yahoo! JAPAN IDを持っている方 |

| 発行までの日数 | 申し込み&審査で最短5分、カードが手元に届くのは約1週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | PayPayポイント |

| ポイント還元率 | 1.0% ※ご利用金額200円(税込)ごとに1%のPayPayポイント |

| 交換可能ポイント | ー |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa、Mastercard、JCB |

| ショッピング保険 | なし |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 追加カード | 家族カード、ETCカード(年会費550円) |

PayPayカードの申し込みはこちら

楽天カードを持っていると楽天グループユーザーは還元率倍増

楽天カードの一番のメリットは、ポイントの貯まりやすさと使いやすさにあります。

楽天カードを使って楽天市場でお買い物をすればポイントが+2倍となったり、楽天証券で積立の決済に使用すればポイントが貯まったり、楽天グループのサービスを使えば使うほどポイントが貯まりやすくなる仕組みをSPU(スーパーポイントアッププログラム)と呼びます。

上記は15ある楽天サービスのうちの一部で、これらのサービスと組み合わせて楽天カードを使うことでよりポイントが貯まりやすくなります。

楽天カードを利用するなら、楽天銀行や楽天証券などの楽天サービスとあわせて使うのが良いです!楽天グループのサービスを利用してポイントを貯めたり使ったりすることを楽天経済圏(で生活する)と言ったりします。

ポイントを貯めるだけでなく使いやすいのも楽天カードの良いところです。

お買い物や支払額に充てるのはもちろん、楽天証券と合わせて利用することで積立投資に使えたり、投資の擬似的体験を簡単に始められるポイント運用もできます。

楽天カードが効果を発揮する利用シーンとしては、楽天市場での買い物や楽天グループのサービス(楽天銀行や楽天証券など)での利用です。

楽天市場では定期的にポイント還元率が上がるキャンペーンがあるので、そのタイミングで楽天カードを利用すればどんどんポイントを貯められます。

普段から欲しいものを楽天市場でチェックしてお気に入りに入れておいて、ポイントアップキャンペーンのタイミングでお買い物をするとポイントをざくざく貯められます。

楽天カードがおすすめの理由

加盟店が多いため、楽天カードを提示することでポイントの2重取りが簡単にできるほか、楽天内でのお買い物がお得になるため、作っておいて損のないカードです。

楽天カードのメリット・デメリット

- SPU(スーパーポイントアッププログラム)でポイントがザクザク貯まる

- 楽天証券でクレジット決済での積立ができてポイントも貯まる

- 新規入会とカード利用で5,000ポイントもらえる

- ETCカードの年会費が有料

- 広告メールが多い

楽天カードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 約1週間~10日前後 |

| 利用可能枠 | 最高100万円 |

| 貯まるポイント | 楽天ポイント |

| ポイント還元率 | 1.0%(100円につき1ポイント)※SPU(スーパーポイントアッププログラム)利用で還元率アップ |

| 交換可能ポイント | ー |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa、Mastercard、JCB、AMEX |

| ショッピング保険 | ー |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| 電子マネー | 楽天Edy(還元率0.5%) |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 追加カード | 家族カード、ETCカード |

- 新規入会で2,000ポイントGET

- 初回利用で3,000ポイントGET

楽天カードの申し込みはこちら

Amazon Prime MastercardはAmazon利用で還元率最大2%

Amazon Prime Mastercardは、Amazonプライムに登録している方専用のクレジットカードです。

Amazonでのお買い物で2.0%、コンビニでは1.5%と高還元率、それ以外のお買い物では1.0%の還元率となります。

Amazonプライムの会員費用は別途かかりますが、Amazon Prime Mastercardを作ることで新たに年会費は発生することはなく、無料で持てます。

Amazonで買い物する時はこのカードを使うと決めておけば、年会費はずっと無料でしかもポイントが効率よく貯まります。

貯まったAmazonポイントを使いたい時は手続き等必要なく、登録したAmazonのアカウントに自動的に追加されていきます。

年間200万円までのショッピング補償が付いているので、お買い物の際も安心です。

以下の条件を満たせば即時審査サービスにて最短3分で発行することも可能となっています。

即時審査サービスでは、最短3分程度でテンポラリーカードという上限30,000円まで利用可能なカード番号が発行され、すぐにお買い物に使用できます。

さらにカード発行後は、申し込み時に使用したAmazonアカウントにカード情報が自動で登録されるため、自分で登録作業など面倒な手続きは一切いりません。

Amazonでいつも買い物する方は持っていた方がお得です。

Amazon Prime Mastercardがおすすめの理由

Amazonプライム会員限定カードで、年会費無料で持つことができ、Amazonでの利用で還元率が2%になるため、ネットショッピングが多い人に向いているカードです。

Amazon Prime Mastercardのメリット・デメリット

- Amazonプライムの会員なら無料発行可能

- Amazonでの買い物で2.0%、コンビニでは1.5%の還元率

- Amazonポイントは自動的にアカウントに追加され面倒な手続き必要なし

- Amazonプライムの会員でなければ持つことができない

Amazon Prime Mastercardの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方でAmazonプライム会員であること |

| 発行までの日数 | 最短3分 |

| 利用可能枠 | 最高10〜80万円 |

| 貯まるポイント | Amazonポイント |

| ポイント還元率 | 1.0〜2.0% |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| 国際ブランド | Mastercard |

| ショッピング保険 | 年間200万円まで |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| 電子マネー | iD、楽天Edy |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 追加カード | 家族カード(年会費無料、1人あたり3枚まで)ETCカード(年会費永年無料) |

- 新規入会でAmazonポイント7,000ポイントプレゼント

Amazon Prime Mastercardの申し込みはこちら

リクルートカードは通常還元率が1.2%と高還元!ホットペッパーやじゃらん利用者向け

リクルートカードは、名前の通りリクルート系のサービスをよく利用する方に向いているクレジットカードです。

通常の還元率も1.2%と高めですが、じゃらん・ホットペッパー・ホットペッパービューティー、ポンパレモールなどのリクルートポイントに参加しているサービスでカード利用すると、最大で4.2%還元となります。

その他携帯や光熱費など定期的な支払いをリクルートカードにすることで、ポイントを効率よく貯めることが可能です。

通常のクレジットカードではポイント付与対象外のことが多い電子マネーのチャージでも、リクルートカードならチャージ分のポイントが付くので100円につき1.2ポイント貯められます。

※Mastercard・Visaでは楽天Edy・モバイルSuica・SMART ICOCAが対象、JCBではモバイルSuicaが対象

ただし月間30,000円までの利用が加算対象となっており、1ヶ月あたり360ポイントが上限となっているのでその点だけ注意してください。

リクルートポイントは1ポイント=1円としてリクルートの関連サービスで使用できますが、もっと生活に身近なところで使いたい方はPontaポイントへの移行がお得になります。

Pontaポイントへは1リクルートポイント=1Pontaポイントとして等価交換できて、ローソン・ローソンストア100・すき家・ピザハット・ケンタッキー・ゲオなどで使用可能です。

旅行保険は海外最高2,000万円、国内最高1,000万円、ショッピング保険は海外国内問わず最高200万円と保険内容も充実しています。

年会費は永年無料なので、リクルートサービスをよく利用する方や、ローソンやすき家・ケンタッキー・ココスなどを利用する方は持っておいて損のないカードだと言えます。

リクルートカードがおすすめの理由

永年無料なのに通常の還元率が高く、リクルート系のサービスを使うとさらにお得になるクレジットカードです。

リクルートカードのメリット・デメリット

- 高還元率1.2%でリクルートポイントをどんどん貯められる

- 電子マネーのチャージでもポイントがもらえる

- 貯めたポイントはPontaポイントへ交換することでより使いやすくなる

- ポイントの使いみちの選択肢が少ない

リクルートカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | リクルートポイント |

| ポイント還元率 | 1.2% |

| 交換可能ポイント | Pontaポイント、dポイント |

| 交換可能マイル | ANAマイル、JALマイル |

| 国際ブランド | Visa、Mastercard、JCB |

| ショッピング保険 | 国内・海外最高200万円 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | 最高1,000万円 |

| 電子マネー | Mastercard、Visa:楽天Edy、モバイルSuica、SMART ICOCA JCB:モバイルSuica |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 追加カード | 家族カード、ETCカード(年会費無料) |

- 新規入会特典:リクルートカード(JCB)の入会で、リクルート期間限定ポイント1,000円分をプレゼント※ポイント有効期限ポイント受取日の翌月末まで

- 初回利用特典:カード発行日の翌日から60日以内にリクルートカード(JCB)を初めて利用した場合に、リクルート期間限定ポイント3,000円分をプレゼント※ポイント有効期限ポイント受取日の翌月末まで

- 携帯電話料金決済特典:携帯電話料金をリクルートカード(JCB)の自動振替で支払った場合に、リクルート期間限定ポイント4,000円分をプレゼント※対象となるブランド・プラン:NTTドコモ、au、softbank、Y!モバイル、ahamo、povo、LINEMO

JCB カード Sはクレカ初心者におすすめ!優待店で還元率アップ

JCB カード Sは、18歳以上で安定した収入があれば誰でも作れる、年会費無料で初心者向けのクレジットカードです。

ポイントはOki Dokiポイントを貯められ、優待店での使用やOki Doki ランド経由でのネットショッピングの利用でポイント還元率がアップします。

MyJチェックに登録した上で海外のJCB海外加盟店でカードを利用すると、ポイントが2倍となります。

貯めたポイントは、1ポイント=3円としてカード利用金額の支払いに充てたり、楽天ポイント・dポイント・nanacoなどの他社ポイントへ移行することもできます。

JCB カード Sは1,000円につき1ポイントが付くため還元率は0.1%と低いですが、上記のように1ポイント=3円として使えたり、他社ポイントへの交換レートは1ポイント=3〜5円(キャンペーン時には6円のことも)となっています。

※月の支払額ごとにポイントが加算されるので、1回のお買い物で1,000円を超えていなくても問題ありません。

今JCBカードを選ぶなら、39歳までの入会で年会費が永年無料になる・常時ポイント還元率2倍・家族カードの追加無料などのメリットがあるJCB CARD Wの方がお得です。

JCB カード Sも使いやすいですが、39歳までの方ならJCB W カードの方がメリットが多いでしょう。

JCB カード Sがおすすめの理由

40歳を超えた人で、ゴールドカードや、JCBザ・クラスといったステータス性のあるカードがほしい人はJCB カード Sでクレヒスを良くしていくといいでしょう。

JCBのプロパーカードのため、各種保険が手厚くなっているのも良い点です。

JCB カード Sのメリット・デメリット

- 年会費永年無料

- 18歳以上で安定した収入があれば誰でも作れる初心者向けカード

- 年間100万円以上の利用でスターα PLUSにランクアップし翌年ポイント50%アップ

- 39歳以下であればポイントが常時2倍になるJCB CARD Wのほうがお得

JCB カード Sの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上で本人または配偶者に安定継続収入のある方 ※高校生除く |

| 発行までの日数 | 最短3営業日 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | Oki Dokiポイント |

| ポイント還元率 | 0.5〜10.00%※ |

| 交換可能ポイント | nanacoポイント、dポイント、Pontaポイント、ビックポイント、楽天ポイント、楽天Edy、ベルメゾンポイント、ANA SKY コイン他 |

| 交換可能マイル | ANAマイル、JALマイル、デルタ航空 スカイマイル |

| 国際ブランド | JCB |

| ショッピング保険 | 海外利用時補償金額最高100万円 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| 電子マネー | iD、nanaco、楽天Edy、WAON、交通系電子マネー |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、d払い |

| 追加カード | 家族カード、ETCカード |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

- Amazon.co.jp利用で最大15,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2023年12月5日(火)〜2024年3月31日(日)まで

© 2022 Apple Inc. All rights reserved. Apple、Appleのロゴマークは、米国および他の国々で登録されたApple Inc.の商標です。本書に記載されているその他のすべてのマークは、Apple Inc.が所有しているか、各社の商標の場合があります。

アメリカン・エキスプレス・グリーン・カードはハイステータスのクレカ

アメリカン・エキスプレス・グリーン・カードの最もスダンダードなカードが、グリーンの券面のアメックス・グリーンカードです。

ステータス性が高く見た目のデザイン性が高いアメックスカードであり、最近新しいデザインになって、よりスタイリッシュになりました。

アメックスカードは海外旅行に強いというイメージがある方もいるかもしれませんが、海外旅行のみでなく普段のお買い物においても保険が充実しており、安心して使える点でむしろ初心者向けのクレジットカードとも言えます。

アメックスグリーンカード使用での海外旅行に関するお得な点を以下にまとめました。

海外旅行保険だけでなくショッピング保険がかなり有用で、ネットショッピングでのトラブルに遭った場合にも安心です。

アメックスカードのポイントプログラムはメンバーシップ・リワードというもので、利用額100円ごとに1ポイント(0.3円分相当)が付きます。

さらに年間3,000円のメンバーシップ・リワード・プラスに入ると、ポイント還元率が0.5〜1.0%になったり、ポイントが無期限になったりなどお得な点がいくつかあります。

ポイントの使い道としては、JALマイルやANAマイルなど航空会社のマイルへの移行はもちろん、商品・クーポン・商品券との交換、支払いに充てるなどさまざまな使い道があります。

カードの一律の限度額は特になく、使っていく中で取引実績が積み上げられていくと限度額が大きくなっていくという特徴もあります。

使い始めの時に大きな金額を決済したい時には、事前に相談によって限度額を一時的に引き上げてもらえる場合もあります。

ハイステータスで見た目がかっこいいことに加えて、海外旅行やお買い物の際の補償が充実しているため、クレジットカード初心者の方も安心して使えるカードとなっています。

私自身アメックスカードを使用していてグリーンカードも持っていますが、サポートデスクの対応が非常に良く、疑問や困ったことがある時でも親身になって対応してくれるのも素敵なところです。

年会費がそれなりにかかる分、サポートが手厚いカードなので、普段使いや海外旅行で安心して使いたい方や保険のメリットを受けたい方にぴったりでしょう。

2022年9月28日、アメリカン・エキスプレス・カードから、アメリカン・エキスプレス・グリーン・カード(グリーン・カード)に名前が変更になりました。

これまでは年会費13,200円でしたが、名称変更とともに月会費1,100円となり、アメックスを気軽に体験できるようになりました。

アメックス・グリーンカードがおすすめの理由

他のカードと比較して年会費はかかりますが、その分、保険や特典が多く、利用額や頻度が多い人にはぴったりのカードとなります。

ポイントの使いみちも豊富で、貯めたポイントを無駄にせずに済むカードです。

アメックス・グリーンカードのメリット・デメリット

- ショッピング補償が充実しているので安心して使える

- 国内とホノルルの空港ラウンジ利用やプライオリティ・パスの登録が無料

- 海外旅行傷害保険が付帯、さらに旅行先でも24時間365日充実サポート

- 年会費が高いので、利用頻度が少ないとメリットを感じにくい

アメックス・グリーンカードの基本情報

| 年会費 | 月会費1,100円(税込) |

|---|---|

| 申し込み対象 | 20歳以上の安定した収入がある方※アルバイト・パートは含まれない |

| 発行までの日数 | 2週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | メンバーシップ・リワードプログラムのポイント |

| ポイント還元率 | 0.33〜0.5% |

| 交換可能ポイント | Vポイント、楽天ポイント |

| 交換可能マイル | ANAマイル、JALマイル、スカイマイル |

| 国際ブランド | AMEX |

| ショッピング保険 | 年間最高500万円まで |

| 海外旅行傷害保険 | 最高5,000万円まで |

| 国内旅行傷害保険 | 最高5,000万円まで |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、QUICPay |

| 追加カード | ETCカード(年会費無料、手数料税込935円) |

- 新規入会特典 合計25,000ボーナスポイント獲得可能

- グリーン・オファーズ™ カードご利用ボーナス→入会後8ヶ月以内に「グリーン・オファーズ™カードご利用ボーナス」対象加盟店でのカードご利用1,000円ごとに150ボーナスポイント(上限15,000ボーナスポイントまで)

- カードご利用ボーナス→ご入会後3ヶ月以内に合計20万円のカードご利用で10,000ボーナスポイント

※家族カードのみの方、すでにアメリカン・エキスプレス・カードをお持ちの方、過去に持っていて再入会される方は対象外

アメリカン・エキスプレス・グリーン・カードの申し込みはこちら

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは高級ホテル無料宿泊特典やホテルの上級会員の資格が得られる

Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カードは、国内・海外旅行が多い人は非常に注目すべきクレジットカードです。

2022年2月24日にスターウッド プリファード ゲスト アメリカン・エキスプレス・カード(SPGカード)の後継カードとして誕生しました。

もっとも特徴的な点としては、カード継続時にMarriott Bonvoyグループ参加のホテルに無料宿泊できる特典がもらえるということです。

年会費が49,500円(税込)と、他のカードに比べて高めですが、年に1回高級ホテルに無料で泊まれるので簡単に元を取れます。

ポイントは、Marriott Bonvoy参加ホテルでの利用で100円につき6ポイントついたり、お買い物や定期的な支払いなどの日々の利用でも貯められます。

ポイントの使い方としては、ポイントと合わせて足りない分を現金やクレジットカードで支払うことにより、少ないポイントでも無料宿泊特典と交換できたり、マイルへ移行できたりします。

年間400万円以上決済する方には宿泊で付与される会員資格であるプラチナエリートを得られるのもメリットです。

プラチナエリートの会員資格を持っていると、マリオット系列のホテルで朝食が2名分無料でついてくること、チェックアウト時間が16時まで延長できたり、ホテルの客室アップグレードなど様々な特典を受けられます。

国内・海外旅行が好きな人、年に1回お得に高級ホテルに泊まりたい人、マイルを貯めて旅行に行きたい人はぜひとも持っておきたいクレジットカードです。

マリオットカードがおすすめの理由

ホテルの部屋の無料アップグレードやレストランの割引等があるため、旅行好きの方が積極的に利用すれば年会費以上に得することになります。

毎年カードを更新すると無料宿泊ポイントが付与されるため、年会費は高いものの、それに見合った特典を受けることが可能となっています。

マリオットカードのメリット・デメリット

- 1年に1回無料宿泊特典がある旅行好きに人気のカード

- 持つだけで Marriott Bonvoy ゴールドエリート会員資格が得られる

- ポイントを主要提携航空会社のマイレージプログラムにマイルに移行することもできる

- 年会費が高いので、利用頻度が少ないとメリットを感じにくい

- 旅行に特化しているので目的が合っていないと恩恵を受けにくい

マリオットカードの基本情報

| 年会費 | 49,500円(税込) |

|---|---|

| 申し込み対象 | 20歳以上で継続した収入がある方※パート・アルバイト不可 |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 一律の限度額なし |

| 貯まるポイント | Marriott Bonvoyポイント |

| ポイント還元率 | 1.0〜2.5% |

| 交換可能ポイント | 無料宿泊特典、現金やクレジットカードと組み合わせた宿泊特典 |

| 交換可能マイル | 各航空会社のマイル |

| 国際ブランド | AMEX |

| ショッピング保険 | 年間最高500万円 |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、QUICPay |

| 追加カード | 家族カード、ETCカード |

- 入会後3ヶ月以内に、30万円以上のカード利用で30,000ボーナスポイントプレゼント

- 30万円以上のカード利用で通常ご利用ポイント9,000ポイント

→合計39,000ポイント獲得可能

Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カードの申し込みはこちら

Visa LINE Pay クレジットカードならLINEポイントが貯まって、利用のお知らせが便利

Visa LINE Pay クレジットカード、通称LINEクレカは、ポイント還元率の高さが特徴です。

2020年4月から1年間のキャンペーンを実施していて、その際は通常還元率が3.0%と他のカードではなかなかない高還元率だったのですが、そのキャンペーンは残念ながら2021年には終わってしまいました。

券面はナンバーレスでカード番号や氏名はすべて裏面に集約されているため、セキュリティ性が高くデザインもかっこいいです。

デザインはスタンダード4種類あり、好きなデザインを選べるほか、実際の券面が届かないカードレスタイプの発行も選べます。

海外旅行保険は最高2,000万円、ETCカードは初年度無料で年会費550円(ただし年1回以上の利用で翌年以降無料)、家族カードも永年無料と、他のクレジットカードと同程度の機能があります。

Visa LINE Pay クレジットカードがおすすめの理由

LINE Payを事前チャージなしで使え、1%の還元率、利用ごとにLINEに使用履歴が届くため安心できるカードです。

Visa LINE Pay クレジットカードのメリット・デメリット

- デザインがスッキリしている

- 利用明細がすぐにLINEで届くから不正利用や使い過ぎ防止に便利

- コンビニ・スーパー・ドラッグストアなどで使えるLINE Pay特典クーポンあり

- 還元率が通常より高くなる特約店がない

- 入会キャンペーンがない

Visa LINE Pay クレジットカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申し込み対象 | 18歳以上の方(高校生の方は除く) |

| 発行までの日数 | 1〜2週間程度 |

| 利用可能枠 | 最高10〜80万円 |

| 貯まるポイント | LINEポイント |

| ポイント還元率 | 1.0% |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| 国際ブランド | Visa |

| ショッピング保険 | 年間100万円まで |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| 電子マネー | ー |

| スマホ決済 | LINE Pay、Apple Pay、Google Pay、Visaタッチ決済 |

| 追加カード | 家族カード(永年無料)、ETCカード(年会費550円、初年度無料、年1回以上利用で翌年度無料) |

Visa LINE Pay クレジットカードの申し込みはこちら

クレカのおすすめを属性別に紹介!ライフスタイルに合わせよう

年齢別、女性向け、新社会人、学生向け、高セキュリティ性、即日発行可能といった属性別に、クレジットカードのおすすめを紹介します。

たくさんのクレジットカードがあって、どういった基準で選べばいいかわからない方は、以下の項目から自分に当てはまるものを読んで決めてみてください。

20代・30代が持っていて恥ずかしくないおすすめのクレジットカード

20代・30代向けのクレジットカードは、デザイン性が高く見た目が良くてポイント還元率も高いJCB CARD Wがおすすめです。

JCB CARD Wはカード券面がすっきりしたデザインで、色も派手ではないので普段使いでもスマートに支払いができるところが人気となっています。

30代になったら、ステータス性が感じられて特典や優待サービスが充実しているゴールドカードを選ぶと、日々の生活や旅行で多くのメリットを受けられるでしょう。

ANA To Me CARD PASMO JCB Series (ソラチカカード)でマイルを貯めて国内・海外旅行に使用したり、世界的にもステータス性が高く旅行関連のサービスが充実しているアメリカン・エキスプレス・グリーン・カードも良いです。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| JCB CARD W | 永年無料 | 1.0〜5.5% | 39歳以下が発行できて常に還元率2倍 |

| ソラチカカード | 初年度無料 翌年以降2,200円 | 0.5% | マイルが貯めやすく旅行でお得になる |

| アメリカン・エキスプレス・グリーン・カード | 月会費1,100円(税込) | 0.33〜0.5% | 券面が格好良く、ステータス性が高い |

女性向けの保険や特典が付いているクレジットカード

女性に嬉しい保険や特典が付いているのは、JCB CARD W plus L、楽天PINKカードの2つです。

より大人っぽい感じのカードがいいならJCB CARD W plus L、かわいさ重視ではっきりしたピンクが好きなら楽天PINKカードがおすすめとなります。

主婦の方は、日々スーパーでお買い物したり、生活必需品を揃えるためイトーヨーカドーやイオンなどの大型施設に行くこともあるでしょう。

イトーヨーカドーによく行くならセブンカード・プラス、イオン系列店舗によく行くならイオンカードセレクトを選ぶと、ポイント還元率がアップしたり決まった日にちに割引でお買い物できたりします。

ネットショッピングで生活雑貨を購入するなら、楽天カードを使用して楽天市場でお買い物するとポイント還元率がアップします。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| JCB CARD W plus L | 永年無料 | 1.0〜5.5%※ | 39歳以下の女性が発行できて還元率が高い |

| 楽天PINKカード | 永年無料 | 1.0% | 女性向け保険がついてて楽天市場でお得になる |

| セブンカード・プラス | 永年無料 | 0.5〜1.0% | イトーヨーカドーやセブン-イレブンで高還元率や割引になる |

| イオンカードセレクト | 永年無料 | 0.5〜1% | イオン系列のお店で高還元率や割引になる |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

新社会人はポイントが貯まりやすいクレカをチョイス

新社会人や若者向けのクレジットカードは、三井住友カード(NL)、JCB CARD W、dカードの3枚です。

前者2枚は若者向けカードで作りやすいのと、日常生活でポイントが貯まりやすい(コンビニやマクドナルドでポイント最大5倍など)のがこのカードがおすすめの理由となります。

新社会人になると、ひとり暮らしを始めて公共料金もクレジットカードで支払う方は多くいます。

その場合でも、ポイント常時2倍のJCB CARD Wならポイントがどんどん貯まります。

dカードは、さまざまなお店でポイントアップ優待が受けられるのが特徴で、メルカリ・マツモトキヨシ・スターバックスなど身近なお店でポイント還元率がアップします。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5〜7% | 対象のコンビニ・飲食店で高還元率になりポイントが貯まる※最大ポイント還元率については三井住友カード(NL)にある注釈を参照 |

| JCB CARD W | 永年無料 | 1.0〜5.5%※ | 常時還元率2倍で、公共料金の支払いも還元率が1.0%でお得 |

| dカード | 永年無料 | 1.0〜4.0% | dポイントが貯まりたくさんのお店でポイントアップ優待あり |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

学生なら学生生活に合わせたクレカがお得

学生のクレジットカードは三井住友カード(NL)、エポスカードの2枚です。

三井住友カード(NL)はセブン-イレブン、ローソン、マクドナルドなどの身近なお店でポイントが貯まる他、お得な入会キャンペーンがあります。

エポスカードは、国内約10,000店舗で割引や優待サービスが受けられたり、年4回のマルイのセールで10%割引になります。

カラオケ・飲食店・スパなどでポイントアップしたり割引になるので、アクティブにいろいろなところへ行く学生にぴったりだと言えます。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5〜7%※ | 学生なら対象の動画配信や音楽系サブスクサービスで最大10%のポイント還元※ ※最大ポイント還元率については三井住友カード(NL)にある注釈を参照 |

| エポスカード | 永年無料 | 0.5〜1.0% | カラオケや居酒屋、レストランなどでお会計金額の割引 |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

安全性を求めるならナンバーレスカードがおすすめ

カード番号の覗き見等で不正利用に遭う可能性を減らしたい、安心して使えるカードがいいという人は、カード券面に番号やセキュリティコードが書かれていないJCB CARD W、三井住友カード(NL)、セゾンカード デジタルがおすすめです。

カード番号はスマホアプリから確認するので、番号を覗き見されることがありません。

カードを使うとすぐにスマホに利用通知が来るので、使った覚えのない明細にすぐに気が付くことが可能です。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| JCB CARD W | 永年無料 | 1.0%〜5.5% | カードの表裏にカード番号が記載のない高還元率のカード |

| 三井住友カード(NL) | 永年無料 | 0.5〜7%※ | カードの券面に番号がなく、安心の銀行系クレジットカード |

| セゾンカード デジタル | 永年無料 | 0.5% | 万が一の不正利用も61日前までさかのぼって補償を受けられる |

すぐにカードが欲しい人には即日発行できるクレジットカード

急な旅行や、大きな買い物が必要になったときに即日発行できるクレジットカードは強い味方となります。

即日発行できるカードは郵送ではなく、店頭受取や自動契約機でカードを受け取れます。

ネットショッピングなどの利用が目的でカードの番号だけ緊急で必要なときに、アプリでカード番号を確認できるクレジットカードもあります。

エポスカード・セゾンカードは、ネットから申し込んで店頭受け取りを選択することで即日発行可能な点がおすすめです。

ルミネカードはネット申し込みでは即日発行できないので、店頭で直接申し込む必要があります。

ACマスターカードはネット申し込みで審査完了後に、自動契約機でカードを受け取れます。

三井住友カード(NL)は最短10秒で審査が完了※し、アプリでカード番号が確認できるので即日利用できます。

| カード | 年会費 | 還元率 | 特徴 |

|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5〜7%※ | 最短10秒発行、受付時間:24時間※ |

| エポスカード | 永年無料 | 0.5〜1.0% | エポスカードセンターで最短当日に受け取り可能 |

| JCB カード S | 永年無料 | 0.5〜5.0% | モバイル即時入会サービス(モバ即)で最短5分発行※ |

| JCBゴールドカード | 初年度無料 オンラインで申し込みの場合。翌年以降11,000円(税込) | 0.5〜5.0% | モバイル即時入会サービス(モバ即)で最短5分発行※ |

| ACマスターカード | 永年無料 | 0.25% ※自動キャッシュバック | 自動契約機(むじんくん)コーナーで、その場でカードを発行 |

| ルミネカード | 初年度無料 翌年以降1,048円 | 0.5% | ルミネカードカウンターで最短当日に受け取り可能 |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

※モバ即の入会条件(9:00AM~8:00PMでお申し込み。受付時間を過ぎた場合は翌日受付扱いとなります。顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

年会費無料のクレジットカードは初心者に向いている

年会費無料のクレジットカードは初心者におすすめです。

JCB CARD Wは年会費永年無料であること、ポイント還元率が圧倒的に高いことから、特におすすめとなります。

カードによっては初年度年会費無料でも、年1回使わなければ翌年以降年会費がかかってしまったり、作ったけどあまり使わなくて放置してたら年会費がかかってしまったケースもあります。

これから頻繁に使うかどうか、生活に馴染むかどうかがまだわからないことがよくあるためなるべく万能で高還元なカードが望ましいでしょう。

そういった事態を防ぐため、年会費永年無料&持っているだけでお得なカードであるJCB CARD Wがおすすめです。

クレジットカードのおすすめを系統別に紹介!目的に合わせればお得になる

クレジットカードにはそれぞれ特徴があり、系統別で大まかに分類できます。

そして系統と利用シーンが合えば、各クレジットカードの還元率は高くなる傾向があります。

クレジットカード利用できちんとお得になるよう、系統、特徴、対象の3つを以下の表にまとめました。

| 系統 | 特徴 | 対象 |

|---|---|---|

| 交通系クレジットカード | SuicaやPASMOなどへのチャージで還元率がアップ | 主に電車をよく乗る人 |

| ガソリン系クレジットカード | ガソリンスタンドで割引や会員価格になってガソリンが割安になる | 自動車によく乗る人 |

| 航空系クレジットカード | 航空券や航空会社系列のホテル利用で還元率がアップ | 旅行好きでマイルを貯めたい人 |

| インターネット通販系クレジットカード | ネットショッピングで還元率がアップ | Amazonや楽天をよく利用する人 |

| 家電量販店系クレジットカード | 対象の家電量販店で利用するとポイント付与や還元率がアップ | 家電やガジェット、ゲーム好きな人 |

| 電子マネー系クレジットカード | 電子マネーにチャージすると還元率がお得になる | キャッシュレス派の人 |

| 銀行系クレジットカード | 信頼性が高く、ATM手数料が無料になる | 現金の利用頻度が比較的多い人 |

| 携帯電話系クレジットカード | 通常還元率が高めで、お得になる優待が多数ある | ドコモやauのスマホを持つ人 |

| 信販系クレジットカード | 還元率が良く、付帯保険が充実している傾向にある | ステータス性のあるカードをほしい人 |

| 百貨店・ショッピングモール系クレジットカード | デパート、ショッピングモールなどで割引になる | 各デパートのある駅を利用する頻度が多い人 |

| 流通系クレジットカード | スーパーやコンビニなど食品や日用品を対象店舗で購入すると還元率がアップ | 節約好きな人、審査に不安な人 |

利用目的に合わせたクレジットカードを作る上で、最も高い還元率や多くの特典を受けられるよう比較し、系統別におすすめのカードを選びました。

あなたのライフスタイルに合わせたクレジットカードを探してみてください。

交通系クレジットカードは電車移動やSuica利用が多い人向け

日常生活の中でSuicaやPASMOをよく使う方は、交通系クレジットカードから選ぶとメリットが多いです。

例えば、通常のクレジットカードではSuicaへのチャージでポイントは貯まりませんが、交通系クレジットカードであればチャージ分のポイントも加算対象となります。

交通系クレジットカードでおすすめは、クレジットカード一体型のビックカメラSuicaカードで、1.5%も還元されます。

シニア向けのクレジットカード大人の休日倶楽部ジパングカードは旅行特典が豊富で、最大30%割引で国内旅行を楽しめます。

| カード | 年会費 | 交通系電子マネーチャージの還元率 |

|---|---|---|

| ソラチカカード | 初年度無料 翌年以降2,200円 | 0.5% |

| ビックカメラ Suica カード | 初年度無料 翌年以降524円 | 1.5% |

| TOKYU CARD ClubQ JMB PASMO | 初年度無料 翌年以降1,100円 | 1.0% |

| JRE CARD | 初年度無料 翌年以降524円 | 1.5% |

| イオンSuicaカード | 永年無料 | 0.25% |

| 大人の休日倶楽部ジパングカード | 4,364円 | 1.5% |

| JR東海エクスプレス・カード | 1,100円 | ー |

| 「ビュー・スイカ」カード | 524円 | 1.5% |

| ビューゴールドプラスカード | 11,000円 | 1.5% |

| J-WESTカード「エクスプレス」 | 1,100円 | 0.5% |

ガソリン系クレジットカードは自動車の利用が多い人向けのガソリンが割引になる

ガソリン系のクレジットカードなら、ENEOS、昭和シェル、コスモ石油、キグナスなどで割引やポイントアップが受けられる上記のカードが選択肢となります。

迷ったら、ガソリンスタンド数がもっとも多いENEOSのカードを選べばより幅広い店舗でお得になります。

特にENEOSカード Sは年1回利用で年会費が無料となるので、ガソリン専用クレジットカードとして使用するのがおすすめです。

| カード | 年会費 | ガソリンの還元率 |

|---|---|---|

| ENEOSカード S | 初年度無料 翌年以降1,375円、ただし年1回利用で年会費無料 |

|

| ENEOSカード C | 初年度無料 翌年以降1,375円 | 毎月150Lまでガソリン・軽油が最大7円/L引き |

| シェル-Pontaカード | 初年度無料 翌年以降1,375円 | ガソリン・軽油が2ポイント/L引き |

| シェル スターレックスカード | 初年度無料 翌年以降1,375円、ただし年24万円以上利用で翌年度年会費無料 | 利用金額に応じて還元ランクが決定、最高でハイオク13円/L、レギュラー・経由で8円/L |

| キグナスジャックスカード | 無料 |

|

| apollostation card | 無料 |

|

| コスモ・ザ・カード・オーパス | 無料 | コスモSSにて会員価格で給油 |

航空系クレジットカードは旅行や出張が多い人が効率よくマイルを貯められる

航空系クレジットカードを検討するときは、ANAマイルかJALマイルのどちらを貯めたいか決めましょう。

ANAもJALカードも年会費は比較的安く持つことができますが、マイルの還元率を良くする(1%にする)には別途年会費がかかります。

なかでも、合計5,500円でマイル還元率が1%になるJALカード 普通カードがおすすめです。

また航空系クレジットカードの場合、飛行機に乗って貯める方法はもちろん、日常生活で買い物をして貯めたポイントをマイルに変換することも可能となっています。

ANAかJALか、まだどちらのマイルを貯めたいかわからない方は、JALとANAを含む40社以上のマイルに移行できるマリオットカードを選ぶのも一つの方法です。

| カード | 年会費 | 基本還元率 | マイルへの移行率 | マイル還元率 | マイル還元率を1%にするときにかかる年会費の合計 |

|---|---|---|---|---|---|

| ソラチカカード(ANA) | 初年度無料 翌年以降2,200円 | 0.5% | 通常コース:1ポイント→5マイル 5,500円(税込)/年で1ポイント→10マイルにアップ | 0.5〜1.0% | 2,200+5,500=7,700円 |

| ANA VISA Suicaカード | 初年度無料 翌年以降2,200円 | 0.5% | 通常コース:1ポイント→1マイル 2倍コース:1ポイント→2マイル 2倍コースは年会費6,600円(税込) | 0.5〜1.0% | 2,200+6,600=8,800円 |

| ANA ワイドゴールドカード | 15,400円(税込) | 0.5% | 1ポイント→2マイル | 1.0% | 15,400円 |

| ANAアメリカン・エキスプレス・カード | 7,700円(税込) | 1.0% | 1ポイント→1マイル 年会費6,600円(税込) | 1.0% | 7,700+6,600=14,300円 |

| JALカード 普通カード | 初年度無料 翌年以降2,200円 | 0.5% | 200円につき1マイル 年会費3,300円(税込)で200円につき2マイル | 0.5〜1.0% | 2,200+3,300=5,500円 |

| JAL カード CLUB-A ゴールドカード | 17,600円(税込) | 1.0% | 100円につき1マイル | 1.0% | 17,600円 |

インターネット通販系クレジットカードならネットショッピングで還元率が多くなる

Amazon、楽天市場、Yahoo! JAPANでポイント還元率がアップするクレジットカードをピックアップしました。

特に楽天カードは、クレジットカードのランクがアップするほどポイント還元率も上がるので、ヘビーユーザーの方なら楽天プレミアムカードを選ぶのがおすすめです。

| カード | 年会費 | 通常還元率 | ネットショッピングの還元率 |

|---|---|---|---|

| Amazon Prime Mastercard | 永年無料 ただし、Amazon Primeの会員であることが入会条件 | 1.0〜1.5% | Amazonでのお買い物で2.0% |

| 楽天カード | 永年無料 | 1.0% | 楽天市場でのお買い物で3.0% |

| 楽天ゴールドカード | 2,200円(税込) | 1.0% | 楽天市場でのお買い物で3.0% |

| 楽天プレミアムカード | 11,000円(税込) | 1.0% | 楽天市場でのお買い物で3.0% |

| PayPayカード | 永年無料 | 1.0% | Yahoo!ショッピングで3.0%、さらに5のつく日は4.0% |

家電量販店系クレジットカードはガジェット好きな人向け、1枚持っておくと還元率がお得になる

ヤマダ電機、ビックカメラ、ヨドバシカメラの他に、コジマやエディオンでお得に使えるクレジットカードの一覧です。

上記のようなポイントカード一体型のクレジットカードで還元率がアップするため、家電量販店で家電を購入する場合には持っておくのが良いでしょう。

特にビックカメラSuicaカードはチャージしたSuicaの還元率が1.5%になるので、ビックカメラ、コジマ、ソフマップでのお買い物が11.5%になり、大変お得なカードとなっており、おすすめです。

| カード | 年会費 | 通常還元率 | 各家電量販店での還元率 |

|---|---|---|---|

| ヤマダ LABI カード | 初年度無料 翌年以降550円、ただし年1回利用で年会費無料 | 0.5% | ヤマダ電機でのお買い物で10.0% |

| ビックカメラ Suica カード | 初年度無料 翌年以降524円、ただし年1回利用で年会費無料 | 0.5% | ビックカメラ、コジマ、ソフマップでのお買い物で10.0%(チャージしたSuicaで支払うと最大11.5%) |

| コジマ×ビックカメラカード | 永年無料 | 0.5% | コジマでのお買い物で10.0% |

| ゴールドポイントカード・プラス | 永年無料 | 1.0% | ヨドバシグループでのお買い物で11.0% |

| エディオンカード | 1,078円 ただしエディオンにて年15万円以上利用で翌年度年会費無料 | 1.0% | エディオンで指定商品のお買い物につき5.0% |

電子マネー系クレジットカードはキャッシュレス派の人がさらに便利にお得になる

キャッシュレス支払いの手段として普及が進んでいる電子マネーも、相性の良いクレジットカードとあわせて使うことでチャージ分がポイント還元されます。

Suicaなら「ビュー・スイカ」カードやJREカード、iDならdカードといったように、普段よく使う電子マネーから遡ってクレジットカードを選んでみてください。

今は首都圏だけでなく、全国でSuicaが利用できるため、オートチャージで1.5%の還元率になるカードはおすすめです。

| カード | 年会費 | 電子マネーの還元率 |

|---|---|---|

| ビックカメラ Suica カード | 初年度無料 翌年以降524円、ただし年1回利用で年会費無料 | Suicaのオートチャージで1.5% |

| 「ビュー・スイカ」カード(Suica) | 524円 | Suicaのオートチャージで1.5% |

| JRE CARD(Suica) | 初年度無料 翌年以降524円 | Suicaのオートチャージで1.5% |

| セブンカード・プラス(nanaco) | 永年無料 | nanacoのチャージで0.5% (セブン&アイ各店で買い物をすると最大1.5%) |

| 楽天カード(楽天Edy) | 永年無料 | チャージで0.5%、利用で0.5%、合計1% |

| dカード(iD) | 永年無料 | iD払いで1% |

銀行系クレジットカードは信頼度が高く、ATM手数料が安くなる

発行元の信頼性が高く、安心して使えるのが銀行系クレジットカードの良い点です。

時間外のATM手数料が無料になるのも大きなメリットとなります。

還元率はあまり高くないものの、自分の使っている銀行のクレジットカードを作っておけば毎回手数料がかさむことがなくなり、節約に繋がります。

特に三井住友カード(NL)はコンビニATMの時間外手数料・利用手数料が月1回までなら無料になるので、緊急時にも安心です。

| カード | 年会費 | ATM手数料 |

|---|---|---|

| 三井住友カード(NL) | 永年無料 |

|

| 三菱UFJカード | 初年度無料 翌年以降1,375円、ただし年1回の利用で翌年度年会費無料 | – |

| VIASOカード | 永年無料 | – |

| ミライノカード | 初年度無料 翌年以降990円、ただし年10万円以上利用で翌年度年会費無料 | ランクによって月1回〜20回までATM利用手数料や振込手数料が0円 |

| みずほマイレージクラブカード/THE POINT | 永年無料 | ステージによって月1回〜3回までATM利用手数料や振込手数料が0円 |

携帯電話系クレジットカードを自分のスマホに合わせて持つとポイントが多くなる

携帯電話系クレジットカードは年会費が無料でも基本還元率が1.0%と、とてもコスパが良いカードが揃っているのでおすすめとなります。

ドコモユーザーやauユーザーでなければdカードやau PAY カードは作れないと思う人もいるのですが、キャリアユーザーでなくてもカードを持つことはでき、ポイントアップの優待も受けることが可能です。

ゴールドカードになると、自分の使っているキャリアに合ったカードを持っていれば携帯料金の支払い等でもポイントが付くため、より多くのメリットがあります。

| カード | 年会費 | 基本還元率 | 携帯電話の還元率 |

|---|---|---|---|

| dカード | 永年無料 | 1.0% | 1.0% |

| dカード GOLD | 11,000円 | 1.0% | ドコモのケータイ、ドコモ光の利用料金は10%還元 |

| au PAY カード | 無料 auのサービス利用がなく、かつ年1回の利用もない場合は年会費1,375円 | 1.0% | 1.0% |

| au PAY ゴールドカード | 11,000円 | 1.0% | au携帯電話の利用料金はPontaポイント最大11%還元 |

| 楽天カード | 永年無料 | 1.0% | 1.0% |

| PayPayカード | 永年無料 | 1.0% | 1.0% |

| Visa LINE Payクレジットカード | 永年無料 | 1.0% | 1.0% |

信販系クレジットカードは高還元率で利用額が多いとお得になりやすい

信販系とは、信販会社が発行しているクレジットカードのことで、信販とは信用販売の略です。

信用販売(クレジット)業務をする会社のことを指し、クレジットカード発行の他にもローンを取り扱っていることも多くなっています。

還元率はもちろんのこと、特典内容が良いことが特徴となります。

信販系クレジットカードの充実度について付帯保険を基準に比較したところ、JCB カード Sが年会費無料で付帯保険の金額が多く、おすすめです。

| カード | 年会費 | 付帯保険 |

|---|---|---|

| JCB カード S | 永年無料 | 海外:最高2,000万円 |

| セゾンカードインターナショナル | 永年無料 | なし |

| アメリカン・エキスプレス・グリーン・カード | 月会費1,100円(税込) | 海外:最高5,000万円 国内:最高5,000万円 |

| ダイナースクラブカード | 24,200円 | 海外:最高1億円 国内:最高1億円 |

| Orico Card THE POINT | 永年無料 | なし |

| ライフカード | 永年無料 | なし ※ただし別途、旅行傷害保険付きカードの券種あり |

| ジャックスカード | 1,375円 | 海外:最高2,000万円 国内:最高1,000万円 |

百貨店・ショッピングモール系クレジットカードはおしゃれな人におすすめ

百貨店やショッピングモールに行く機会が多い人は、百貨店・ショッピングモール系クレジットカードを選びましょう。

タカシマヤカードは髙島屋での利用で8%還元、キャンペーン中は10%になります。

エムアイカードは三越伊勢丹で最大10%還元、1品3,000円以上の商品の購入で初年度から5%還元となり、利用額に応じて上がっていきます。

| カード | 年会費 | 基本還元率 | 対象施設での還元率 |

|---|---|---|---|

| 三井ショッピングパークカード《セゾン》 | 永年無料 | 0.5% | 三井ショッピングパークポイント対象施設で2.0% |

| クラブ・オン カード《セゾン》 | 永年無料 | 0.5% | 西武やそごうで最大7.5% |

| TOKYU CARD ClubQ JMB(東急百貨店) | 初年度無料 翌年以降1,100円 | 0.5% | 東急グループ・提携企業で最大10.0% |

| ルミネカード | 初年度無料 翌年以降1,048円 | 0.5% | ルミネ系列店で5%OFF |

| エポスカード(マルイ) | 永年無料 | 0.5% | 提携店で2.5%、その他全国10,000店舗にて割引 |

| PARCOカード | 永年無料 | 0.5% | 全国のPARCOでランクに応じて最大約7%の還元 |

| OPクレジット(小田急百貨店) | 初年度無料 翌年以降550円、ただし年1回の利用で翌年度年会費無料 | 0.5% | 小田急ポイントサービス加盟店で最大10% |

| タカシマヤカード | 初年度無料 翌年以降2,200円 | 0.5% | 高島屋で8% |

| 大丸松坂屋カード | 2,200円 | 0.5% | 大丸・松坂屋で5% |

| エムアイカード プラス(三越伊勢丹グループ) | 初年度無料 翌年以降2,200円 | 0.5% | 三越伊勢丹グループ百貨店でランクに応じて最大10% |

流通系クレジットカードを自分の日常生活に合わせて持っておくと常に割引でお得

流通系クレジットカードとは、大型ショッピング施設など流通系会社が発行しているクレジットカードのことです。

日常生活で利用する機会の多いスーパーやコンビニでのお買い物も割引されるのでお得になります。

還元率はどのカードも0.5%ですが、エポスカードはお会計から1,000円OFFといった割引対象の店舗が多いことから、特におすすめです。

比較的審査が通りやすいクレジットカードでもあるので、初めてクレジットカードを作るならこの中から選んでも良いでしょう。

カード | 年会費 | 通常還元率 | 対象店舗での還元率 |

|---|---|---|---|

| セブンカード・プラス | 永年無料 | 0.5% | セブン&アイグループで1%、毎月8のつく日はイトーヨーカドーでほとんど全品5%OFF |

| イオンカードセレクト | 永年無料 | 0.5% | イオングループ対象店舗で1%、毎月20・30日のお客さま感謝デーで5%OFF |

| エポスカード | 永年無料 | 0.5% | 提携店で2.5%、その他全国10,000店舗にて割引 |

| セゾンカードインターナショナル | 永年無料 | 0.5% | セゾンポイントモールで最大15.0% |

| MUJI Card | 永年無料 | 0.5% | 無印良品で1.5% |

初心者が自分に合うクレジットカードを選ぶ時は年会費と還元率を比較しよう

初心者が自分に合ったクレジットカードを選ぶときは年会費とポイント還元率を比較します。

年会費が無料なら持っていて損することはなく、とりあえずポイントを貯めておけば後から使い道を考えても遅くはないからです。

最もお得になるクレジットカードの選び方を、大事な順に解説しています。

年会費が永年無料のクレジットカードを選ぶと良い

クレジットカードの年会費については、大きく分けて3パターンあり、永年無料、条件付き無料、有料になるものがあります。

| 年会費の支払いパターン | 特徴 |

|---|---|

| 永年無料 | クレジットカードを作成・更新しても一切年会費が発生しないので安心 |

| 条件付き無料 | 条件をクリアすることで無料になるカード、以下は例

|

| 有料 | 年会費が発生するクレジットカード、特典が充実していることが多い |

クレジットカードを初めて作る方は、永年無料のカードを選ぶのがおすすめです。

最初はどれくらい使用するかもわからないし、年1回のカード利用で無料になるとしても、カードを使い忘れていたら損をしてしまいます。

年会費がずっと無料なら、持っていて使わなくても費用がかかることはありません。

まずは永年無料のクレジットカードをメインで持っておいて、カードの使用頻度や目的に合わせて2枚目以降を検討する、という流れが良いです。

ポイント還元率が高いクレジットカードを選ぶ

あなたの生活圏でポイント還元率が高くなるクレジットカードを選ぶとお得になります。

クレジットカードの平均的なポイント還元率は0.5%ですが、今回紹介したクレジットカードの一部は通常の還元率が1.0%以上と高いです。

| クレジットカード名 | 基本還元率 | 還元率アップの場合 ※優待店利用など |

|---|---|---|

| JCB CARD W | 1.0%(1,000円につき2ポイント=10円相当) | JCBオリジナルパートナーズでの使用でポイント4〜11倍、Oki Doki ランド経由でポイント最大20倍 |

| 三井住友カード(NL) | 0.5%(200円税込につき1ポイント) | 対象のコンビニやマクドナルドなどで最大7%ポイント還元※最大ポイント還元率については三井住友カード(NL)にある注釈を参照 |

| セブンカード・プラス | 0.5%(200円につき1ポイント) | 対象店舗でポイント2倍(セブン-イレブンやイトーヨーカドー)、nanacoのオートチャージ設定+決済でポイント2倍 |

| イオンカードセレクト | 0.5%(200円につき1ポイント) | イオングループ対象店舗でポイント2倍、特典日の買い物で最大ポイント5倍、WAONのオートチャージで+0.5% |

| エポスカード | 0.5%(200円につき1ポイント) | 国内約10,000店舗でポイントアップ、マルイの年4回のセールで10%オフ |

| ソラチカカード | 0.5%(1,000円につき5円相当の1ポイント) | 東京メトロで定期券購入、メトロポイントPlus加盟店での電子マネー利用 |

| 楽天カード | 1.0%(100円につき1ポイント) | 楽天市場での買い物で3.0%、加盟店利用で+0.5%、楽天グループのサービス使用で最大15倍、キャンペーン併用で最大43倍 |

| リクルートカード | 1.2%(100円につき1.2ポイント) | リクルート系サービス利用で最大4.2%。電子マネーのチャージでもポイント付与 |

| JCB カード S | 0.5%(1,000円につき1ポイント=5円相当) | JCBオリジナルシリーズパートナー店舗での利用。Oki Doki ランド経由でポイント最大20倍。JCBトラベルでの旅行予約でポイント最大5倍 |

| アメリカン・エキスプレス・グリーン・カード | 0.3%(100円につき1ポイント=0.3円相当) | メンバーシップ・リワード・プラスに入ると0.5〜1.0%にアップ |

| マリオットカード | 1.0%(100円で3ポイント=1マイル) | 6万ポイント単位でマイルへ交換すると5,000マイル相当のボーナスポイントが付いて1.25%にアップ |

通常還元率が高ければどこで使ってもポイントが貯めやすいのがメリットです。

基本の還元率が高いに越したことはありませんが、あなたの普段の生活圏内でポイントアップ対象の店舗やシーンを考慮してカードを選びましょう。

例えば、楽天カードは通常1.0%の還元率ですが、楽天市場であまりお買い物しない方や他の楽天グループサービスを使用しない方は、ポイントアップが難しいです。

一方で通常還元率は0.5%と平均のイオンカードセレクトでも、イオングループでよくお買い物する人はポイントが2倍になり、さらにキャンペーン日を選んでお買い物すれば高い還元率を維持できます。

クレジットカードによってお得になる場所が異なることから、2枚以上組み合わせて持つことで常に高還元率を維持できるように選んでみてください。

入会特典やキャンペーンが多いクレジットカードを選ぶ

入会特典・キャンペーンの内容がお得さも、クレジットカード選びの1つの目安になります。

入会特典はカードにより、お買い物に使えるポイントがもらえたり、使った分に対する何%かのキャッシュバックがあったり、入会後数ヶ月間ポイント還元率がアップするなどさまざまなパターンがあります。

- 新規入会特典で2,000ポイント、カード利用特典で5,000ポイント

- Amazonの利用分から20%をキャッシュバック(上限10,000円まで)

- 新規入会&利用とMyJCBアプリログインで3,000円キャッシュバック

利用金額の何%還元という特典もありますが、カードによっては1回以上の利用でキャッシュバックといったほぼ確実に受け取れるものもあります。

年会費が永年無料にもかかわらず、キャンペーンが充実しているカードはとてもおすすめなので、各カードの入会特典・キャンペーン情報は必ずチェックしてください。

付帯保険(旅行保険・ショッピング保険)のあるカードが良い

多くのクレジットカードには、保険が付帯しています。

クレジットカードの種類によって付帯している保険や、どのような時に保険の効力が発揮されるかは異なってきますが、まずはあなたにとって付帯保険が必要かどうかを考えてみましょう。

| 主な付帯保険 | 補償内容の例 |

|---|---|

| 旅行保険(海外・国内) | 傷害死亡・後遺障害、傷害治療費用、疾病治療費用、賠償責任、携行品損害、救援者費用など |

| ショッピング保険 | 購入日および購入日の翌日からxxx日間に生じた損害について、自己負担額を引いた金額の補償 |

海外旅行に行く場合はトラブルに見舞われる可能性が国内よりも高く、現地でのケガなどの治療費は高額になる傾向があります。

そんな時のために海外旅行保険が付帯しているクレジットカードを持っていれば、安心して旅行できます。

旅行保険は自動付帯と利用付帯で保険が効く条件が変わってきます。

自動付帯ならそのクレジットカードを持っているだけで保険の対象になりますが、利用付帯は文字通り、旅行費用を支払うためにクレジットカードを使わないと保険の対象になりません。

旅行保険が付いていた方が良いという方は、自動付帯か利用付帯かまでしっかり確認しておきましょう。

一部のクレジットカードにはショッピング保険がついてきます。

カードを使用して買った商品の盗難や紛失に遭った時に補償してもらえる大変便利な保険です。

年会費が無料のクレジットカードでも、旅行保険やショッピング保険が付帯しているカードは多くあるので、カードを選ぶ際には注目しましょう。

ポイントの使い道や利用シーンを考える

クレジットカードで決済すると、利用額に応じてカードのポイントが貯まります。

普段のお買い物の支払額に充てたり、商品券と交換できたり、旅行に利用するためにマイルに交換したりと、あなたが希望する使い方ができます。

ポイントの利用目的に合わせたクレジットカードを選ぶことで、より効率的にポイントを貯めることができます。

- カード支払額のキャッシュバックに充てる

- 店舗やネットショッピングでの支払いに充てる

- マイルと交換する

- アイテムと交換する

- ギフトカード・商品券と交換する

- 電子マネーへチャージする

- 他社ポイントへ変換する

- ポイント投資に使う

クレジットカードは特定の提携店舗で利用することでカードのポイントは別にポイントが貯まることがあります。

これまでは各店が独自のポイントカードを発行していましたが、最近では共通ポイントといい、複数の店舗や加盟店で使用できるポイントが発行されています。

共通ポイントには、楽天ポイント、Vポイント、Pontaポイント、dポイントなどがあり、これらのお店では例えクレジットカードで決済しなくても、提示するだけで共通ポイントが貯まる仕組みになっています。

| 4大共通ポイント | 加盟店数 | 加盟店の例 | クレジットカード |

|---|---|---|---|

| 楽天ポイント | 500万店舗 | マクドナルト、幸楽苑、ガスト、バーミヤン、ジョナサン、夢庵、藍屋、すき家、はま寿司、ココス、ビッグボーイ、モリバコーヒー、ミスタードーナツ、くら寿司、吉野家、CoCo壱番屋、ロイヤルホスト | 楽天カード、楽天ゴールドカード、楽天プレミアムカード、楽天PINKカード |

| Vポイント | 約15万店舗 | ファミリーマート、ENEOS、ガスト、バーミヤン、ジョナサン、吉野家、オートバックス、ロッテリア、牛角、カメラのキタムラ、食べログ、蔦屋、ハックドラッグ、牛角 | ファミマTカード、Tカードプラス、Tカード Prime、Tカード プラス PREMIUM |

| Pontaポイント | 26万店舗 | ローソン、じゃらん、au、HOT PEPPER、KFC、GEO、高島屋、成城石井、ライフ、JAL、AOKI、出光、シェル、三洋堂書店、ジュンク堂書店、ビックカメラ | Ponta Premium Plus、シェル-Pontaクレジットカード、ローソンPontaカードVisa |

| dポイント | 9万店舗 | マツモトキヨシ、ローソン、ファミリーマート、マクドナルト、ノジマ、東急ハンズ、ライフ、EDION、すき家、イトーヨーカドー、西武そごう、ツルハドラッグ、無印良品、メルカリ | dカード、dカード GOLD |

共通ポイントを貯められるクレジットカードを使うと、ポイントの2重取りができるため、非常に効率よくポイントを貯められるのでおすすめです。

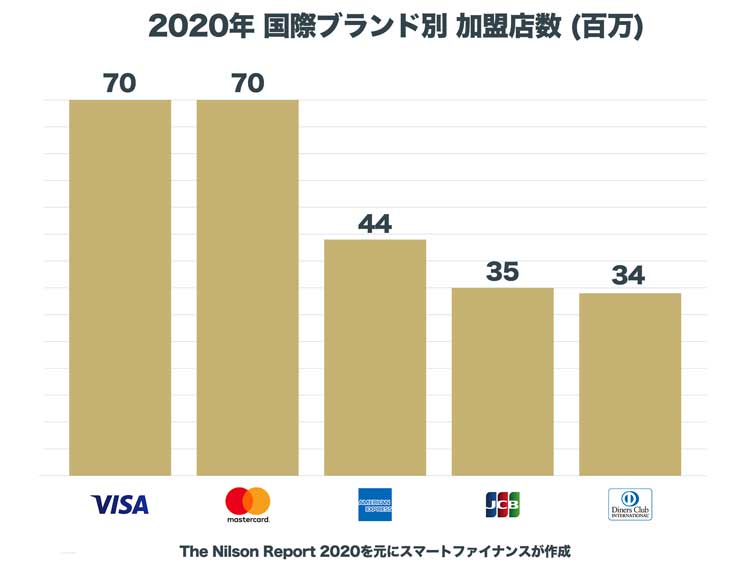

初めてのクレジットカードはVisaかMastercardを選ぶ

クレジットカードの国際ブランドにはVisa、Mastercard、JCB、American Express、Diners Clubの主に5種類があります。

VisaとMastercardが海外を含めシェア率がもっとも高く、日本初のJCBは国内利用でのポイント還元率が高い傾向にあります。

American ExpressとDiners Clubはステータス性が高いブランドで、優待サービスや保険が充実しています。

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

クレジットカードを初めて作る人、使える範囲ができるだけ広い方が良い人、海外旅行に行く予定がある人は、VisaかMastercardを選んでください。

VisaとMastercardは国内・海外を含めシェア率はほぼ同数となります。

すでにVisa持っているなら今回作るものはMastercardにする、といったように今持っていないものを選んでも良いでしょう。

国内での使用で言えば、会員制スーパーマーケットのコストコではMastercardしか使えないので、コストコで使う予定があるならMastercardを選んだ方が良いです。

| 国際ブランドの種類 | 特徴 | 対象 |

|---|---|---|

| Visa | 海外を含めて加盟店舗が多く使いやすい | 国内・海外の両方で使用する人、初めてクレジットカードを作る人 |

| Mastercard | 海外を含めて加盟店舗が多く使いやすい、コストコでの買い物に使える | 国内・海外の両方で使用する人、初めてクレジットカードを作る人。コストコで買い物したい人 |

| JCB | 国内での加盟店舗が多い、ポイント還元率が高め | 国内メインで使用する人、初めてクレジットカードを作る人。ポイントをたくさん貯めたい人 |

| American Express | 旅行保険など優待サービスが充実、ステータス性が高い | 海外旅行に強いカードを持ちたい人、知名度・ステータス性の高いカードを持ちたい人 |

| Diners Club | レストラン特典など優待サービスが充実、ステータス性が高い | ステータス性の高いカードを持ちたい人 |

メインカードにシェア率の高いVisaかMastercardを選び、2枚目以降はまだ持っていない国際ブランドのカードを作ると、使える幅が広がってより便利になります。

スマホに取り込めるカードを選ぶと決済が楽になる

スマートフォンに取り込めるクレジットカードを選ぶと、決済が一気に楽になるのでおすすめです。

スマホにクレジットカードを登録しておくと、支払い時にクレジットカードを財布から取り出す手間が省けて、他人にカード券面を見られて不正利用される危険性もなくなります。

クレジットカードを持ち歩く必要もなくなるため、スマホ1つで移動したい時や持ち物を減らしたい時はぜひこの使い方をしてみてください。

現在では多くのクレジットカードがApple PayやGoogle Payに対応していますので、カードを選ぶときにチェックしてみてください。

スマホ決済する場合はQUICPay、Apple Pay、Google Payのいずれかを伝えれば使うことができます。

初めてクレジットカードを作るならネット申し込みが簡単!作り方と発行に必要なもの

クレジットカードの作り方を発行から受け取りまで具体的な流れを解説します。

申し込んでからクレジットカードが手元に届くまで、スムーズに行けば1〜2週間程度であることが多いです。

- STEP1クレジットカードを申し込む

クレジットカードを選んだら、そのクレジットカードの申し込みページを開き、必要事項を入力します。

作り方にはオンライン・インターネット申し込み、店頭での申し込み、郵送での申し込みがあります。

この中で、一番手間がかからずパソコンやスマホから24時間いつでも申し込みできて特典が付くなどメリットが多いのが、オンライン・インターネット申し込みです。

- STEP2本人確認書類を提出する

カード発行に必要な本人確認書類を提出します。

コピーして郵送する必要なこともありますが、現在ではインターネットで申し込む場合はスマホで本人確認書類を撮影し、アップロードすることで本人確認が可能なケースが多くあります。

- STEP3審査の後、クレジットカードが発行される

カードの申し込みが完了したら、審査結果を待ちます。

メールで届くのを待つか、申し込み番号を控えておいてカード会社の審査状況確認ページで確認する方法があります

最短5〜10分で審査が完了するカードから、数日かかるカードまで色々ありますが、概ね数日以内に完了します。

審査が無事通れば、クレジットカードが発行されます。

- STEP4自宅でカードを受け取る

クレジットカードはおよそ一週間以内に、自宅に本人限定受取郵便で届きます。

2020年4月1日から写真付きの身分証明書が必須になり、カード受け取り時に提示する必要があります。

カード発行に必要なものは本人確認書類と支払い口座の2点

クレジットカードの申し込みに用意しておくものについて、紹介していきます。

申し込みに必要なものは、主に2種類です。

さらに細かく言えば、受け取り住所や連絡のつく電話番号も必要となります。

本人確認書類は顔写真付きの身分証を用意する

本人確認書類は、基本的に顔写真付きの身分証を用意するようにしましょう。

運転免許証、パスポート、在留カード、個人番号カード(マイナンバーカード)、住民基本台帳カードなどがあります。

顔写真付きの身分証がない場合には、健康保険証や住民票の写し(発行から6ヶ月以内)とあわせて、現住所が確認できる書類の提出を求められます。

現住所がわかる書類の例として、印鑑登録証明書、国民年金手帳、電気・ガス・水道などの公共料金の領収書、国税や地方税の納税証明書があります。

ただしオンラインで口座設定する場合は本人確認書類や関連する書類の提出が不要となることがあり、カード発行までがスムーズです。

自分名義の支払い口座を用意する

クレジットカード申し込みの際には口座情報の入力が必要になるので、自分名義の銀行口座を用意しておきましょう。

口座情報が分かるよう、キャッシュカードや通帳を手元に置いておくと良いです。

クレジットカード会社によってはカードの支払い口座に設定できる金融機関が限られていることもあります。

ネット銀行は制限があることが多く、オンラインでは口座設定できず郵送のみでの設定が必要だったり指定できない可能性があるので、カード申し込みの際に合わせて確認しましょう。

※ネット銀行の例:楽天銀行、住信SBIネット銀行、イオン銀行、ソニー銀行、PayPay銀行、GMOあおぞらネット銀行、auじぶん銀行など

よくある質問

クレジットカードを作る際に気になることを最後にまとめました。

初めてクレジットカードを作る方は、作る前にこのような疑問を解消しておくと納得いくクレジットカード選びができます。

タッチ決済を使うとサインレスで数秒で支払いが完了する

タッチ決済とは、クレジットカードを機械にかざすだけで支払いができる機能となります。

従来のようにカードを機械に差し込むこと無く、サインも不要となりわずか数秒で決済が完了するのでとても便利です。

- 店員にタッチ決済と伝える

- 機械が光ったらカードをかざす

- ピッと音が鳴ったら支払い完了

Visaのタッチ決済、Mastercard®タッチ決済などのブランドごとの名前がありますが、どちらもタッチ決済で、クレジットカードをかざすだけで決済が完了します。

クレジットカードの限度額は初めは低く設定されている

クレジットカードの限度額は、最初は低く設定されることが多いです。

使っているうちに支払い履歴が積み重なり、良いクレヒスが蓄積されていくと限度額が50万円、100万円と引き上げられます。

ゴールド・プラチナ・ブラックとランクが高くなるにつれて限度額も上がります。

現在の自分の限度額は、クレジットカードと同封されている紙面に書いてあったり、WEBから確認できます。

クレジットカードのランクとは

クレジットカードの種類と言ってもいくつかあり、主に3つの観点から分けられます。

カードのランクは、ブラックカード>プラチナカード>ゴールドカード>一般カードの順番にランクが高くなっています。

- ブラックカード

- プラチナカード

- ゴールドカード

- 一般カード(シルバーカード)

基本的にはカードの色によって見分けがつきますが、中には色が違ってもプラチナカード・ゴールドカード級のカードもあるので、色はあくまでも判断の目安としてください。

ブラックカードは存在しない会社も多く、一般カード等に比べて種類は少なくなります。

ランクによって変わることは、年会費・特典や優待サービスの充実度・審査難易度です。

ランクが高いほど年会費は高くなり審査も難しくなりますが、その分特典やサービスが充実していたり、ポイント還元率が一般カードよりも高くなることがあります。

ランクが高いカードを手に入れるなら自分で申し込むか、インビテーション(招待)を受ける方法があります。

ゴールドカードは自分で申し込める場合が多いですが、プラチナカード・ブラックカードはインビテーションによるランクアップがほとんどです。

カードを紛失した時の対応方法と補償内容について

クレジットカードの紛失・盗難に気が付いたら、すぐにクレジットカード会社に連絡して利用停止しましょう。

同時に新しい番号のクレジットカードを再発行してもらうこともできます。

電話する以外にも、アプリから自分で一時停止できるクレジットカードもあります。

万が一不正利用に遭ってしまっても補償が受けられるので安心してください。

補償には一定の条件があり、例えば60日前まで遡って不正利用の金額を補償するといったカードもあります。

カードの解約方法について

クレジットカードの解約方法は、主に電話での連絡です。

解約理由を聞かれることはありますが、無理に引き止められたり解約が難しいということはありません。

年会費がかかるクレジットカードの場合、知らない間に年会費だけ支払っていたとならないよう、使わなくなったら解約しましょう。

社会人になり初めてクレジットカードを作ってから約6年、夫婦で計30枚以上のクレジットカードを保有し、キャッシュレス生活を送っています。

もともとは浪費する方でしたが、クレジットカードを利用してお金の管理を行うようになり、ポイント還元や割引を使用して節約癖が付いてきました。

InstagramなどのSNSでも、お金の管理方法やお得な節約方法について発信しています。FP3級取得。