この記事では、初めてクレジットカードを持つ学生に向けて、各カードのメリット・デメリットやおすすめポイント、作り方まで解説しています。

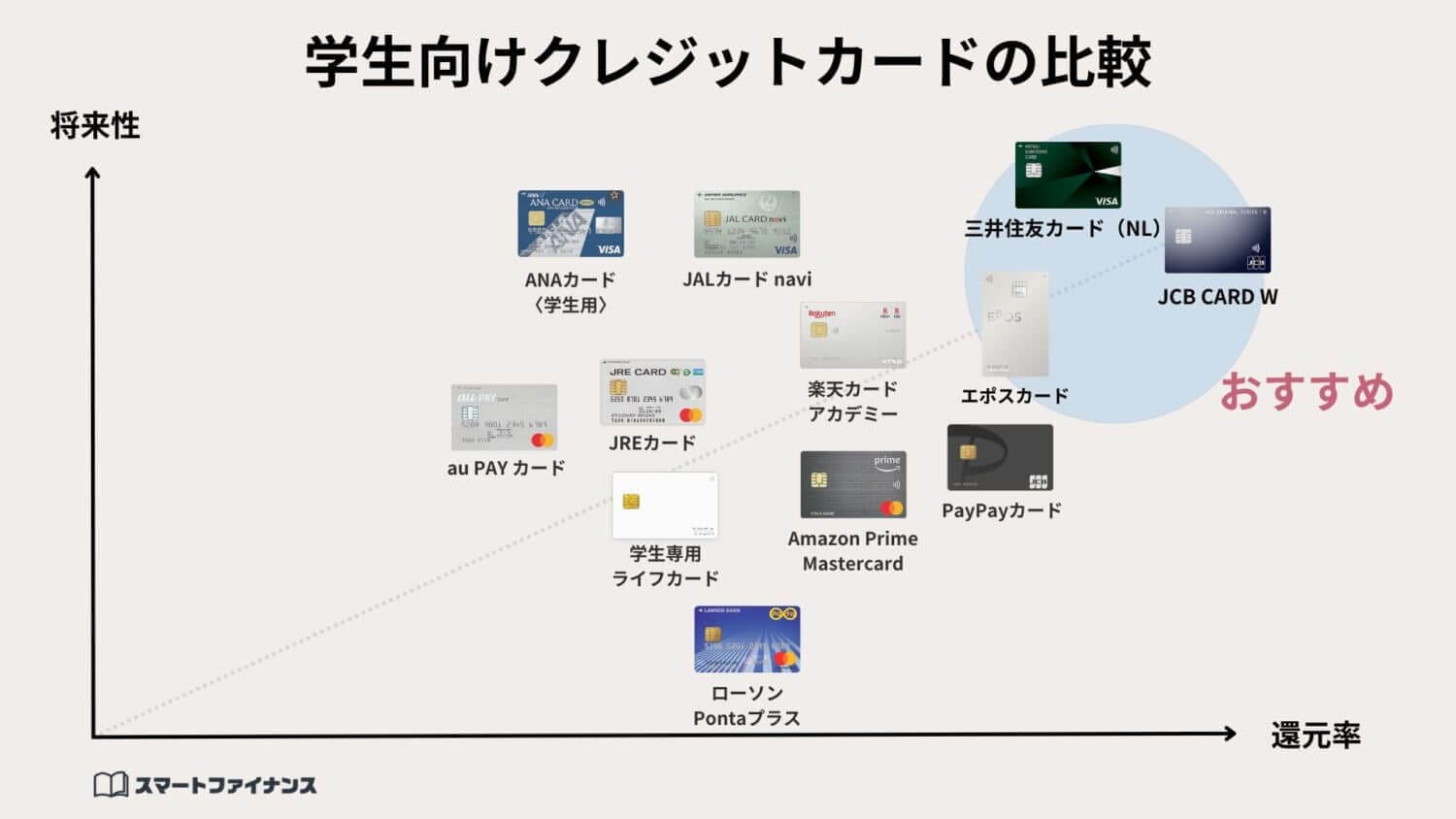

学生向けクレジットカードを選ぶポイントは、学割や優待を含めた還元率と将来性であり、それらを基準におすすめのカードを選出しました。

年会費、還元率、発行日数、審査受付年齢、旅行保険、スマホ決済の6つの項目を基準に比較し、学生におすすめのクレジットカードを以下の表にまとめました。

<学生におすすめのクレジットカード12選>

| クレジットカード | 年会費 | 還元率 | 発行日数 | 審査受付年齢(申込条件) | 旅行保険 | スマホ決済 |

|---|---|---|---|---|---|---|

JCB CARD W | 永年無料 | 1.0〜10.50%※1 | ナンバーレス:最短5分※2 番号あり:約1週間 | 18〜39歳以下で学生の方(高校生を除く) | 海外:最高2,000万円(利用付帯) | Apple Pay、Google Pay™、MyJCB Pay、QUICPay |

三井住友カード(NL) | 永年無料 | 0.5〜7%※3 | 即時発行:最短10秒※4 通常発行:最短3営業日 | 満18歳以上の方(高校生は除く) | 海外:最高2,000万円(利用付帯) 国内:無し | Apple Pay、Google Pay™、iD(専用) |

エポスカード | 永年無料 | 0.5% | 店舗申込:最短約30分 WEB申込:最短即日 | 日本国内在住の満18歳以上の方(高校生を除く) | 海外旅行保険:最高3,000万円(利用付帯) | ApplePay、Google Pay™、EPOS PAY |

PayPayカード | 永年無料 | 1〜5% | 申し込み&審査で最短5分 | 日本国内在住の満18歳以上(高校生除く)の方 | 無し | Apple Pay |

セゾンパールアメックス | 無料※5 | 0.5〜2.0% | デジタルカード:最短5分 通常カード:最短3営業日 | 18歳以上のご連絡可能な方 | 無し | ApplePay、Google Pay™、QUICPay、iD |

リクルートカード | 永年無料 | 1.2〜4.2% | Visa、Mastercard:最短翌営業日 JCB:最短2営業日 | 18歳以上で学生の方(高校生を除く) | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) | Apple Pay、Google Pay™ |

イオンカードセレクト | 永年無料 | 0.5〜1% | 審査:約1〜2週間 発行:約2〜3週間 | 18歳以上の方 (高校生の場合は、卒業年度の1月1日以降であれば申込み可) | 無し | Apple Pay、AEON Pay |

JALカード navi | 在学中無料 | 1.0〜2.0% | 約2〜3週間 | 高校生を除く18歳以上30歳未満の学生の方 | 海外旅行保険:1,000万円(自動付帯) 国内旅行保険:1,000万円(自動付帯) | QUICPay |

学生専用ライフカード | 無料(卒業後も無料) | 0.5〜1.5% | 審査:最短1営業日 発行:最短2営業日 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に在学中の方 | 海外旅行保険:2,000万円(自動付帯) | Apple Pay、Google Pay™ |

Amazon Prime Mastercard | 無料 | 1.0〜2.0% | 審査:最短3分 発行:最短5分 | 満18歳以上の方(高校生は除く) | 海外旅行保険:最高2,000万円(利用付帯) | Apple Pay、Google Pay、iD |

ANAカード<学生用> | 在学期間中無料 | 1% | 最短3営業日 | 18歳以上の学生(高校生は除く)の方 | 海外旅行保険:最大1,000万円(自動付帯) | Apple Pay、Google Pay、iD |

JREカード | 初年度:無料 2年目以降:524円(税込) | 0.5〜3.0% | 最短7日 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方(高校生を除く) | 海外旅行保険:最高500万円(利用付帯) 国内旅行保険:最高1,000万円(利用付帯) | Apple Pay、Google Pay |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※2 ナンバーレスカードはモバ即にて発行可能( 9:00AM~8:00PMでお申し込み。受付時間を過ぎた場合は、翌日受付扱い)

以下は注釈3の内容

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4 最短10秒発行、受付時間:24時間(※即時発行ができない場合があります。)

※5 初年度:無料、2年目以降:1,100円(税込)年1回の利用で翌年無料

上記のどのクレジットカードも職業選択欄に学生の項目があり、学生でも作れるカードとなっています。

申し込み条件を満たしていれば学生でもクレジットカードの審査に通過できます。

普段の学生生活を想像しながら、自分の生活圏に合ったカードをチェックしてください。

卒業後、社会人になっても長く役立つカードを選びましょう。

- 2022年4月以降、成人年齢の引き下げによって18歳以上であればクレジットカードを申し込めるようになった

- 収入がない学生でも条件を満たせばクレジットカードを作ることができる

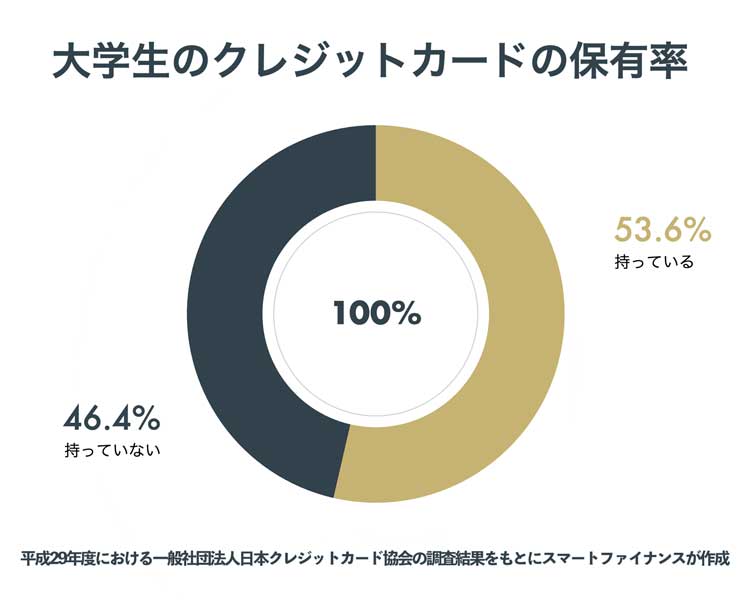

- 大学生のクレジットカード保有率は約6割

- 学生がクレジットカードは学割や優待を含めた還元率と将来性に注目すること

- 学生におすすめのクレジットカードTOP3はJCB CARD W、三井住友カード(NL)、エポスカード

編集方針及び広告について:スマートファイナンスは掲載されている金融商品・サービスのアフィリエイト広告の報酬を得ています。しかしこの報酬が、編集部の意見や掲載位置やランキングに影響することはありません。提供する各コンテンツは常に最新となるよう更新され、情報が正確であることに努めています。>>クレジットカードの評価方法

学生におすすめのクレジットカード12枚を徹底解説

学生がクレジットカードを作る時に考えるべきことは以下の2点です。

- 還元率…在学中に学割などの特典を受けて高還元率になること

- 将来性…卒業後、新社会人になってもそのまま使い続けても高還元率になるか、カードが切り替わってさらに特典が良くなるか

学生にとってお得になるおすすめのクレジットカードは自分の学生生活に合ったものを選ぶことから始まります。

また、クレジットカードの将来性についても考えたほうが良く、卒業後も引き続き良い特典を受け続けることができるか、学生から社会人へと生活スタイルの変化に対応できるか、といった点で重要です。

還元率が高く、一度作ったら長く使える将来性のあるクレジットカードを選ぶことでお得なキャッシュレス生活を送ることができるようになります。

以下は還元率と将来性をもとにした、学生向けクレジットカードの比較です。

JCB CARD Wはポイントが常時2倍で、在学中も卒業後もずっとお得になるため、還元率も将来性も非常に優れているクレジットカードです。

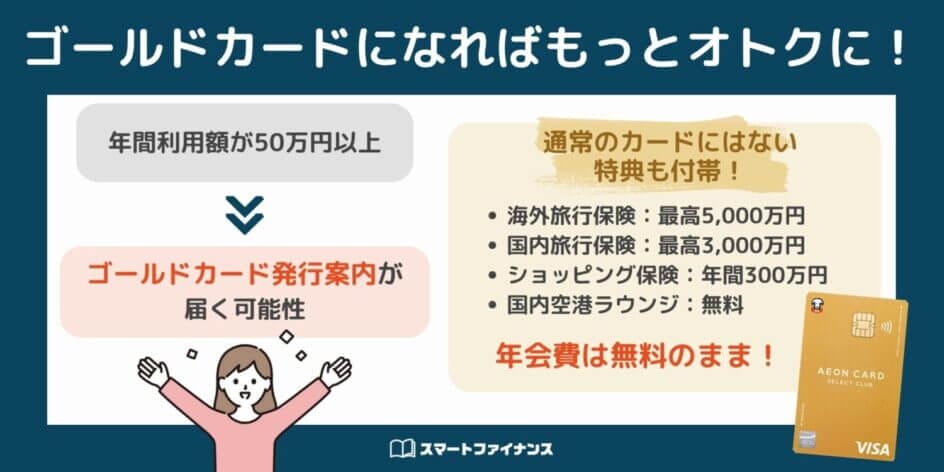

三井住友カード(NL)やエポスカードはそれぞれ決まった金額以上利用すると永年無料のゴールドカードに切り替わって特典が充実したカードになるので将来性があり、学生のうちから使っておくと良いでしょう。

学校を卒業後により魅力的なカードを作れるように、今から良好な信用を積み上げ、本当にお得な特典を受けられる準備をしましょう。

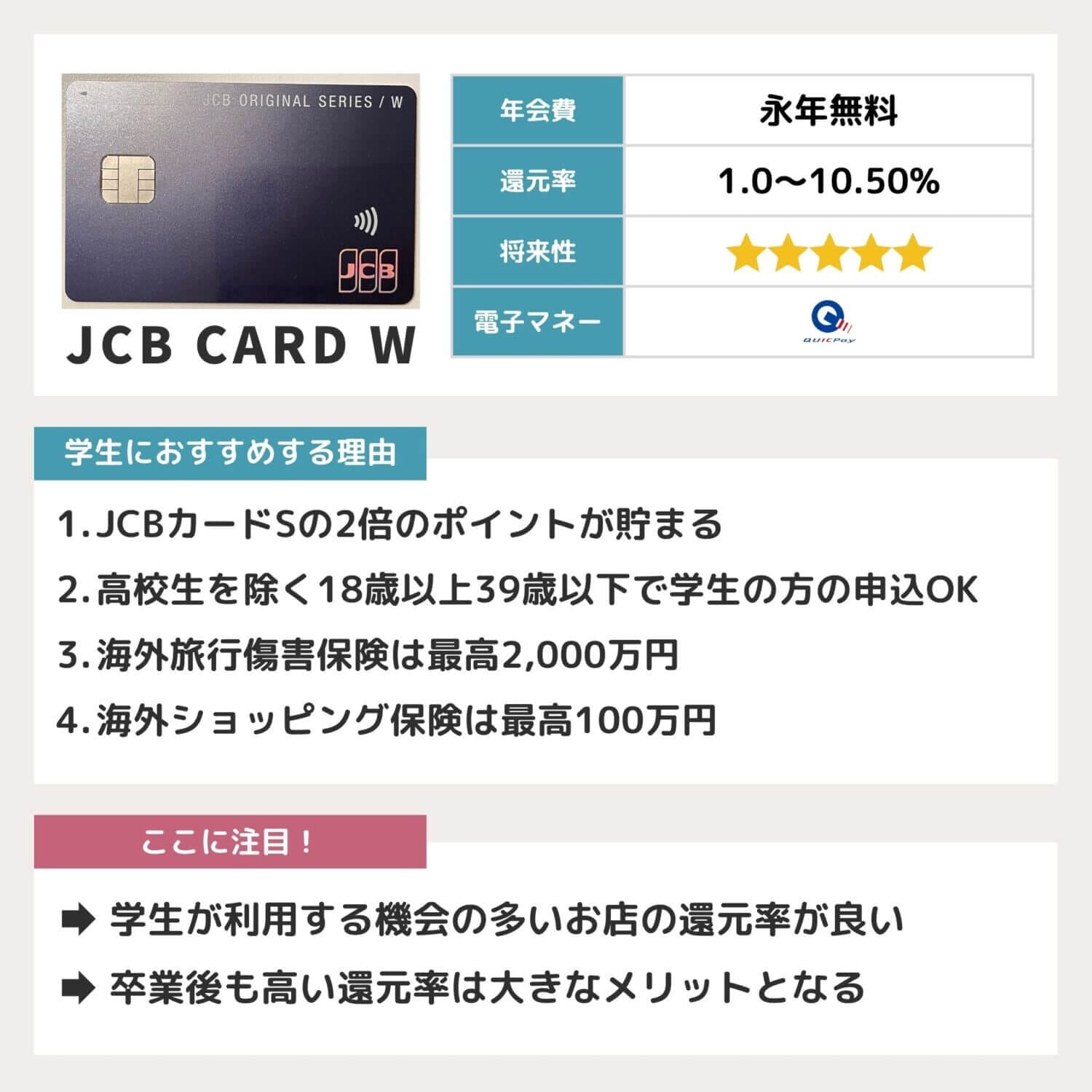

JCB CARD Wは還元率が常に2倍で卒業後、新社会人になっても長く使える

JCB CARD Wは、「年会費無料」で「ポイント還元率1%」のクレジットカードです。

ポイント還元に特化しているのが特徴で、JCBカードSの2倍のポイントがいつでも貯まります。

最高2,000万円の海外旅行保険や海外ショッピング保険が付帯しているため、留学や海外旅行を計画している学生の方に特におすすめのカードです。

- 卒業後も年会費が永年無料ポイント

- 還元率1%以上学生がよく利用するお店で高還元

- 海外旅行保険で卒業旅行に備えられる

- JCBは海外で使えない店舗もある

- ポイント交換先によっては還元率1%以下

- ポイントアップ条件が複雑

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 18〜39歳以下で学生の方(高校生を除く) 18〜39歳以下で本人または配偶者に安定継続収入のある方 |

| 還元率 | 1.0〜10.50%※ |

| 審査・発行スピード | ナンバーレス:最短5分※ 番号あり:約1週間 |

| ブランド | JCB |

| 受け取るポイント | Oki Dokiポイント |

| 交換可能ポイント | nanacoポイント、dポイント、楽天ポイント、楽天Edy、Pontaポイント、ビックポイント/ビックネットポイント、ベルメゾン・ポイント、ジョーシンポイント、セシールスマイルポイント、スターバックス カード チャージ、WAONポイント |

| ポイントの有効期限 | 獲得月より2年間 |

| 交換可能マイル | JAL、ANA、スカイマイル |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、Google Pay™、MyJCB Pay、QUICPay |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:無し |

| ショッピング保険 | 海外:最高100万円 国内:無し |

| 追加カード | ETCカード、QUICPay、家族カード |

| 支払い方法 | 1回払い、2回払い、ボーナス1回払い、リボ払い、分割払い、スキップ払い |

| 締め日・支払日 | JCB公式サイトでご確認ください |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wが学生におすすめの理由

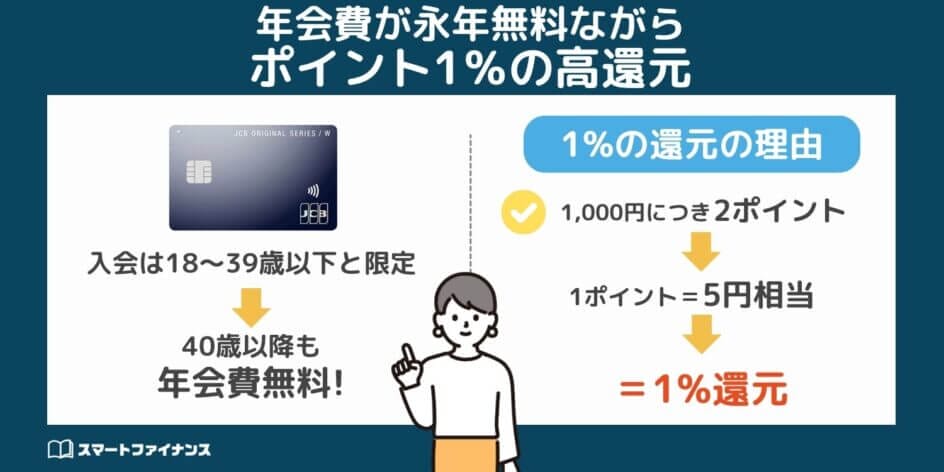

JCB CARD Wは年会費が永年無料ながらポイント1%の高還元

JCB CARD Wは、入会は18〜39歳以下と限定されていますが、年会費は40歳以降も無料のまま継続できます。

ETCカードやQUICPayの追加も無料のため、在学中も卒業後もランニングコストをかけずに長く持ち続けられるカードです。

カード利用で付与されるOki Dokiポイントは、1,000円につき2ポイントもらえます。貯まったポイントは1ポイント=5円相当で交換できるため、ポイント還元率は1%となります。

JCB CARD Wのポイント還元率は、いつでも通常のJCB カード Sの2倍です。

学生がよく利用するお店で還元率が最大21倍

加えて、スターバックスやセブン-イレブン、Amazonなどの「JCB ORIGINAL SERIESパートナー」の対象店舗でカードを利用すると、還元率が最大21倍にアップします。

パートナー店には以下のようなお店が含まれます。

| ジャンル | 対象店舗 | 1,000円ごとにもらえるポイント数 | ポイント還元率※2 |

|---|---|---|---|

| ネット通販 | Amazon | 4ポイント(4倍) | 2% |

| メルカリ | 3ポイント(3倍) | 1.5% | |

| コンビニ | セブン-イレブン ※1 | 4ポイント(4倍) | 2% |

| ローソン ※1 | 4ポイント(4倍) | 2% | |

| ミニストップ | 4ポイント(4倍) | 2% | |

| デイリーヤマザキ | 4ポイント(4倍) | 2% | |

| ファッション | 洋服の青山 ※1 | 6ポイント(6倍) | 3% |

| AOKI ※1 | 6ポイント(6倍) | 3% | |

| カフェ | スターバックス カードへのオンライン入金・オートチャージ | 11ポイント(11倍) | 5.5% |

| スターバックス(Starbucks eGift) | 21ポイント(21倍) | 10.5% |

※1 一部対象とならない店舗があります。

※2 Oki Dokiポイントを1ポイント=5円相当で交換した場合の還元率です。

通学時にコンビニでちょっとした買い物、友達とのカフェ利用といった場面でお得にポイントを貯められます。

また、洋服の青山やAOKIでも高還元なので、スーツやカバンなどの就職活動準備でもお得になります。

初めてカードを作る学生も安心の大手&ステータス性

年会費無料のクレジットカードは、楽天やPayPay、イオンなどショッピング系の会社が発行するものがほとんどです。

安定収入のない学生でも作りやすい点は魅力ですが、カードのステータス性を重視する方だと物足りなさを感じる可能性があります。

一方、JCB CARD Wは「5大国際ブランド」のひとつJCBが直接発行しているカードのため、ステータス性が高く、大人になっても持ち続けやすいカードです。

また、JCBは大手カード会社という安心感もあるため、初めてクレジットカードを持つ学生でも安心して作れます。

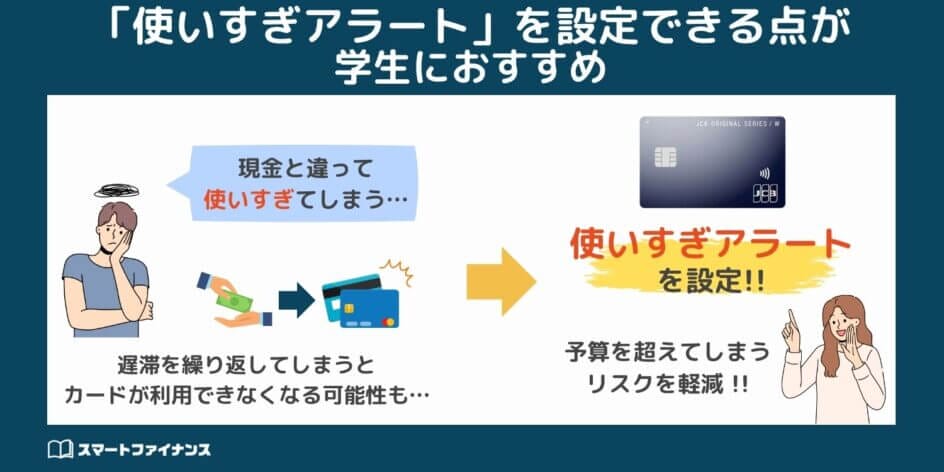

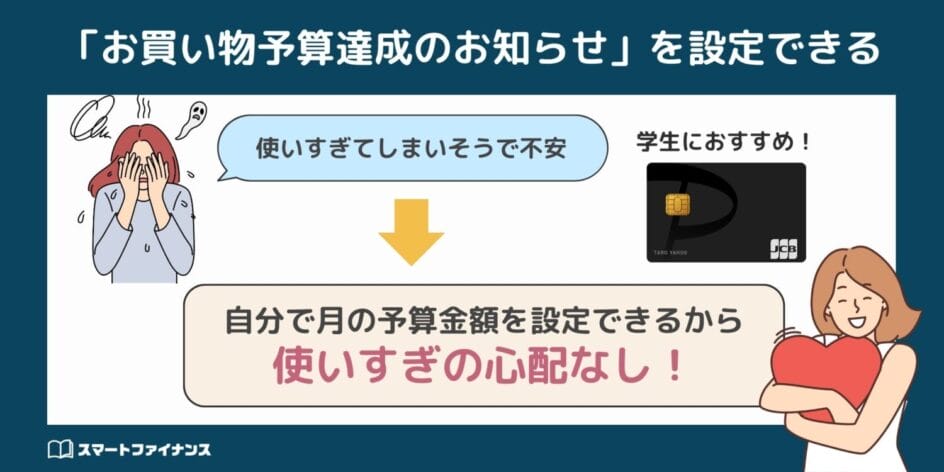

「使いすぎアラート」を設定できる点が学生におすすめ

JCB CARD Wは、「使いすぎアラート」を設定できる点でも学生におすすめのクレジットカードです。

クレジットカードは現金無しで支払いができるため、お金が減った感覚がなく、つい使い過ぎてしまいがちです。

もし残高不足によって引き落としができないと遅滞金が発生し、遅滞を繰り返してしまうとカードが利用できなくなる可能性もあります。

「使いすぎアラート」は、あらかじめ決めた利用金額を超えてしまった際に、メールやアプリのPUSH通知でアラートを通知するサービスです。

利用金額を超えるとリアルタイムでアラートが届くので、毎月の予算を大幅に超えてしまうリスクを軽減できます。

なお、アラートを通知する金額は1,000円単位から設定可能で、MyJCBのウェブサイトまたはアプリから操作できます。

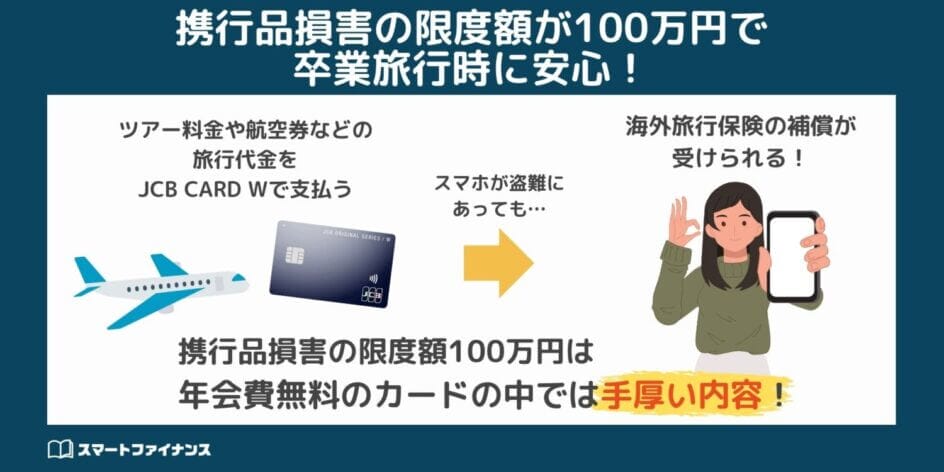

携行品損害の限度額が100万円なので、卒業旅行時に安心

海外旅行や留学などで渡航する場合には、ツアー料金や航空券などの旅行代金をJCB CARD Wで支払うことで、海外旅行保険の補償も受けられます。

海外でのケガや病気、盗難など万が一のトラブルに備えられるため、1枚持っておくと安心です。

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 1回の事故につき100万円限度 |

| 疾病治療費用 | 1回の病気につき100万円限度 |

| 賠償責任 | 1回の事故につき2,000万円限度 |

| 携行品損害 | 1旅行中20万円限度(保険期間中100万円限度)※免責3,000円※携行品1つあたり10万円限度 |

| 救援者費用等 | 100万円限度 |

| 補償対象旅行期間 | 3ヶ月 |

特に、携行品損害の限度額が100万円というのは、年会費無料カードのなかでも手厚い内容となっています。

携行品損害とは、財布やカメラ、カバンなど身の回りの持ち物が盗まれたり、事故により壊れたりしたときに補償される保険です。

海外渡航中の日本人が巻き込まれるトラブルとしては、窃盗や強盗、詐欺による被害が9割以上を占めています。

例えば、過去には次のような事例がありました。

引用:海外邦人安全協会 海外安全マニュアル 旅先のトラブル事例と対策

- ソフトクリームを食べながら歩いてきた外国人がいきなりぶつかってきて、服がソフトクリームで汚されてしまった。その人は親切を装って拭き取ってくれたが、後で気がつくと財布がすられていた。

- 空港の到着ロビーで、機内預けのスーツケースを引き取っている間に、カートに置いたカバンを置き引きされてしまった。

もちろん、トラブルに巻き込まれないよう注意して過ごすのは大前提ですが、特に長期間の旅行は、万が一被害にあった場合に携行品損害の保険金額が高額だと安心です。

また、最高100万円の海外ショッピング保険も付帯しているので、旅行先のお店で購入した商品が盗まれてしまった場合にも、補償を受けられます。

JCB CARD W plus Lならデザインがオシャレで女子大生向け

画像出典:JCBカード W plus L リニューアルのご案内

カードの種類は通常の「JCB CARD W」と、女性向けのサービスを追加した「JCB CARD W plus L」の2つがあります。

- 女性疾病保険」が付帯している

- 「LINDA リーグ」の女性向け優待サービスを利用できる

ポイント還元率などはそのままに、女性が利用する機会の多いコスメやホテルなどのお得な特典をプラスで利用できます。

なお、性別は問わずに申し込み可能です。

オシャレでかわいいデザインなので、かわいいカードが欲しい女子大生の方におすすめです。

JCB CARD Wに対する学生の評判・口コミ

良かった点は?

ネット通販での購入に利用できた。店舗に行く時間的余裕がなかったので、使えてよかった。ポイントのバックがついたり、学生でも参加できるキャンペーンなども頻繁にある。決済方法もタッチが利用できるので使いやすい。

イマイチな点は?

海外に留学した際、クレジットカードを使って現地のATMで現金を下ろそうとしたが、下ろせなかった。原因は不明。カード番号が印字されていないので、安全性は高まるが、入力が必要な時に調べなければいけないので、少し面倒に感じる。

良かった点は?

一番低い上限が10万であり、何とか頑張れば学生でも一ヶ月で払える額となっている。また、My JCBというアプリで使っている額を確認できるだけでなく、上限を超えそうになるとカードに制限がかかり使えなくなること。デザインが可愛く、情報が裏面に書いてるという安全性。

イマイチな点は?

たまに、金額の反映が遅いこと、アプリでの使った額が見にくいこと。また、締切日とご利用可能額のリセット日が違うことで混乱しやすいこと。メールの設定によるのかもしれないがお知らせがとてもたくさん来るため、大事な情報と混ざってしまうときがある。

JCB CARD Wに対する編集部の意見

JCB CARD Wは、年会費無料カードのなかでも海外旅行保険、海外ショッピング保険が付いているのが強みです。

ポイントも高還元なので、日常生活でお得にポイントを貯めて、留学や海外旅行にも備えたい方にぴったりのカードです。

JCB CARD Wを申し込み時に準備するものは以下となります。

- 口座情報がわかるもの(金融機関のスマホアプリ、キャッシュカード、通帳など)

- 日本国内発行の運転免許証または運転経歴証明書(持っている方のみ)

また、ナンバーレスカードを発行するには以下も必要になります。

- 顔写真付き本人確認書類(運転免許証、マイナンバーカード、在留カード)

- カメラ機能付きスマートフォン

- JCB公式WEBサイトの「ナンバーレスを申し込む」ボタンを押す

- 画面の指示に沿って支払い口座の設定をする

- 入会審査完了後、メールでお知らせが届く(最短5分)

- My JCBアプリをダウンロードして、顔写真付き本人確認書類を送信する

- アプリ内にカード番号が表示されたら、オンラインショップや店頭で利用可能

- 約1週間後に自宅へカードが届く

- JCB公式WEBサイトの「番号ありを申し込む」ボタンを押す

- ウェブ上で支払い口座の設定をする

- 入会審査完了後、メールでお知らせが届く

- 約1週間後に自宅へカードが届く

※ナンバーレスカードはモバ即にて発行可能( 9:00AM~8:00PMでお申し込み。受付時間を過ぎた場合は、翌日受付扱い)

※番号ありの場合、My JCBアプリでのカード番号確認は不可

※家族カードやETCカードを同時に申し込む場合は、番号ありを選択する

(ナンバーレスを選択した場合、カード発行後にMy JCBアプリから追加で申し込みが必要です。)

- Amazon.co.jp利用で最大10,000円キャッシュバック

- スマホ決済で20%キャッシュバック(最大3,000円)

- お友達紹介キャンペーン、紹介者・被紹介者に1,500円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバックキャンペーン

※キャンペーン期間:2023年12月5日(火)〜2024年3月31日(月)まで

JCB CARD Wの申し込みはこちら

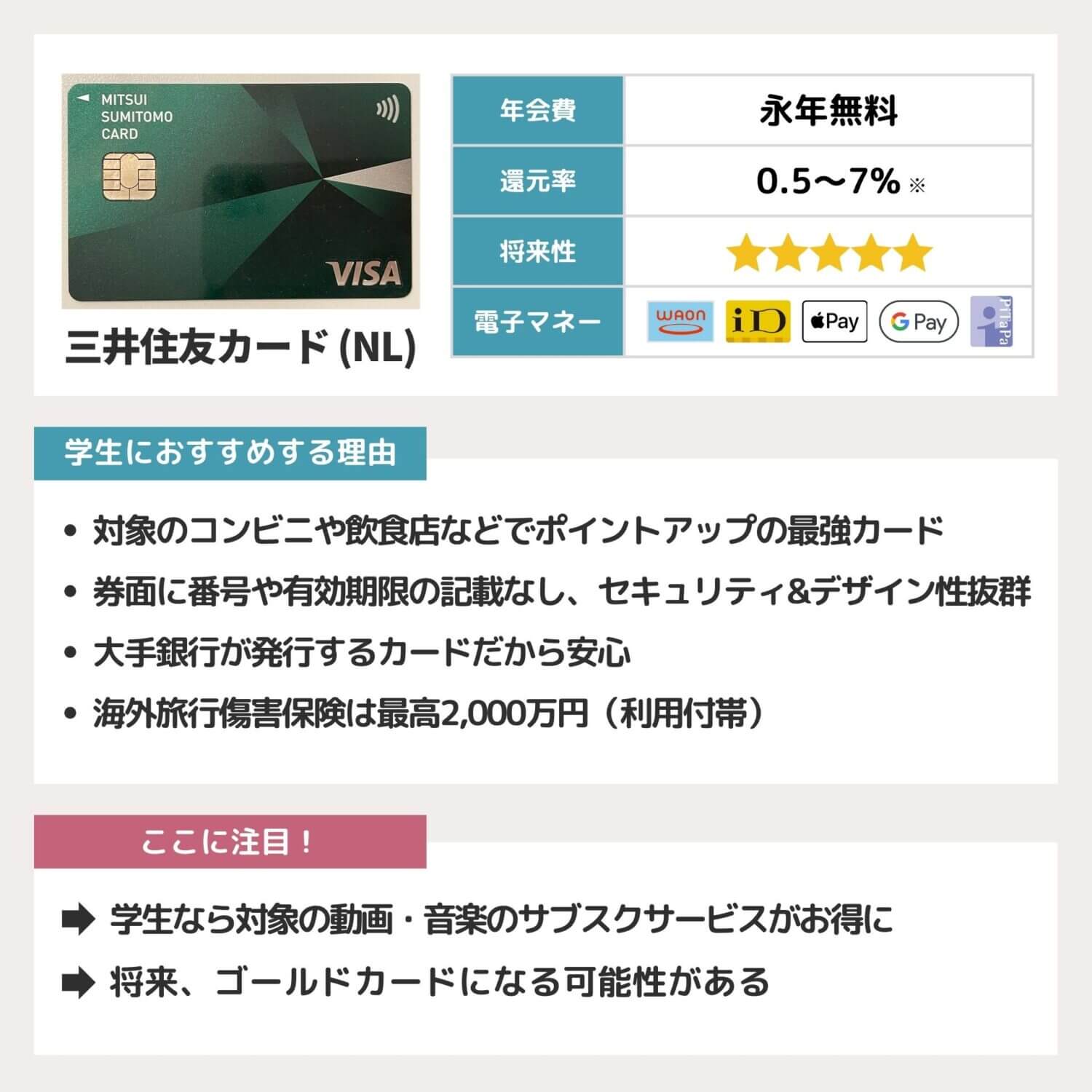

三井住友カード(NL)は学生限定で対象の動画・音楽のサブスクがお得になる

三井住友カード(NL)は、カード券面にカード番号が記載されていない、ナンバーレスのクレジットカードです。

年会費は永年無料で、基本のポイント還元率は0.5%ですが、対象のコンビニや飲食店でのスマホのタッチ決済で最大7%ポイント還元など、ポイントアップサービスが充実しているのが特徴です。

学生限定のポイントアップサービス※も多数提供しており、対象のサブスク・携帯料金といった毎月の固定費の支出で最大10%のポイント還元を受けられるため、ポイントをザクザク貯めたい方におすすめのカードです。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 年会費永年無料でコストがかからない

- 学生限定のポイント優待が豊富

- 学生が日常生活でポイントを貯めやすい

- セキュリティ面でも安心

- 通常時はポイント0.5%還元

- カード情報の確認にはアプリが必要

- スマホのタッチ決済など設定が必要

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 0.5〜7%※ |

| 審査・発行スピード | 即時発行:最短10秒(即時発行できない場合があります) 通常発行:最短3営業日 |

| ブランド | Visa、Mastercard |

| 受け取るポイント | Vポイント |

| 交換可能ポイント | 楽天ポイント、Vポイント、ヨドバシゴールドポイント、dポイント、ビックポイント、PeXポイント、nanacoポイント、Gポイント、スターバックス カード、楽天Edy、WAONポイント、ジョーシンポイント、ベルメゾン・ポイント、タリーズカード、カテネエポイント、JAF次年度会費、デジタルウォレット、Pontaポイント |

| ポイントの有効期限 | ポイント獲得月から2年間 |

| 交換可能マイル | ANAマイレージ ブリティッシュ・エアウェイズエグゼクティブクラブAvios フライングブルーマイレージ |

| 電子マネー | WAON、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay™、iD(専用) |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:無し |

| ショッピング保険 | 無し |

| 追加カード | ETCカード、家族カード、バーチャルカード |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、リボ払い、分割払い |

| 締め日・支払日 | 15日締め翌月10日払い/月末締め翌月26日払い ※選択可 |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最短10秒、発行受付時間:24時間

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)が学生におすすめの理由

学生は対象のサブスク利用でポイント10%還元、対象の携帯料金は最大2%還元※

三井住友カード(NL)では、学生限定の「学生ポイント」というサービスを提供しています。

対象サービスの利用料金を三井住友カード(NL)で支払うと、最大10%のポイント還元を受けられ、お気に入りの映画やアニメ、スポーツなどを楽しみながら、お得にポイントを貯められます。

- 対象のサブスクサービス:最大10%ポイント還元

- 対象の携帯料金の支払い:最大2%ポイント還元

- 対象のQRコード決済のチャージ&ペイ:3%ポイント還元

対象のサブスクと携帯電話料金はサービスの幅が広いので、現在利用しているサービスがある方も多いのではないでしょうか。

| ジャンル | 対象サービス名 |

|---|---|

| サブスク | DAZN、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSICなど |

| 携帯電話料金 | UQ mobile、NTT docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINE MOBILE、y.u mobileなど |

QRコード決済は、LINE Payへ三井住友カード(NL)を登録し、チャージ&ペイした金額に応じてポイントが還元されます。

一人暮らしをしている方なら、電気・水道などの公共料金をLINE Pay支払いにすれば、ポイント還元を受けながら固定費の支払いができます。

なお、学生ポイントでの付与は、毎月合計で1カードあたり30,000ポイントが上限となります。

また、上記の学生ポイントとは別に、大学生協店舗での支払いでも通常の2倍の1%還元が受けられます。

教科書の購入費用などでもポイントを貯められるので、活用してみてください。

三井住友カード(NL)の利用で貯まるVポイントは、1ポイント=1円相当としてカード料金の支払いなどで利用できます。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

学生がよく利用するお店でのスマホのタッチ決済で最大7%還元

固定費だけでなく、日常生活の買い物でもポイントをお得に貯められるのもメリットです。

対象のコンビニや飲食店での支払いを、スマホのタッチ決済で最大7%のポイント還元を受けられます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

毎月コンビニで5,000円使っている学生なら、1カ月で350円相当のポイントをもらえるため、現金で支払うよりも1年間で4,200円相当お得になります。

また、USJのパーク内でもスマホのタッチ決済で7%還元が適用されるので、春休み中や卒業旅行に楽しみながらポイントを貯められます。

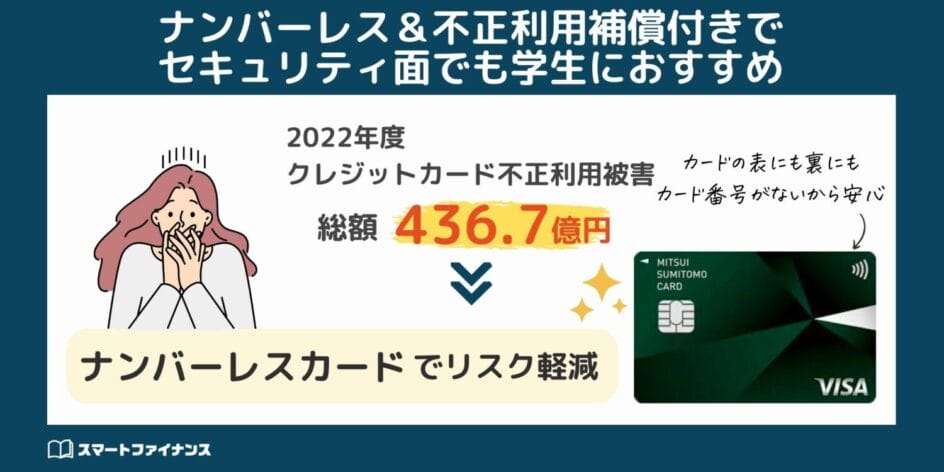

ナンバーレス&不正利用保障付きでセキュリティ面でも学生におすすめ

初めてクレジットカードを作る学生の方は、カードを不正利用されてしまうのを心配する方も多いのではないでしょうか。

たしかに、2022年度におけるクレジットカード不正利用被害の総額は、436.7億円にも及びます。

参考:クレジット関連統計 | 一般社団法人日本クレジット協会

そのため、カード情報を見られないための対策や、万が一不正利用の被害にあってしまった場合に補償してもらえる制度があると安心です。

三井住友カード(NL)は、カード券面にカード情報が書かれていないナンバーレスカードです。

レジで会計するときや、カードを置き忘れてしまったときに、第三者にカード情報を見られてしまうリスクを軽減できるため、初めてカードを作る方でも安心して持ち歩けます。

カード情報は「Vpassアプリ」という専用アプリから確認できるので、カード番号の入力が必要なネットショッピングでもスムーズに買い物できます。

さらに、万が一第三者の不正利用による支払いが発生した場合、60日前までさかのぼって補償される制度が用意されています。

- Vpassからカードの利用停止の手続きをする

- 身に覚えのない明細について調査依頼の手続きをする

- 約1週間後にショートメッセージまたは電話にて調査結果の連絡がくる

- 補償の手続きが開始される

ネットショッピングやカード会社を装ったメールなど、カード情報を盗まれてしまうリスクはたくさんあるため、万が一のための保障が付いていると安心です。

大手銀行が発行するカードだから初めてカードを作る学生でも安心

三井住友カード(NL)は年会費無料ながら、発行元が大手銀行のため信頼性のあるクレジットカードです。

クレジットカードは、発行元の会社によって「銀行系」「信販系」「流通系」「交通系」の4つの系統に分けられます。

なかでも銀行系クレジットカードは、入会時の審査が厳しいため信頼性があるカードといえます。

そのため、社会人になっても使い続けられるカードが欲しい学生の方におすすめです。

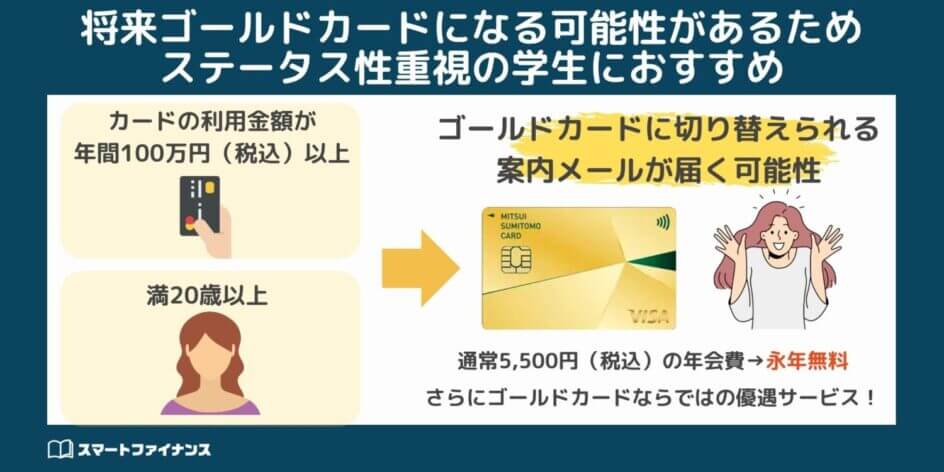

将来ゴールドカードになる可能性があるためステータス性重視の学生におすすめ

「カードの利用金額が年間100万円(税込)以上」かつ「満20歳以上」になると、ゴールドカードに切り替えられる案内メールが届く可能性があります。

ゴールドカードへグレードアップすると、通常5,500円(税込)の年会費が発生するところ永年無料で利用できるのに加え、ゴールドカードならではの優遇サービスが追加となります。

- 毎年10,000ポイントプレゼント ※1

- 最高2,000万円の国内・海外旅行保険 ※2

- 国内35箇所の空港ラウンジを無料で利用可能

※1:カードを年間100万円(税込)以上利用した場合が対象

※2:事前に旅費をカードで決済した場合に適用

将来的にゴールドカードになる可能性があるため、「社会人になったらステータス性のあるゴールドカードを持ちたい」と考えている学生の方にもおすすめのカードです。

年間100万円以上利用すると翌年以降の年会費が永年無料になることについて

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

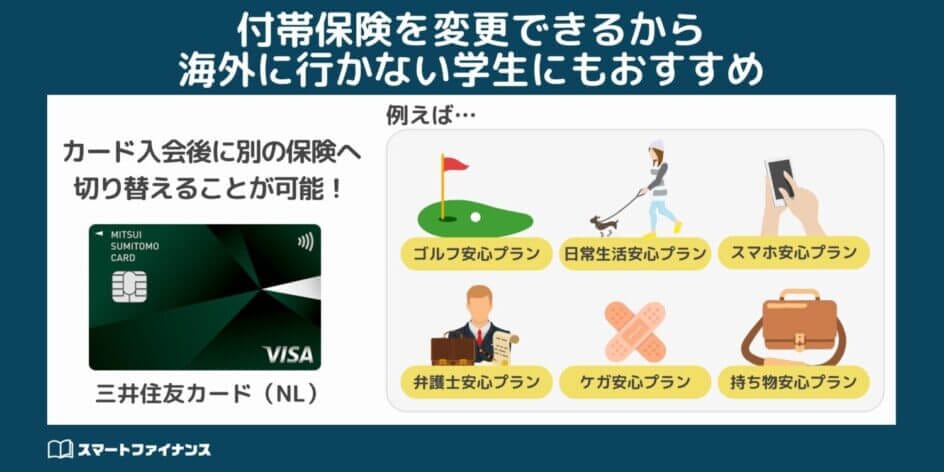

付帯保険を変更できるから海外に行かない学生にもおすすめ

留学や海外旅行などを計画していない学生に嬉しいのが、カードの付帯保険を自由に選べる「選べる無料保険」というサービスです。

三井住友カード(NL)には、もともと海外旅行保険が付いていますが、海外旅行や留学に行く機会がなく不要な場合は、カード入会後に別の保険へ切り替えることができます。

| プラン名(保険の種類) | 保険金額 |

|---|---|

| ゴルフ安心プラン(ゴルファー保険) | ゴルファー賠償責任補償:20万円 ゴルフ用品補償:3万円 |

| 弁護士安心プラン(弁護士保険) | 傷害後遺障害等級第1~7級限定補償:5万円 弁護士費用等/法律相談費用:5万円/10万円 |

| スマホ安心プラン(動産総合保険) | 画面割れにより修理した場合(免責1万円):3万円 |

| 日常生活安心プラン(個人賠償責任保険) | 個人賠償責任危険補償:20万円 傷害後遺障害等級第1~7級限定補償:5万円 |

| ケガ安心プラン(入院保険(交通事故限定)) | 傷害入院補償:1,000円/日 傷害入院一時金補償:1万円 |

| 持ち物安心プラン(携行品損害保険) | 携行品損害補償(免責3,000円):3万円 傷害後遺障害等級第1~7級限定補償:5万円 |

たとえば、自転車通学などでスマートフォンを落としてしまうのが心配な方は「スマホ安心プラン」、アウトドアでカメラやレジャー用品といった持ち物が盗難・破損・火災などの被害にあった場合に備えたいなら「持ち物安心プラン」を選ぶなど、ライフスタイルに合わせた保険を選択できます。

三井住友カード(NL)に対する学生の評判・口コミ

良かった点は?

大手銀行のカードだけあってCMも多くやっているのでシェアが広く使うことに安心感があるので、大学生のクレジットカードデビューには非常に良いカードだと思った。また、銀行ATM自体がそこらにあるので、むやみにカードや銀行口座を増やす必要がない。

イマイチな点は?

これはこのカードだから、ということではないと思うが、クレジットカード自体が給与の低い学生生活にて身に余る出費を発生させてしまう原因だと思う。

良かった点は?

還元率がいい、コンビニ等をよく利用するためそこで付与率がアップしてるのはとても助かっている。Vポイントも学生特別ボーナスで多くたまっているので、IDとしてまたコンビニで利用したり、食事をまかなったりできている。

イマイチな点は?

学生としては三井住友銀行の口座と連携しているので、支出もわかりやすく、特に不都合を感じたことは少ないが、あまり周りで使っている人が少ないため還元率の増加についてはもっとポテンシャルがあると思う。ポイントはたまりやすければたまりやすいほど学生にはうれしい。

三井住友カード(NL)に対する編集部の意見

三井住友カード(NL)は、学生ポイントで最大10%還元※、対象のコンビニ・飲食店でのスマホのタッチ決済利用でポイント最大7%還元※などのポイントアップサービスが強みです。

日常生活でポイントが貯まり、社会人になっても使えるクレジットカードが欲しい方にぴったりのカードです。

三井住友カード(NL)の申し込み時に準備するものは以下となります。

- 口座情報のわかる銀行のキャッシュカードや通帳

- 免許証または運転経歴証明書(持っている方のみ)

また、最短10秒の即時発行で申し込むには、以下も必要となります。

- 通話可能な携帯電話または固定電話

- 申し込み内容の入力

- 支払い口座の設定

- 入会審査(最短10秒、24時間受付)

- 電話認証

- Vpassを登録後、カード番号が表示

- Google Pay™ またはApple Payを設定

- カード発行(最短3営業日)

- 自宅にカードが到着(約1週間)

- 申し込み内容の入力

- 支払い口座の設定

- 入会審査・カード発行(最短3営業日)

- 自宅にカードが到着(約1週間)

※即時発行ができない場合があります。

特典:新規入会&条件達成で最大3,000円分プレゼント

※特典還元:利用月の翌日末までに付与

※キャンペーン期間:2024年4月22日(月)~

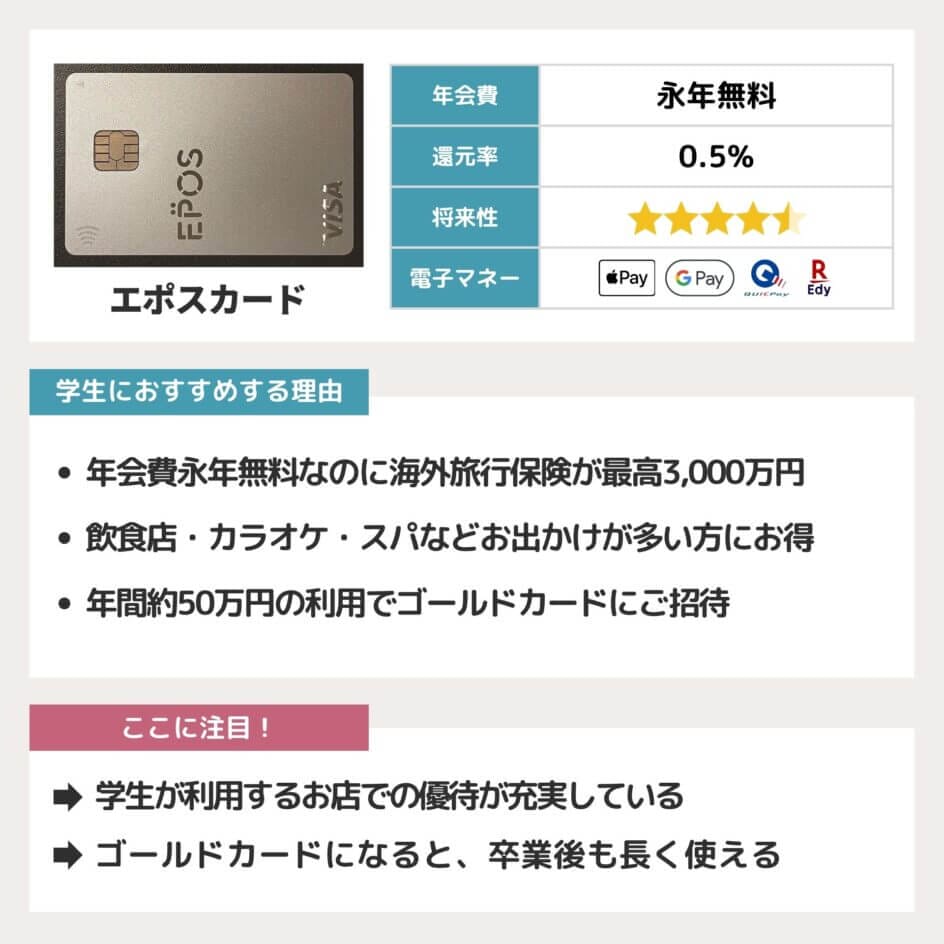

エポスカードは学生がよく利用するお店での割引優待がある

エポスカードは、年会費永年無料ながら海外旅行保険が付帯しているのが特徴です。

マルイ店舗で最短当日発行も可能なので、卒業旅行前に保険付きのカードを作りたい学生におすすめです。

カラオケや居酒屋をはじめとする1万以上の店舗での割引優待もあるため、学生の日常生活でもメリットを得られます。

- 年会費が永年無料

- 学生がよく利用するお店で優待がある

- 海外旅行サポートが充実している

- マルイ店舗で即日発行可能

- ショッピング保険は年間1,000円かかる

- 基本還元率は0.5%

- コンビニ利用でのポイントアップがない

- 海外旅行保険が利用付帯

エポスカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 日本国内在住の満18歳以上の方(高校生を除く) |

| 還元率 | 0.5% |

| 審査・発行スピード | 店舗申込:最短約30分 WEB申込:最短即日 |

| ブランド | Visa |

| 受け取るポイント | エポスポイント |

| 交換可能ポイント | dポイント、Pontaポイント、ノジマスーパーポイント、スターバックスカード |

| ポイントの有効期限 | 2年間(延長手続き可能) |

| 交換可能マイル | ANA、JAL |

| 電子マネー | ー |

| スマホ決済 | ApplePay、Google Pay™、EPOS PAY |

| 旅行保険 | 海外旅行保険:最高3,000万円(利用付帯) 国内旅行保険:無し |

| ショッピング保険 | 無し |

| 追加カード | ETCカード:無料 バーチャルカード:無料 |

| 支払い方法 | 1回払い、ボーナス1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月27日締め翌月27日払い/毎月4日締め翌月4日払い ※選択可能 ※支払日が金融機関の休業日の場合は、翌営業日の引落し |

エポスカードが学生におすすめの理由

カラオケや居酒屋など学生がよく利用するお店での割引優待が豊富

エポスカードを対象の店舗で提示または利用すると、割引や特別価格になるお得な特典が付いているのも魅力です。

カラオケで30%OFFや居酒屋で10%OFFなど学生がよく利用するお店も対象となっているため、サークル、ゼミ、アルバイト仲間との飲み会や二次会などで役立ちます。

スターバックスでのポイントアップや美容院での割引もあり、日常生活でもお得にお店を利用できます。

また、富士急ハイランドやハウステンボスといったレジャー施設も優待価格で利用できるので、春休みや休日などもお得に楽しめます。

主な対象店舗は以下のとおりです。

| ジャンル | 主な対象店舗 |

|---|---|

| カラオケ | カラオケ館、BIG ECHO、カラオケマック:ルーム料金30%OFF |

| 居酒屋 | 目利きの銀次、白木屋、笑笑、山内農場、千年の:エポスポイント5倍 |

| 楽蔵、湊一や、鮮や一夜、ぴすとろ家、ウメ子の家:飲食代合計より10%OFF | |

| カフェ | スターバックス カードにオンライン入金・オートチャージ:エポスポイント2倍スターバックス カードの購入:エポスポイント5倍 |

| レジャー | 東京ジョイボリス:デイパスポート300円割引富士急ハイランド:フリーパス料金税込6,000~7,800円⇒5,800円ハウステンボス:1DAYパスポート5%OFFなど |

| 美容 | TAYA:20%OFF、EARTH:500〜1,000円OFF、UNIX;10%OFF |

※地域によっては優待対象外の場合があります。

※2023年10月時点の情報です。最新情報は優待サイト「エポトクプラザ」をご確認ください。

このように、旅行保険だけでなく、学生の日常生活でもお得になる優待特典が豊富な点もエポスカードの魅力です。

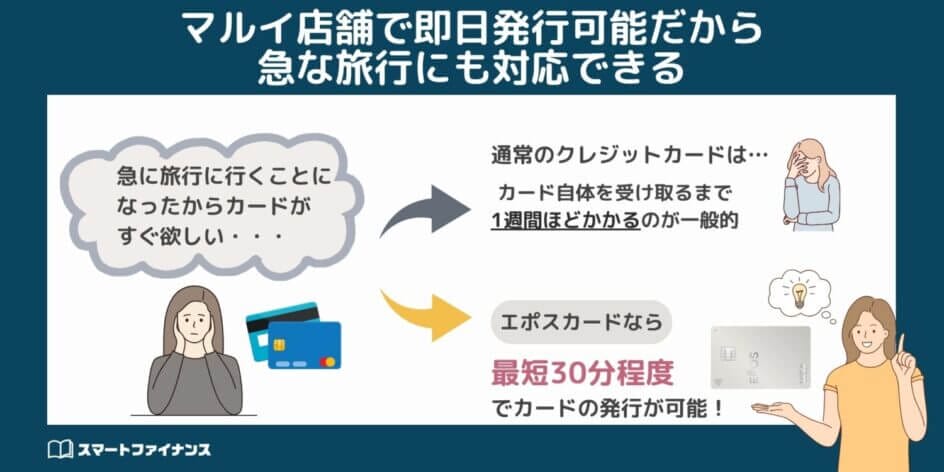

マルイ店舗で即日発行可能だから急な旅行にも対応できる

エポスカードは、申し込みから最短当日に、全国のマルイ店舗でカードを受け取れることができるのが魅力です。

そのため、「サークルで急に旅行に行くことになったからカードがすぐ欲しい」という学生におすすめのカードです。

通常のクレジットカードの場合、カード番号は即日発行できても、カード自体を受け取るまでは1週間ほどかかるのが一般的です。

数日前までカードを作るのを忘れてしまっていたら、卒業旅行にカードを持っていくことができません。

エポスカードなら、WEB申し込みなら最短当日、マルイ店舗のエポスカードカウンターでの申し込みなら最短30分程度でカードの発行が可能なので、ギリギリに申し込んでも旅行に間に合う可能性があります。

エポスカードカウンターへ銀行のキャッシュカードを持参すれば、その場で引落口座の設定も完了できます。

なお、当日にカードを受け取る場合は、運転免許証やパスポートなどの顔写真付き身分証明書が必要なので、忘れずに持っていきましょう。

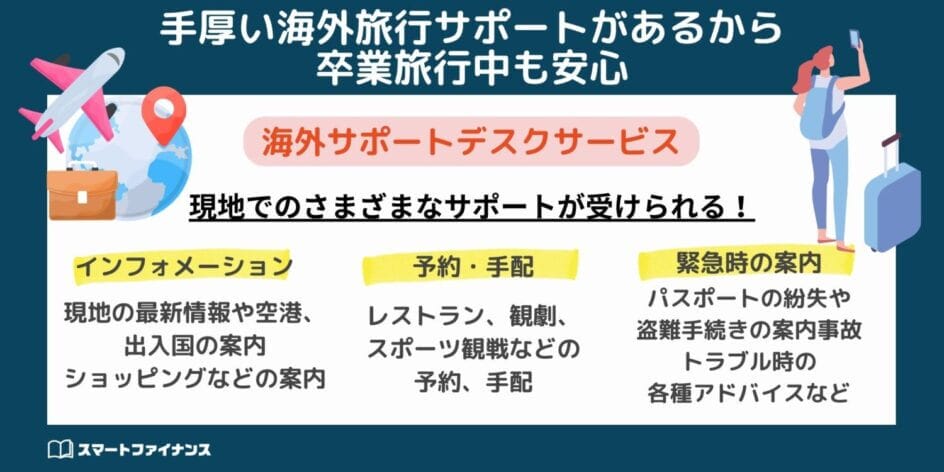

手厚い海外旅行サポートがあるから卒業旅行中も安心

卒業旅行で初めて海外に行く場合は、言語の違いやトラブルなど、不安なことがたくさんあると思います。

エポスカードには、病気やケガ、携行品の盗難などを補償する最高3,000万円の海外旅行保険に加え、現地でのさまざまなサポートをしてもらえる「海外サポートデスクサービス」が用意されています。

海外サポートデスクサービスは世界38都市に設置されており、観光に役立つ情報から緊急時の対応など、すべて日本語で案内してもらえます。

サポートの主な内容は以下のとおりです。

| サービス名 | 主な内容 |

|---|---|

| インフォメーション | 現地の最新情報や空港、出入国の案内ショッピング・免税店・ホテル・レストランなどの案内 |

| 予約・手配 | レストラン、観劇、コンサート、スポーツ観戦などの予約、手配 |

| 緊急時の案内 | パスポートの紛失や盗難手続きの案内事故トラブル時の各種アドバイスなど |

日本語で予約や手配などもサポートしてもらえるため、現地の言語や文化が分からなくても卒業旅行を思う存分満喫できます。

なお、海外旅行保険については、航空券やツアー料金といった旅行代金をエポスカードで支払うことで適用されます。

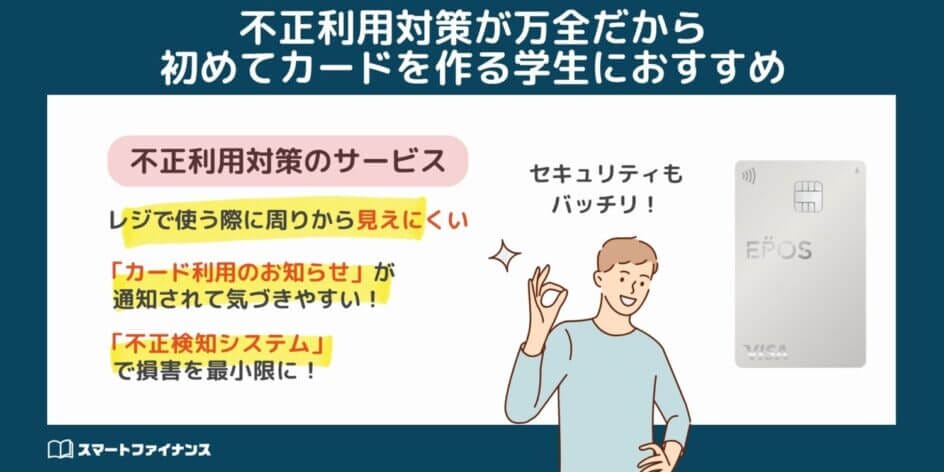

不正利用対策が万全だから初めてカードを作る学生におすすめ

学生が初めてクレジットカードを作る際、「不正利用されないか不安」というのが1番の心配ごとでしょう。

エポスカードは、さまざまな不正利用対策のサービスが用意されている点でも学生におすすめのカードです。

ナンバーレスではないものの、カードの裏面にカード番号と名前がまとまっているので、レジで使う際に周りから見えにくい状態になっています。

万が一不正利用されてしまった場合でも、カードを利用するたびに利用日時・金額が書かれた「カード利用のお知らせ」が通知されるため、すぐに気付くことができます。

また、第三者が利用した可能性があると判断した場合に、カード利用を停止してショートメッセージで知らせる「不正検知システム」も導入されているので、早期発見して被害を最小限に抑えることが可能です。

カードの盗難・紛失時には、手続きした日を含めて61日前にさかのぼって損害が全額補償されます。

このようにセキュリティ対策がしっかりとしているので、不正利用による被害が心配な学生でも安心してカードを利用できます。

アニメやキャラクター好きの学生は100種類以上のデザインから選ぶのもアリ

エポスカードのデザインは、シルバーのスタンダードデザインに加え100種類以上のデザインから選ぶことができます。

エヴァンゲリオンやワンピースなどの「アニメ・ゲーム・エンタメ」デザイン、商業施設の特典が付いた「商業施設・企業コラボ」デザイン、オシャレなアートデザインも含まれる「社会貢献につながる」デザインまで、幅広くラインナップされています。

「お気に入りのアニメがある」「かわいいデザインがいい」という学生は、財布に入れているだけで気分が上がるお気に入りの1枚を見つけられるでしょう。

主なデザインには、以下のようなものがあります。

| ジャンル | デザインの一例 |

|---|---|

| アニメ・ゲーム・エンタメ | エヴァンゲリオン / ワンピース / ゴジラ / NARUTO-ナルト- 疾風伝 / シン・ジャパン・ヒーローズ・ユニバース(S.J.H.U.)/ スタジオUG / ちいかわ / すみっこぐらし / /NO COFFEE |

| 商業施設・企業コラボ | セシール / eマーケットカード / ビッグエコー / ハウステンボス / KEYUCA / HMV&BOOKS / KITTE丸の内 |

| 社会貢献につながる | エポスTOGETHERカード / ヘラルボニーカード / パラリンアートエポスカード(発行手数料500円(税込)) |

発行手数料がかかるカードデザインもあるため、付いてくる特典もふまえて、納得できるものを選んでみてください。

エポスカードに対する学生の評判・口コミ

良かった点は?

ポイントをマルイの買い物で使える点と、Visaのタッチ決済が使える点です。マルイの店舗が近くにないためオンラインショップでポイントを利用しています。初めて作ったクレジットカードでしたが現地の手続きで即時発行できたのも良かったです。Visaのタッチ決済に対応しているので会計に時間がかからないのも良いです。また、使ったらその都度通知がくるのでわかりやすいです。

イマイチな点は?

アプリのUIがいまいち使いづらい点と、ポイント還元率が他のカードに比べて低い点です。会員用のアプリの待ち受けが無駄に凝っていて動作が重いです。エポスカードを作った後で他のカードとの比較サイトを見ると、どうもポイントの還元率が低く貯まりにくいらしいので残念でした。

良かった点は?

エポスカードにはアプリがあるため、今月お支払い分と次月お支払い分を常時確認することができる。また、ポイントも比較的溜まりやすく、アマゾンのポイントやiTunesのポイントに変換できるため、使いがいがある。

イマイチな点は?

基本的に満足しているが、エポスカードアプリのユーザーインターフェースが少し使いづらいように感じる。また不要なメールが届くことがあるため、少し厄介に感じている。

エポスカードに対する編集部の意見

エポスカードは、カードを即日発行できるので、卒業旅行に備えて急いでカードを作りたい学生におすすめです。

一定条件を達成すれば、ゴールドカードを年会費無料で発行できるインビテーションが届くこともあるため、旅行特典などを充実させたい方は目標にしてみてください。

エポスカードを申し込む時に準備する書類は以下になります。

- 金融機関のキャッシュカード

- 顔写真付きの本人確認書類

エポスカードは、マルイ各店のエポスカードセンターまたは、WEBからの申し込みが可能です。

店頭で申し込む場合は、その場でカード発行手続きが可能です。

WEB申し込みの流れは以下になります。

- エポスカード公式サイトの「お申し込みはこちら」を押す

- カードの種類や規約を確認してお客様情報を入力

- 受け取り方法で「店舗・施設でお受け取り」を選択する

- 審査結果をメールで受け取る

- マルイ店舗内のエポスカードセンターでカードを受け取る

- 引落口座を登録する場合は金融機関のキャッシュカードを持参する

- エポスカード公式サイトの「お申し込みはこちら」を押す

- カードの種類や規約を確認してお客様情報を入力

- 受け取り方法で「配送でお受け取り」を選択する

- 審査結果をメールで受け取る

- カード発送のお知らせメールを受け取る

- 約1週間後、佐川急便の「受取人確認配達サービス」または、日本郵便の「本人限定受取郵便」で自宅にカードが届く

※郵送で受け取る場合には、配達員へ本人確認書類の提示が必要となります。

- WEBからの新規入会で2,000円相当プレゼント

エポスカードの申し込みはこちら

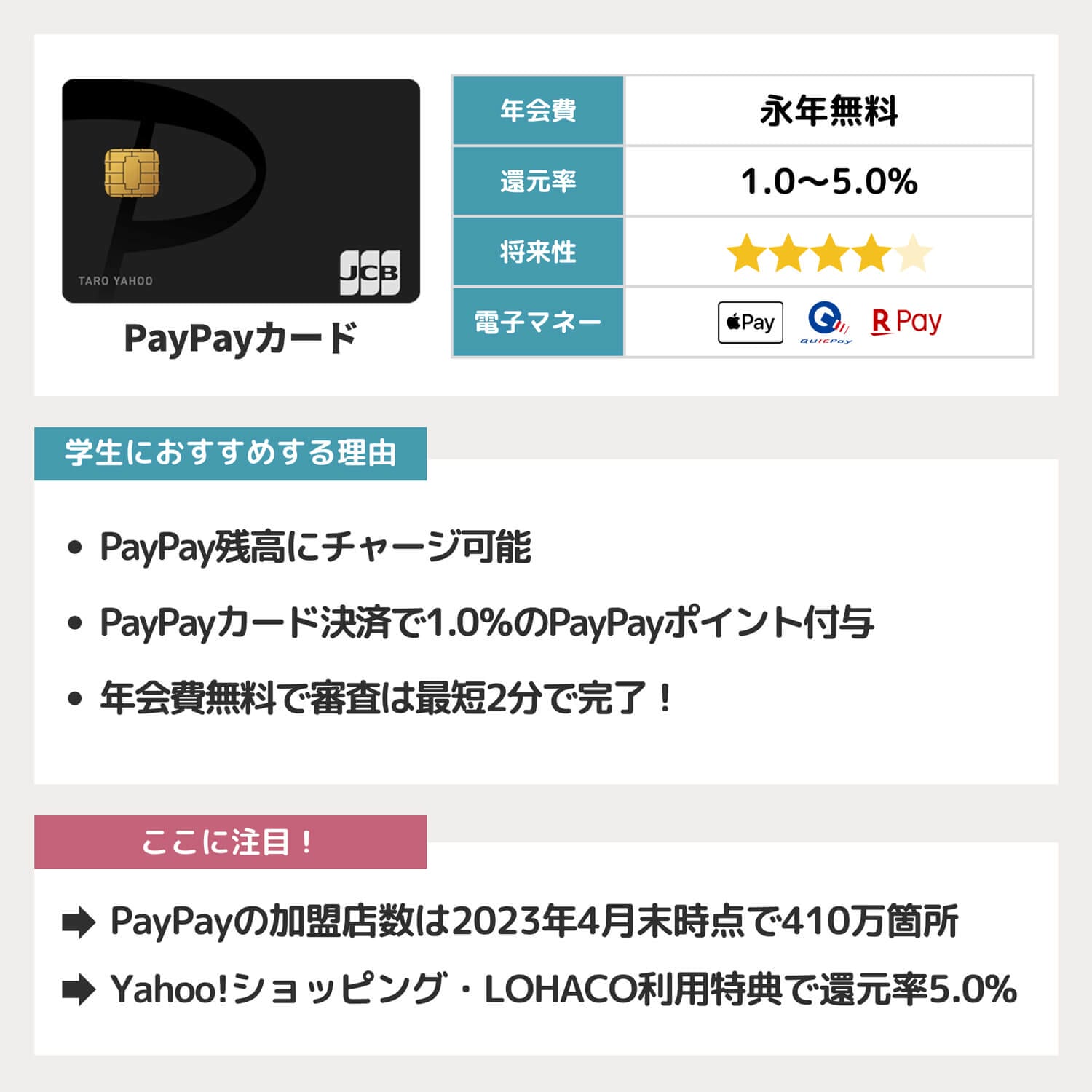

PayPayカードでPayPayにチャージするとポイントを貯められる

PayPayカードは、QR決済アプリPayPayにチャージできる唯一のカードというのが1番の特徴です。

年会費無料ながら、基本還元率は1%、Yahoo!ショッピングでは5%と還元率が高く、学生でも使いやすいカードです。

2023年3月末時点でPayPayの登録者数は5,700万人、PayPayカード有効会員数は1,000万人を突破しており、PayPayユーザーのうち約5分の1の人がPayPayカードを発行しています。

- PayPayに手間なくチャージできる

- PayPayの還元率が上がる

- Yahoo!ショッピングでポイント3%

- ナンバーレスだからセキュリティも安心

- PayPayユーザー以外はメリットが少ない

- Amazon、楽天市場で還元率が低い

- 海外旅行保険が付帯していない

- ショッピング保険が付帯していない

PayPayカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 日本国内在住の満18歳以上(高校生除く)の方 ご本人様または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話をお持ちの方 |

| 還元率 | 1〜5% |

| 審査・発行スピード | 申し込み&審査で最短5分 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | PayPayポイント |

| 交換可能ポイント | 無し |

| ポイントの有効期限 | 無し |

| 交換可能マイル | 無し |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、QUICPay |

| 旅行保険 | 無し |

| ショッピング保険 | 無し |

| 追加カード | 家族カード:無料 ETCカード:年会費550円(税込) |

| 支払い方法 | 1回払い、分割払い、ボーナス1回払い、ボーナス2回払い、リボ払い |

| 締め日・支払日 | 締め日:毎月月末 支払日:翌月27日(非営業日の場合は翌営業日) |

PayPayカードが学生におすすめの理由

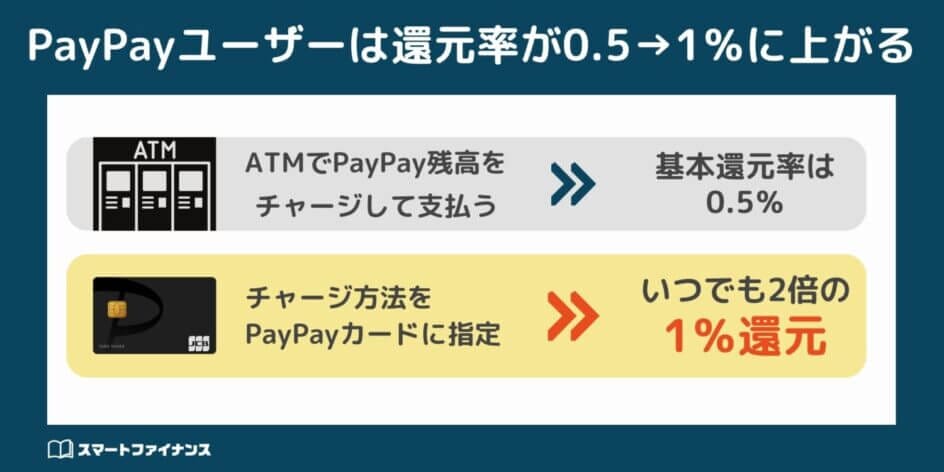

PayPayユーザーは還元率が0.5→1%に上がるから学生のうちから使おう

PayPayカードは、PayPayを使っている学生にとってメリットが大きいカードです。

ATMなどでPayPay残高にチャージして支払う場合、基本還元率は0.5%です。

PayPayは利用できる店舗が増えてきており、全国235万カ所以上(2023年3月時点)まで拡大しています。

ほとんどの有名なチェーン店で利用できるので、毎日のコンビニでの買い物やサークル活動の飲み会、友達とのカラオケなどで利用している方も多いでしょう。

| ジャンル | 店舗の一例 |

|---|---|

| コンビニ | セブン‐イレブン、ファミリーマート、ローソン、ミニストップ |

| ドラッグストア | ウエルシアグループ、マツモトキヨシ、サンドラッグ |

| 居酒屋 | 白木屋、笑笑、魚民、はなの舞、山内農場 |

| ファッション | AOKI、洋服の青山、コナカ、H&M、ユニクロ、ジーユー |

| レジャー | ラウンドワン、カラオケ館、BIGECHO、JOYSOUND |

また、PayPayカードをPayPayに登録しておくと、チャージに手間がかからない点もメリットの1つです。

支払った代金はPayPayカードの利用料金と一緒に指定の口座から引き落とされるので、「レジ前で残高不足に気づいて困る」といったことも回避できます。

PayPayが使えないお店ではPayPayカードで支払い、カード利用分で1%還元を受けることも可能です。

さらに、PayPayステップの条件である「200円以上の支払いが月30回以上」「PayPayまたはPayPayカード合わせて月10万円支払い」の2つを達成すると、翌月の還元率が+0.5%になり基本還元率1.5%も実現できます。

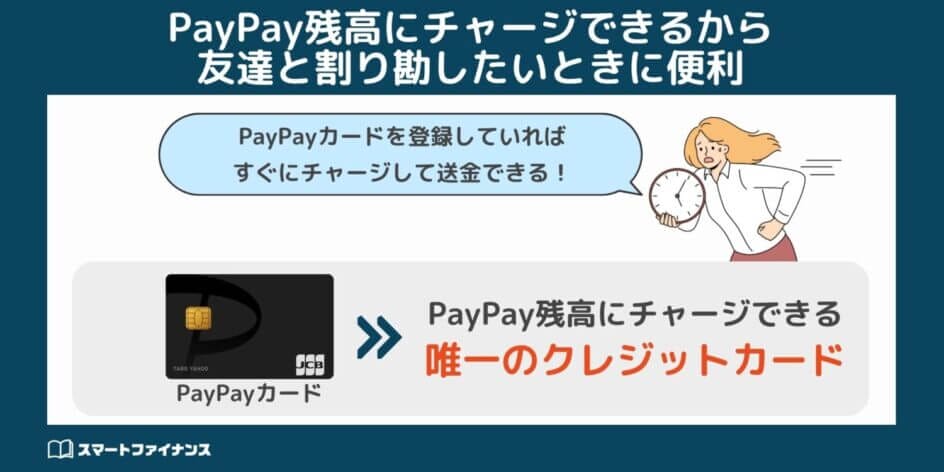

PayPay残高にチャージできるから、友達と割り勘したいときに便利

PayPayカードは、PayPay残高にチャージできる唯一のクレジットカードです。

他のカードをPayPayに登録しても、決済に利用できるだけでPayPay残高のチャージには使えません。

PayPayカードをPayPayに紐づければ、その場で残高のチャージが可能です。

例えば、友達との食事や飲み会で、割り勘して送金したいときにPayPay残高が不足していると送金できませんが、PayPayカードを登録していれば、すぐにチャージして送金できます。

なお、送金に使える「PayPay残高」の種類は以下の2つです。

- PayPayマネー:本人確認後、銀行口座や銀行ATMなどでチャージした残高

- PayPayマネーライト:PayPayカードやソフトバンクまとめて支払いなどででチャージした残高

PayPayカードでチャージした場合には「PayPayマネーライト」という種類のPayPay残高になります。

特典やキャンペーンなどで進呈された「PayPayポイント」は友達への送金ができないため、注意が必要です。

「お買い物予算達成のお知らせ」を設定できる点が学生におすすめ

初めてクレジットカードを作る学生は「使いすぎてしまいそうで不安」という方も多いですが、PayPayカードは自分で月の予算金額を設定できるのでおすすめです。

毎月1日〜末日までに利用した合計金額が、あらかじめ設定した予算金額に到達すると、お知らせメール・アプリ内メッセージ・プッシュ通知でお知らせがくるようにできます。

1カ月で使える金額を設定しておけば、使いすぎを未然に防げるので安心してカードを利用できます。

なお、予算金額に到達したことを通知するのみのサービスのため、カードの利用制限はされません。

緊急で予算金額を超えたお金を使いたい場合は、利用可能額の範囲内で使えます。

また、PayPayステップの条件達成を目指す方なら、目標達成まであといくらかを把握するためにも使える便利な機能です。

おしゃれなカードが欲しい学生におすすめのスタイリッシュなデザイン

画像出典:「PayPayカード」が「2022年度グッドデザイン賞」を受賞

PayPayカードは、券面にカード番号のないナンバーレスで、黒を基調にしたスタイリッシュなデザインも魅力です。

2022年にはグッドデザイン賞も受賞しており、おしゃれなカードやかっこいいカードが欲しい学生におすすめです。

カードの向きは、縦・横のどちらかから選べます。

また、カード番号レスのデザインなので、セキュリティ面でも安心です。

カード紛失時にカード情報を見られるリスクを軽減できるため、初めてカードを作る学生でも安心して利用できます。

カードの情報はアプリで一元管理できるので、ネットショッピングなどでカード番号の入力が必要な場合にも手軽に確認できます。

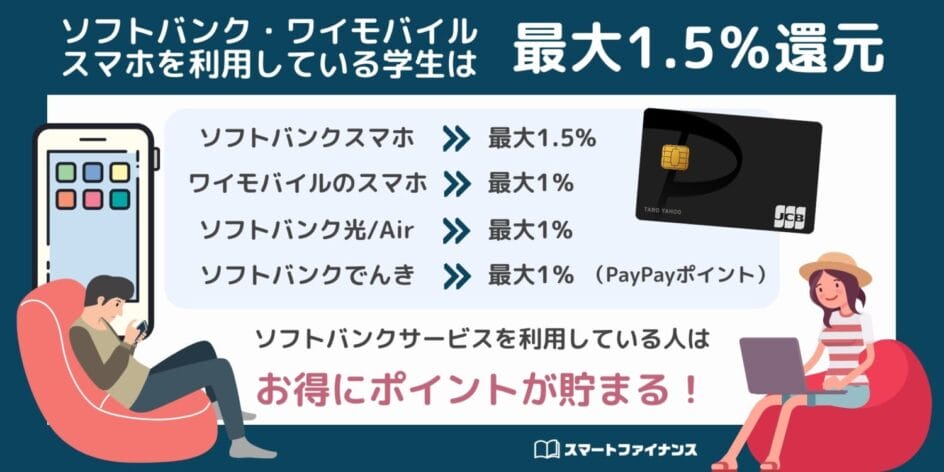

ソフトバンク・ワイモバイルスマホを利用している学生は最大1.5%還元

ソフトバンクスマホ、ワイモバイルスマホをはじめとするソフトバンク利用料金をPayPayカードで支払うと、最大1.5%のポイント還元を受けられます。

ワイモバイルのスマホを利用している場合、1,000円(税抜)ごとに1%のポイントが付与されます。

毎月のスマホ料金が5,500円(税込)だと、毎月50円相当、年間で600円相当のポイントが貯まります。

そのほかのソフトバンクサービス特典は以下のとおりです。

| サービス名 | ポイント還元率 | 受け取るポイント |

|---|---|---|

| ソフトバンクスマホ通信料等 | 最大1.5% | ソフトバンクポイント |

| ワイモバイルスマホ通信料等 | 最大1% | ソフトバンクポイント |

| ソフトバンク光/Air | 最大1% | ソフトバンクポイント |

| ソフトバンクでんき | 最大1% | PayPayポイント |

スマホ通信料の支払いなどで受け取るソフトバンクポイントは、PayPayポイントに交換可能です。

また、ワイモバイルの「シンプル2」という料金プランにおいて、PayPayカードで支払うと「PayPayカード割」が適用され、基本料金から毎月187円(税込)が割引されるので、毎月の携帯料金の節約にもつながります。

ソフトバンクサービスを利用している学生なら、毎月の携帯料金の支払いにPayPayカードを利用することで、ポイント還元や割引特典を受けられるので、PayPayカードを作るメリットがあります。

PayPayカードに対する学生の評判・口コミ

良かった点は?

PayPayを普段の買い物から利用している人には、カードを利用した方がポイントがついてお得です。他のカードを利用していないので比較はできないのですが、利用明細が見やすくて助かってます。どこでいくら使ったがちゃんと記載されるので、月末に計算する際に使いやすいです。

イマイチな点は?

学生になってすぐで、クレカに関して知識が少ない学生が多いと思いますが、支払い方法をまるごとフラットリボをおすすめしてくるため、そのままリボ払いしてしまう学生がいると思います。まるごとフラットリボ払いにした場合、5000ポイント近くのPayPayポイントが付与されるので、クレカ初心者がなにも考えずにそれにしてしまい、リボ地獄に陥るなんてこともあり得ると思います。

良かった点は?

学校の購買や、スーパーやコンビニといった普段の買い物で使うことができ、ポイントを貯めることができる。PayPayアプリを使ってスマホから決済できる点が非常に便利であるし、QRコード決済ではPayPayに対応している店舗が多くて使いやすい。

イマイチな点は?

他の会社のカードに比べて、ポイントが貯まりにくいと感じた。また、決済方法がPayPayに対応している店舗をPayPayアプリ内で検索するときに、地図がみづらいため、かなり調べづらいのが不便だと感じる。

PayPayカードに対する編集部の意見

PayPayカードは、街のお店での買い物で1%還元と、年会費無料カードのなかでも高還元です。

特にPayPayやソフトバンクサービスを利用している方は恩恵を受けやすいのでおすすめです。

PayPayカードを申し込み時に準備する書類は以下になります。

- 口座情報がわかるもの(金融機関のスマホアプリ、キャッシュカード、通帳など)

- 運転免許証(持っている場合のみ)

- 本人認証が可能な携帯電話

- PayPayカード公式サイトの「お申し込みはこちら」を押す

- 名前・住所・学校名などの申込情報を入力する

- 利用料金支払用の金融機関口座を登録する

- 審査完了後、カード番号や有効期限を確認できるようになる

- 約1週間でカードが自宅に届く

※申し込み時に後日郵送での口座設定を選択した場合は、カード受取時に顔写真付きの本人確認書類の提示が必要です。

PayPayカードの申し込みはこちら

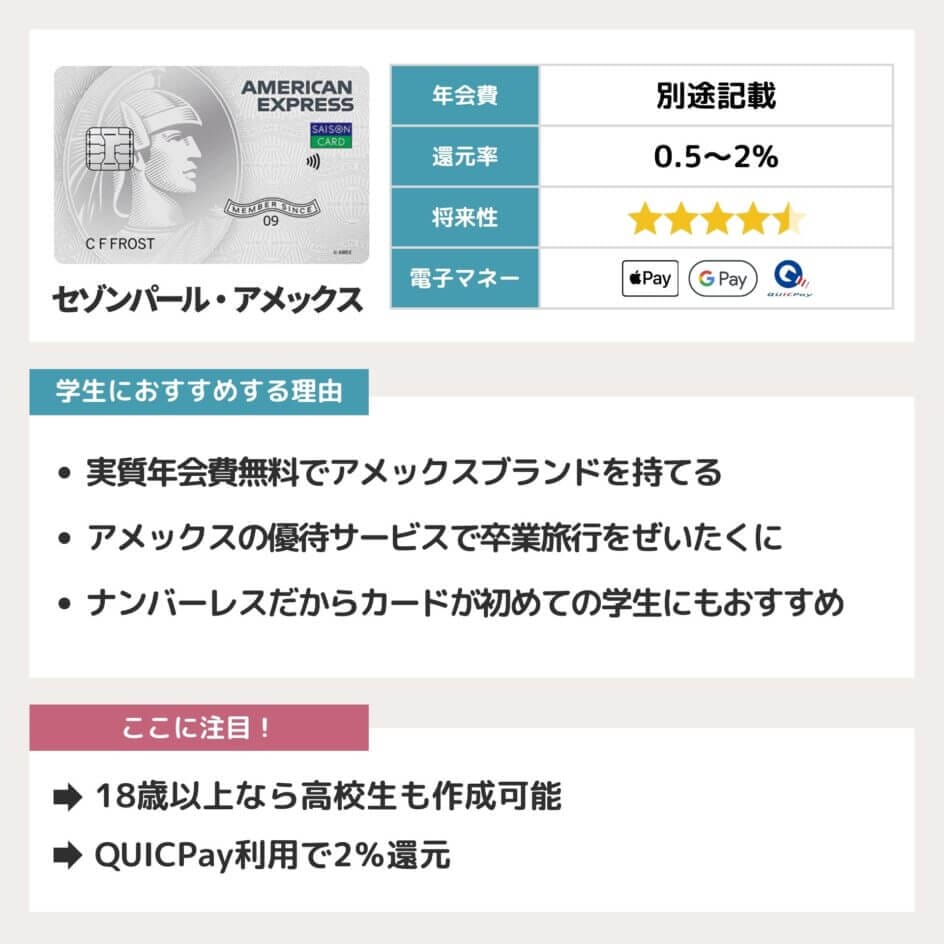

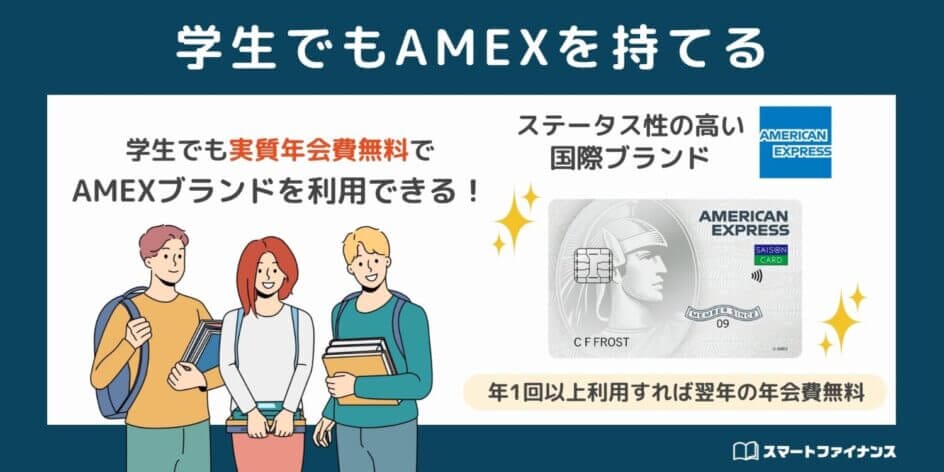

セゾンパール・アメリカン・エキスプレス・カードなら高校生でもカード発行できる

セゾンパール・アメリカン・エキスプレス・カード(以下、セゾンパール・アメックス)は、カード会社のクレディセゾンと国際ブランドのアメックスの提携カードです。

アメックスというと敷居が高いイメージですが、本カードはセゾンカードが発行しており、年会費も実質無料で使えるため学生向きのカードといえます。

カード利用で付与される永久不滅ポイントは有効期限がないため、使い忘れがなく安心です。

- 年会費が実質無料になる

- コンビニなどでのQUICPay利用で2%還元

- ポイント有効期限がないから失効の心配がない

- 高校生でも申し込みできる

- 国内・海外旅行保険が付帯しない

- ポイントの交換先によっては還元率が低い

- 1,000円未満の支払額は切り捨てて還元

- VisaやMastercardより使えるお店が少ない

セゾンパール・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 初年度:無料 2年目以降:1,100円(税込)※年1回の利用で翌年無料 |

|---|---|

| 申込条件 | 18歳以上のご連絡可能な方 |

| 還元率 | 0.5〜2.0% |

| 審査・発行スピード | デジタルカード:最短5分 通常カード:最短3営業日 |

| ブランド | AmericanExpress |

| 受け取るポイント | 永久不滅ポイント |

| 交換可能ポイント | dポイント、Pontaポイント、ベルメゾン・ポイント、PARCOポイント、スターバックスカード、nanacoポイント |

| ポイントの有効期限 | 期限無し |

| 交換可能マイル | ANA、JAL |

| 電子マネー | ー |

| スマホ決済 | ApplePay、Google Pay™、QUICPay、iD |

| 旅行保険 | 無し |

| ショッピング保険 | 無し |

| 追加カード | ETCカード:無料 家族カード:無料(デジタルは無し) |

| 支払い方法 | 1回払い/2回払い/ボーナス(一括・2回)払い/リボ払い |

| 締め日・支払日 | 締め日:毎月10日 支払日:翌月4日(金融機関休業日の場合は翌営業日) |

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

セゾンパール・アメックスが学生におすすめの理由

実質年会費無料だから学生でもAMEXブランドを持てる

セゾンパールアメックスは、年会費を実質無料で利用できます。

年会費は初年度無料、2年目以降1,100円(税込)ですが、年に1回でもカードを利用すれば、翌年の年会費も無料になります。

利用金額の条件はないため、高額のカード利用ができない学生でも、翌年の年会費無料は実現可能です。

つまり、学生でも実質年会費無料でアメックスブランドのカードを利用できるということです。

アメックスといえば、ステータス性の高い国際ブランドとして有名です。

クレジットカードに詳しくない学生の方でも、中央に兵士が描かれているアメックスデザインを見たことがある方も多いのではないでしょうか。

セゾンパールアメックスは、アメックスが独自に発行するプロパーカードではなく提携カードなので、アメックスほど審査も厳しくありません。

加えて、年会費を実質無料で使い続けられるため、学生のうちからアメックスブランドを持ちたいけど、維持費をかけたくない学生におすすめのカードです。

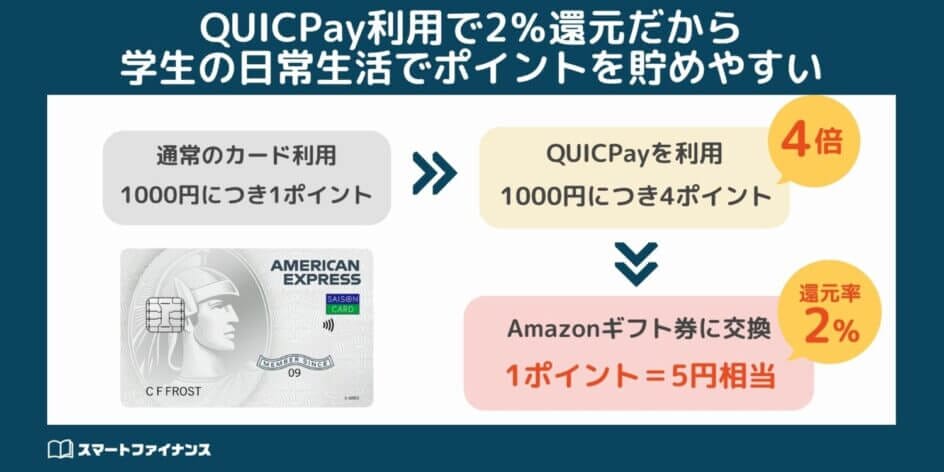

QUICPay利用で2%還元だから学生の日常生活でポイントを貯めやすい

QUICPayにセゾンパールアメックスを登録してQUICPay支払いを利用すると、2%のポイント還元を受けられるので、ポイントが貯まりやすくなります。

通常のカード利用では、1,000円につき1ポイントの永久不滅ポイントが付与されます。

QUICPayを利用して支払う場合は4倍になり、1,000円につき4ポイント(20円相当)をもらえます。

永久不滅ポイントは1ポイントの価値が高く、Amazonギフト券と交換した場合は1ポイント=5円相当です。

つまり、QUICPay利用では1,000円につき20円相当が還元されて、還元率2%になります。

QUICPay利用で2%還元となる上限は年間30万円までですが、月で換算すると2.5万円までのため、学生なら十分といえます。

QUICPayにカードを設定しておけば、事前のチャージが不要で、お店の端末にスマホをかざすだけで素早く支払いを完了できます。

全国205万カ所以上(2022年9月時点)で利用でき、学生がよく使うお店も多数含まれているため、日常生活のなかでポイントを貯めやすくおすすめです。

| ジャンル | QUICPayを利用できる代表的な店舗 |

|---|---|

| コンビニ | セブン-イレブン、ファミリーマート、ローソン、ミニストップ、NewDays、デイリーヤマザキ、ポプラ、スリーエイト、セイコーマート |

| ファストフード | マクドナルド、ロッテリア、モスバーガー、ケンタッキーフライドチキン、𠮷野家、すき家 |

| カフェ | ドトールコーヒーショップ、タリーズコーヒー、エクセルシオールカフェ、カフェ・ド・クリエ、珈琲所コメダ珈琲店 |

| ドラッグストア | マツモトキヨシ、ウエルシア薬局、サンドラッグ、ツルハドラッグ、どらっぐぱぱす、トモズ、スギ薬局、ココカラファイン |

※一部利用できない店舗もあります。

セゾンパールアメックスは、スマホ決済を頻繁に使う学生にとっては、常時2%還元を受けられる高還元のカードです。

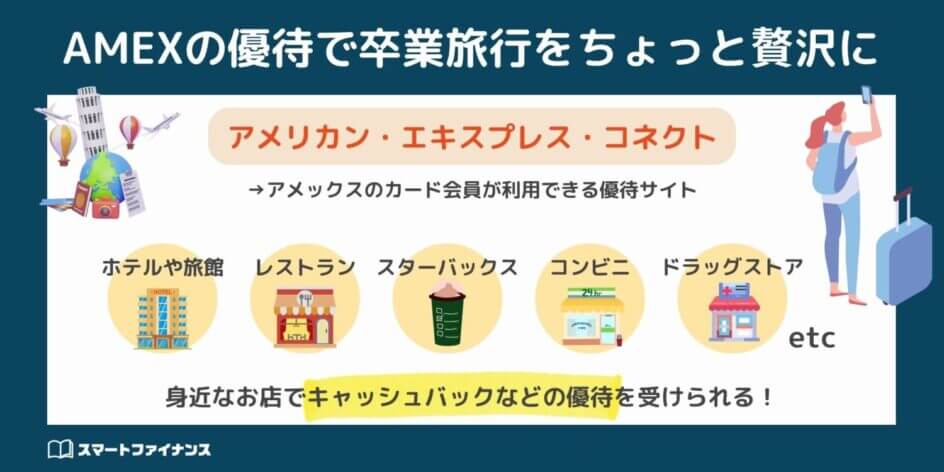

AMEX会員の優待サービスで卒業旅行をちょっと贅沢に楽しめる

セゾンパールアメックスは、アメックスのカード会員が利用できる優待サイト「アメリカン・エキスプレス・コネクト」を利用できるのがメリットです。

アメリカン・エキスプレス・コネクトではホテルや旅館、レストランなどの割引、スターバックス、コンビニ、ドラッグストアなど身近なお店でキャッシュバックなどの優待を受けられます。

時期によって内容は異なりますが、現在は以下のような優待を受けられます。

| キャンペーン名 | 優待内容の例 |

|---|---|

| オンライン旅行サイト「エクスペディア」 | 海外/国内ホテル8%OFF、海外/国内ツアー料金(航空券+ホテル)3,750円OFF |

| 対象店舗でのキャッシュバックキャンペーン | コンビニ・ドラッグストアで30%キャッシュバック、ブランドショップで15%キャッシュバックなど |

| ボーナスポイント・パートナーズ | 国内ホテル・旅館、オンラインショッピングなどの提携店で、永久不滅ポイントが最大10倍 |

※2023年10月時点の内容です。最新情報はアメリカン・エキスプレス・コネクトでご確認ください。

エクスペディアでは、グアムや韓国などの海外旅行も対象となっているので、卒業旅行や春休み期間などに少し贅沢な旅行をしたい学生におすすめです。

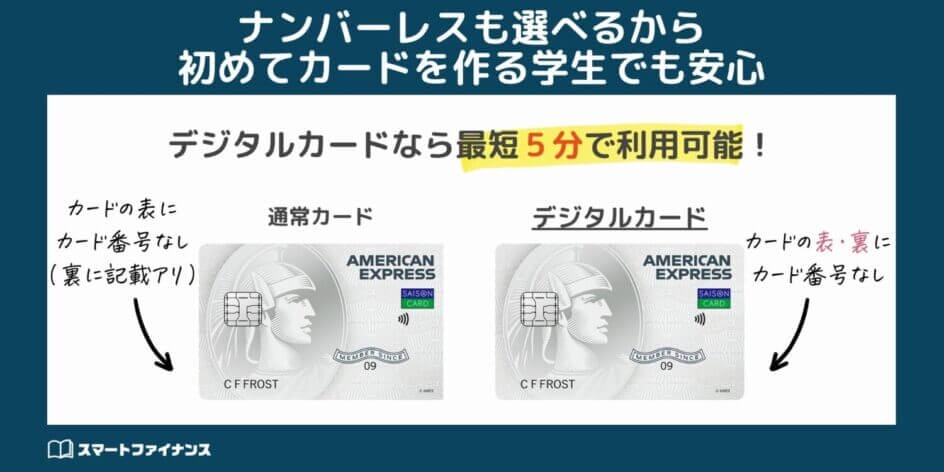

ナンバーレスも選べるから初めてカードを作る学生でも安心

セゾンパールアメックスでは、カードを以下の2種類から選択できます。

- デジタルカード:カード番号をアプリで発行&カード券面はナンバーレスカード

- 通常カード:カード番号や有効期限などが券面に書かれている一般的なカード

ナンバーレスタイプのデジタルカードなら、カード番号や有効期限、セキュリティコードなどはアプリで管理されているため、周りの人から盗み見されるリスクを軽減できます。

また、スマホさえあれば決済できるので、必要以上にカードを持ち歩くことが不要になります。

一般的なカード番号が書かれているクレジットカードよりも安全性が高いため、初めてカードを作る学生におすすめです。

デジタルカードならスマホから申し込みをして最短5分でカードを発行・利用できるので、ネットショッピングなどですぐにカード番号を利用したい場合にも便利です。

さらに、インターネット上での不正利用による損害を補償する「オンライン・プロテクション」サービスも用意されているため、安心してオンラインショッピングを楽しめます。

なお、補償される期間は、不正利用が発覚してカード会社へ連絡した日を含めて61日前までさかのぼった利用分になります。

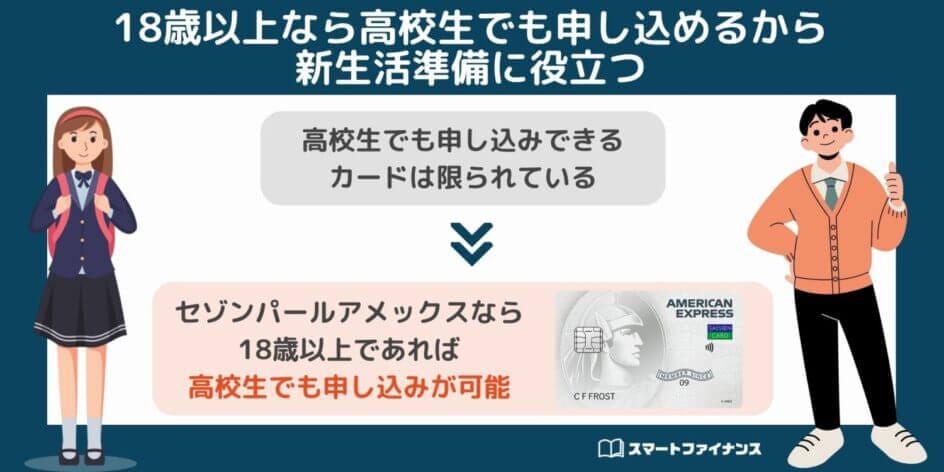

18歳以上なら高校生でも申し込めるから新生活準備に役立つ

セゾンパールアメックスは、18歳以上であれば高校生でも申し込みが可能です。

大学生や専門学生は多くのカードで申し込みが可能ですが、高校生が申し込みできるカードは限られています。

そのため、高校卒業前にカードを作って新生活の準備に役立てたい方におすすめのカードです。

卒業間近の2〜3月は、4月から新生活が始まる方にとって買い物する機会が増える時期です。

一人暮らしを始める方は家具・家電など、実家から通学する方でも学業で使うテキストやパソコンなどがあります。

カードで支払えばポイントが増えて節約につながり、銀行やコンビニに足を運んでお金をおろす手間もないためスムーズに買い物を済ませられます。

高校卒業前からカードを作ることには、メリットがたくさんあります。

ただし、審査の状況によっては発行できないこともあるので、覚えておきましょう。

セゾンパール・アメリカン・エキスプレス・カードに対する編集部の意見

セゾンパールアメックスは、学生でもアメックスブランドを手軽に利用できる点が強みです。

QUICPayを利用すれば2%と還元率が高く、レジでの支払いもスムーズに完了できます。

セゾンパールアメックスを申し込む時に準備する書類は以下になります。

デジタルカードを申し込みの場合

- 現住所が記載されている運転免許証・個人番号カード・在留カード・パスポート

- 対象金融機関のオンライン口座(インターネットバンキング対応口座)

通常カードを申し込みの場合

- 現住所が記載されている運転免許証・個人番号カード・在留カード・パスポート

- キャッシュカード・通帳など口座番号がわかるもの

セゾンパールアメックスを申し込む流れは以下になります。

- 「カードの新規お申し込み」ボタンを押す

- 画面の指示に従って入力して、申し込み完了

- 審査結果がメールで届く

- セゾンPortalをダウンロード後、初回登録手続きをする

- 最短5分後、アプリ上にカード情報を表示

- 後日、ナンバーレスのプラスチックカードが自宅に届く

※申し込み時に本人確認が完了していない場合は、カードを受け取り以降にカード番号を利用できます。

- 「カードの新規お申し込み」ボタンを押す

- 画面の指示に従って入力して、申し込み完了

- 審査結果がメールで届く

- 最短3営業日後、カードが自宅に届く

※申し込み確認の電話は省略される場合もあります。

※申し込み時に本人確認が未完了の場合、カード受取時に顔写真付き公的証明書の提示が必要です。

※19:30以降の申し込みは、翌日の手続き扱いとなります。

最大11,000円相当プレゼント

- 最大8,000円相当(1,600ポイント※)プレゼント

- 条件達成で最大3,000円キャッシュバック

特典期間:2023年10月2日(月)~2023年12月31日(日)

セゾンパールアメックスの申し込みはこちら

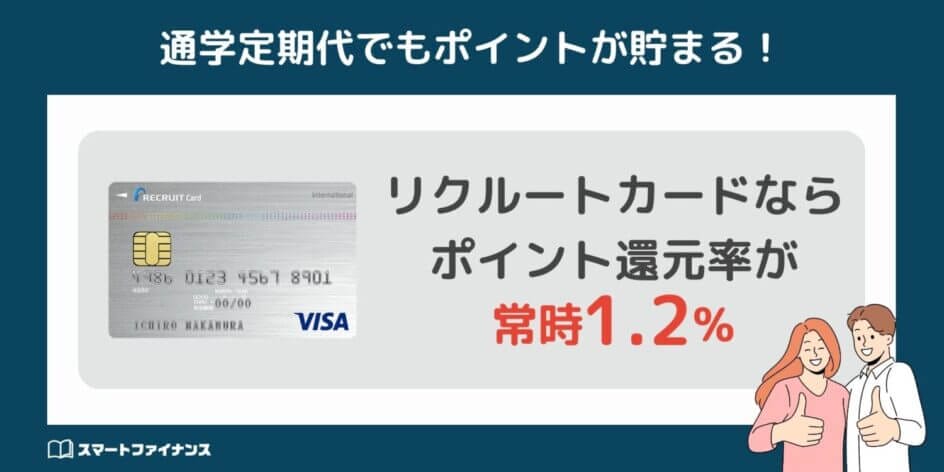

リクルートカードなら通学でもポイントを高還元で貯められる

リクルートカードは、ポイントが常時1.2%還元、じゃらんやホットペッパーなどのリクルートサービスで最大4.2%の高還元なので、学生生活のなかでポイントを貯めやすいカードです。

年会費無料ながら付帯保険も充実しているため、卒業旅行を計画している学生にもおすすめです。

- 年会費が永年無料ながら1.2%の高還元

- 定期購入代やチャージでポイントが貯まる

- リクルートのサービスで最大4.2%還元

- 旅行保険・ショッピング保険が充実

- 電子マネーは月3万円までがポイント対象

- リクルート以外のポイントアップ特典がない

- ポイントの有効期限が1年間

リクルートカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方 18歳以上で学生の方(高校生を除く) |

| 還元率 | 1.2〜4.2% |

| 審査・発行スピード | Visa、Mastercard:最短翌営業日 JCB:最短2営業日 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | リクルートポイント |

| 交換可能ポイント | Pontaポイント、dポイント |

| ポイントの有効期限 | 最終のポイント加算日から12ヵ月後の月末まで |

| 交換可能マイル | JAL(Pontaポイントから移行可能) |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、Google Pay™ |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | 海外:年間200万円 国内:年間200万円 |

| 追加カード | 家族カード:本会員が学生の場合は発行不可 ETCカード:Visa、Mastercardは発行手数料1,100円(税込) 銀聯カード |

| 支払い方法 | 1回払い、分割払い、リボ払い、ボーナス1回払い |

| 締め日・支払日 | 締め日:毎月15日締め 支払日:翌月10日払い(土日祝の場合は、翌営業日に引き落とし) |

リクルートカードが学生におすすめの理由

ポイント常時1.2%の高還元、通学定期代でもポイントが貯まる

リクルートカードの1番の魅力は、ポイント還元率が常時1.2%という還元率の高さです。

年会費無料のカードは0.5〜1%還元が多く、指定のお店だけ還元率が上がるカードはあっても、通常利用で1.2%の高還元はなかなかありません。

そのため、還元率の高さでカードを選びたい方におすすめのカードです。

月5,000円使う方なら、0.5%還元と1.2%還元とでは1年間で420円相当の差になります。

| 利用金額 | 0.5%還元の場合 | 1.2%還元の場合 |

|---|---|---|

| 5,000円 | 25ポイント | 60ポイント |

| 3万円(5,000円×6ヶ月) | 150ポイント | 360ポイント |

| 6万円(5,000円×12ヶ月) | 300ポイント | 720ポイント |

ポイントの1.2%還元は、光熱費や携帯料金、定期券の購入にも適用されます。

さらに、電子マネーへのチャージでもポイントが付与されるので、通学時のSuicaへのチャージでもポイントを貯められます。

ただし、JCBブランドの場合は還元率が0.7%になるため注意が必要です。

カードのブランドによってポイント還元の対象となる電子マネーも異なるため、Suicaや nanaco以外を利用する場合は以下を参考にしてください。

| カードのブランド | 対象の電子マネー | 還元率 |

|---|---|---|

| VISA、Mastercard | nanaco、楽天Edy、Suica、ICOCA | 1.2% |

| JCB | nanaco、Suica | 0.7% |

なお、ポイント還元を受けられるのは、毎月3万円分の利用までとなっています。

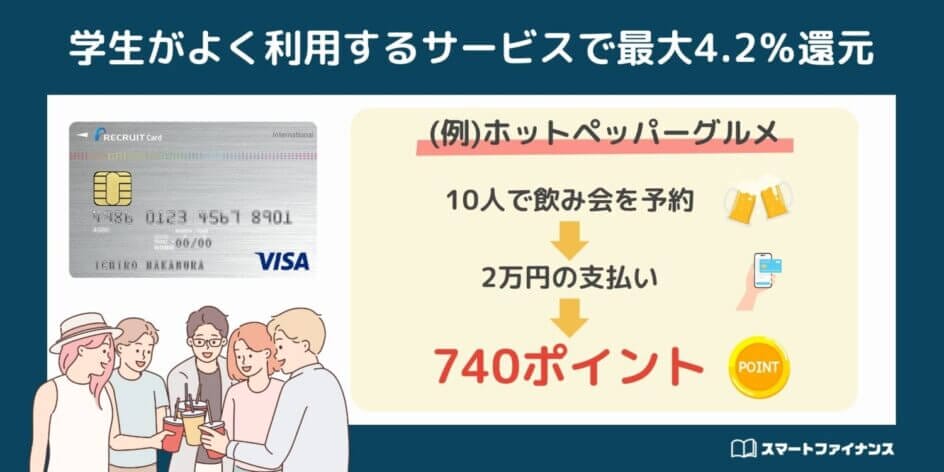

ホットペッパーなど学生がよく利用するサービスで最大4.2%還元

リクルートカードでは、ホットペッパーやじゃらんなど、学生がよく利用するサービスでポイントがアップするのも魅力です。

リクルートのサービスでカードを利用すると、通常の1.2%還元にプラスでポイントをもらえるため、還元率がさらに上がります。

さらに、貯まったポイントもリクルートのサービスで使えるので、サークル活動の飲み会や女子会などでポイントを貯めて、美容院やネイル、卒業旅行の予約などにポイントを使うことができます。

ポイントがアップする主なサービスとポイント還元率、ポイント活用例は以下のとおりです。

| ジャンル | 対象サービス | ポイント還元率(予約+決済の合計) | ポイント活用例 |

|---|---|---|---|

| 旅行 | じゃらんnet | 3.2% | コツコツとポイントを貯めて卒業旅行の軍資金に |

| グルメ | ホットペッパーグルメ | 予約人数×50ポイント決済で+1.2% | 友達との飲み会をちょっと豪華に |

| 美容 | HOT PEPPER Beauty | 3.2% | 美容室やネイル、まつげサロンで全身メンテナンスに |

| ネット通販 | ポンパレモール | 4.2%以上 | スーツや鞄、靴など就活グッズの購入に |

例えば、ホットペッパーグルメで10人での飲み会を予約して、2万円の支払いをカードでした場合は合計で740ポイント受け取れることになります。

- 予約・来店で500ポイント(10人×50ポイント)

- お店での支払いで240ポイント(2万円×1.2%)

- 合計740ポイント

日々の買い物や通学定期代、飲み会・美容院代などでコツコツと貯めたポイントで、卒業旅行や就職活動に必要なアイテムの購入費用に充てるなどして、リクルートポイントをお得に活用できるのが魅力です。

なお、ポイントをコンビニやチェーン店などで使いたい場合は、Pontaポイントやdポイントにも交換できます。

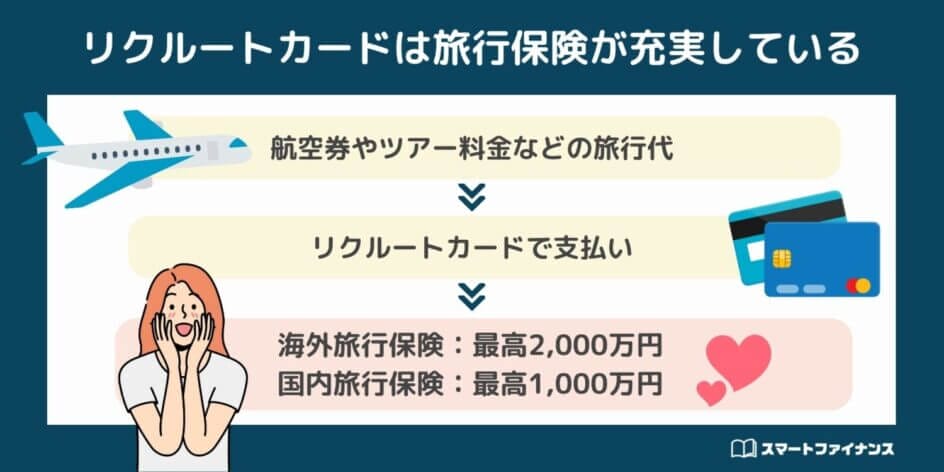

国内・海外旅行保険&ショッピング保険付帯だから卒業旅行も安心

年会費無料ながら、旅行に備えるための付帯保険が充実しているのもメリットです。

国内旅行中の事故によるケガが補償される国内旅行保険に加え、海外旅行保険では事故、病気やケガの治療費、持ち物の破損などが幅広く補償されます。

どちらの保険も、航空券やツアー料金などの旅行代をカードで払うことによって適用されます。

- 海外旅行保険:最高2,000万円

- 国内旅行保険:最高1,000万円

さらに、年間200万円限度の国内外ショッピング保険も付いているので、旅行中にカードで購入したお土産などが盗まれてしまったり、事故で破損してしまったりした場合に、購入日から90日間補償してもらえます。

特に海外では日本人観光客の盗難被害は頻発しているため、卒業旅行で海外に行く計画を立てている方は、ショッピング保険が付いていると安心です。

ショッピング保険200万円というのは、年会費無料のカードのなかでも手厚い内容なので、ショッピング好きな学生の方におすすめです。

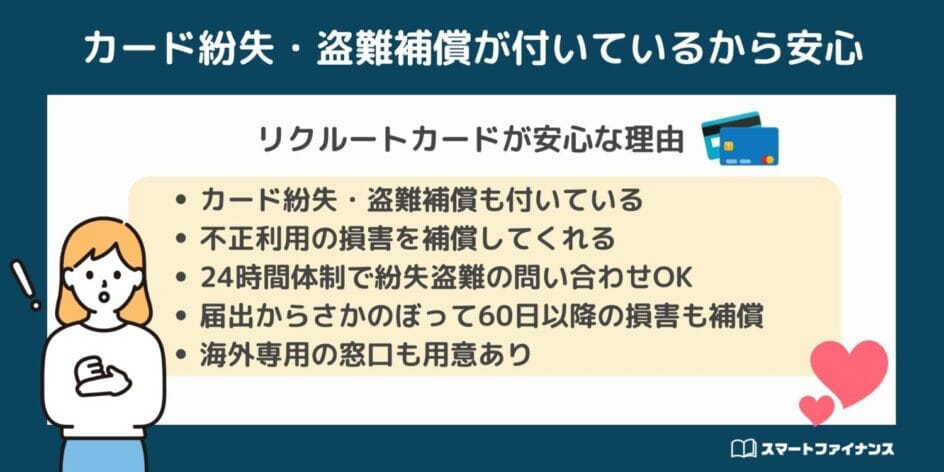

カード紛失・盗難補償が付いているので初めてカードを持つ学生も安心

カードを初めて作る場合は、日常生活でのカードの紛失や盗難が心配な方も多いでしょう。

リクルートカードにはカード紛失・盗難補償も付いており、万が一カードを不正利用されてしまった場合に損害を補償してもらえます。

窓口はカードブランドによって異なりますが、どちらも24時間体制で紛失盗難の問い合わせを受け付けており、届出からさかのぼって60日以降に発生した損害について補償してもらえます。

また、それぞれ海外専用の窓口も用意されているので、卒業旅行中のカードの紛失が心配な方でも安心です。

以下のように、JCBブランドはJCBの窓口、MastercardとVisaブランドは三菱UFJニコスの窓口が問い合わせ先となっています。

| カードブランド | 国内での紛失・盗難 | 海外での紛失・盗難 |

|---|---|---|

| JCB | JCB紛失盗難受付デスク | 最寄りのJCBプラザ JCB紛失盗難受付デスク |

| Mastercard、Visa | MUFGカード盗難紛失受付センター | MUFGカード海外盗難・紛失専用オートコレクトコール |

万が一の際の補償があるので、初めてカードを作る学生でも、カードを持ち歩く不安を軽減できます。

リクルートカードに対する編集部の意見

リクルートカードは還元率が高く付帯保険も充実しているため、保険用と買い物用など使い分けが難しい学生におすすめです。

ホットペッパーやじゃらんをよく利用する学生には、特にメリットのあるカードです。

リクルートカードを申込み時に準備するものは以下となります。

- リクルートID(既に会員の場合のみ)

- パソコンまたは携帯電話のメールアドレス

- 運転免許証(持っている方のみ)

- 口座情報がわかるもの(金融機関のアプリ、キャッシュカード、通帳など)

- リクルートカードトップページ内「カードのお申込みはこちら」を押す

- 「新規会員登録ボタン」から進み、会員情報を登録する

- 仮登録メールを受信したら本登録ページへアクセスする

- 会員情報の入力、確認、登録をする

- カードブランドを選択して申し込む

- カード会社による審査完了後、自宅へカードが届く

- リクルートカードトップページ内「カードのお申込みはこちら」を押す

- メールアドレスとパスワードを入力してログイン

- カード会社による審査完了後、自宅へカードが届く

- カードブランドを選択して申し込む

- 新規入会特典:リクルートカード(JCB)の入会で、リクルート期間限定ポイント1,000円分をプレゼント※ポイント有効期限ポイント受取日の翌月末まで

- 初回利用特典:カード発行日の翌日から60日以内にリクルートカード(JCB)を初めて利用した場合に、リクルート期間限定ポイント3,000円分をプレゼント※ポイント有効期限ポイント受取日の翌月末まで

- 携帯電話料金決済特典:携帯電話料金をリクルートカード(JCB)の自動振替で支払った場合に、リクルート期間限定ポイント4,000円分をプレゼント※対象となるブランド・プラン:NTTドコモ、au、softbank、Y!モバイル、ahamo、povo、LINEMO

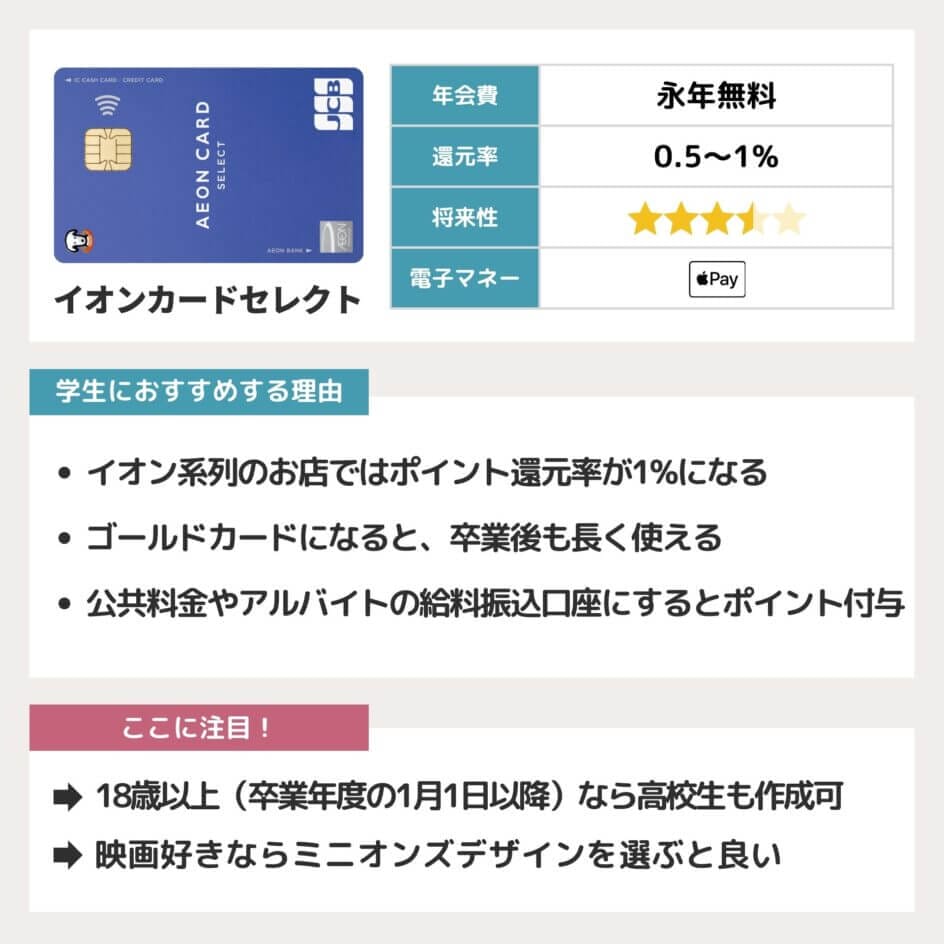

イオンカードセレクトなら新生活を準備する高校生にもおすすめ

イオンカードセレクトは、キャッシュカードとクレジットカード、電子マネーWAONが一体型となっているカードです。

キャッシュカードを別途持ち歩かなくて済むので、財布をスッキリと保てるのがメリットの1つです。

基本のポイント還元率は0.5%と標準的ですが、イオン系列の優待が豊富なので、イオンをよく利用する方や、映画をよく観る方は恩恵を受けやすいでしょう。

- イオン系列店での割引や特典が豊富

- 映画を割引価格で楽しめる

- 公共料金支払・給与受取でポイントが貯まる

- 高校生でもカードを申し込める

- 旅行保険が付帯していない

- イオン系列以外ではポイント0.5%還元

- カード発行までに時間がかかる

- 引落口座はイオン銀行のみ

イオンカードセレクトの基本情報

| 年会費 | 永年無料 |

|---|---|

| 申込条件 | 18歳以上の方 (高校生の場合は、卒業年度の1月1日以降であれば申込み可) |

| 還元率 | 0.5〜1% |

| 審査・発行スピード | 審査:約1〜2週間 発行:約2〜3週間 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | WAON POINT |

| 交換可能ポイント | dポイント、コジマポイント、エムアイポイント |

| ポイントの有効期限 | 2年間 |

| 交換可能マイル | JALマイル |

| 電子マネー | イオンiD、WAON |

| スマホ決済 | Apple Pay、AEON Pay |

| 旅行保険 | 無し |

| ショッピング保険 | 年間50万円 |

| 追加カード | ETCカード:無料 家族カード:無料 WAONカードプラス:年会費無料、発行手数料300円(税込) プラスEXカード:年会費1,100円(税込) |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、ボーナス2回払い、リボ払い、分割払い |

| 締め日・支払日 | 締め日:毎月10日 支払日:翌月2日(金融機関が休業日の場合は翌営業日) |

イオンカードセレクトが学生におすすめの理由

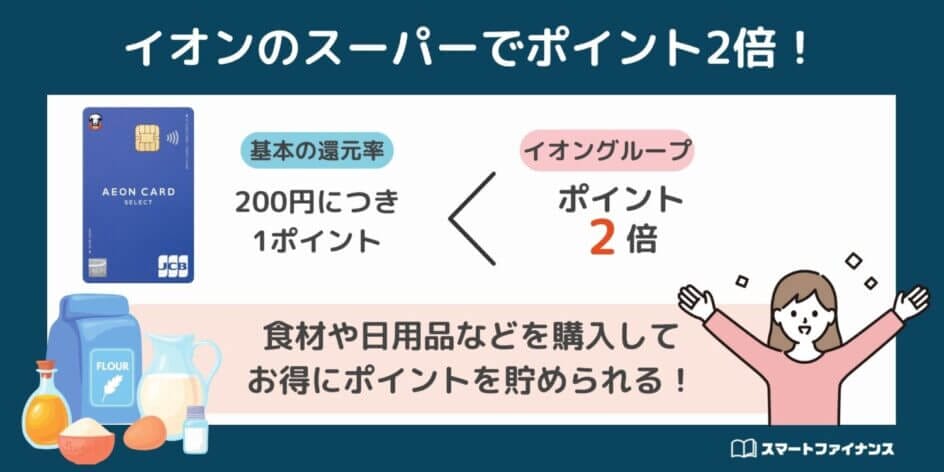

イオンのスーパーでポイント2倍だから一人暮らしの学生におすすめ

イオンカードセレクトは、食材や日用品、公共料金の支払いでポイントが貯まりやすいので、特に一人暮らしの学生におすすめです。

基本還元率は200円につき1ポイントで0.5%還元ですが、イオングループ店舗で利用するとポイントが2倍になります。

対象店舗は総合スーパーが多いので、食材や日用品などを購入してポイントを貯められます。

イオン、ダイエー、マックスバリュ、まいばすけっと、マルエツ、ピーコックストア

全国大学生活協同組合連合会の調査によると、一人暮らしの学生が1ヶ月に使う食費の平均は24,130円なので、イオンカードセレクトで買い物をすると、月に214ポイントずつ貯められることになります。

参考:全国大学生活協同組合連合会 第58回学生生活実態調査 概要報告

さらに、毎月5日・15日・25日はオリジン弁当でポイント5倍といったポイントアップデーも豊富なので、お得な日を狙って買い物をすればポイントが貯まりやすくなります。

貯まったWAONポイントは1円相当として買い物に使えるので、生活費の支払いで毎月200円分以上のポイントが還元されるのは、一人暮らしの学生にとって非常に大きなメリットです。

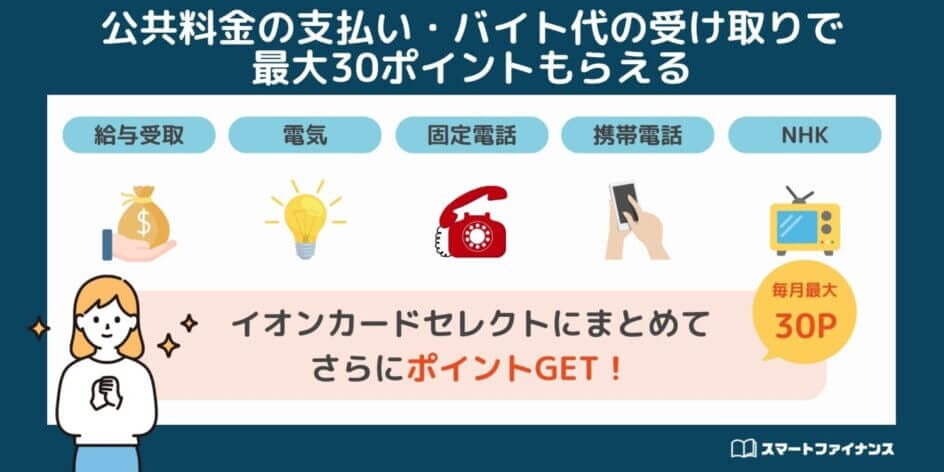

公共料金の支払い・バイト代の受け取りで最大30ポイントもらえる

公共料金の支払いや給料の受け取りをイオンカードセレクトにまとめると、さらにポイントが貯まりやすくなります。

公共料金のポイント付与対象は、電気・固定電話・携帯電話・NHKです。

引き落としをイオン銀行口座に設定することで、口座振替1件につき5ポイント付与されます。

また、アルバイトなどの給与振込口座をイオン銀行に指定すると、毎月10ポイント付与されます。

公共料金の支払いとアルバイト代の受け取りを設定すると、毎月最大30ポイントずつ獲得できることになります。

イオンカードセレクトはキャッシュカード一体型なので、給料の引き出しをカード1枚で行えるのも便利な点です。

映画・レジャー好きの大学生にはミニオンズ・デザインがおすすめ

イオンセレクトカードは、イオンシネマを常時300円割引で利用できるなどイオン系列の特典が豊富です。

イオンの優待のなかでも映画に特化したい方には、通常のイオンカードセレクトに加えて映画・レジャーの特典が付いた「イオンカードセレクト(ミニオンズ・デザイン)」もおすすめです。

映画関連では、以下の2つの特典が付いています。

| チケット名 | 金額 | 購入できる枚数 |

|---|---|---|

| 「ドリンク(Sサイズ)・ポップコーン(Sサイズ) セット引換券付きシネマチケット | 1,400円(税込) | 年間18枚まで |

| 特別鑑賞シネマチケット | 1,000円(税込) | 年間12枚まで |

イオンシネマの基本料金は、高校生1,000円、大学生1,500円(2023年10月時点)なので、大学生なら通常のイオンセレクトカードよりもお得に映画を楽しめます。

イオンカードセレクト(ミニオンズ・デザイン)の優待は、専用販売サイト「暮らしのマネーサイト」からチケットを購入することで適用されます。

レジャー関連では、ユニバーサル・スタジオ・ジャパン内でイオンカードセレクトのクレジット払いを利用すると、WAONポイントが200円ごとに10ポイント付く特典があります。

映画やレジャー好きの学生にとっては、通常のイオンカードセレクトよりさらにメリットの大きいカードです。

なお、選べる国際ブランドはVisa、Mastercardのどちらかになります。

※沖縄・西日本の一部など、未出店地域(ご利用対象外)がございます。 ※本特典は「暮らしのマネーサイト」ログイン後、「イオンシネマ優待」ページ内「販売サイト」にてシネマチケットをお買い上げのうえ、有効期限内にACチケット情報を登録された座席指定分のみ適用となります。窓口料金での購入による差額返金などはいたしかねます。 ※「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。 ※イオンシネマ/シアタス以外の映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。 ※シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカード(ミニオンズ)・TGC CARDのクレジット払いに限らせていただきます。 ※本特典の購入可能枚数は、対象カード会員さまが「販売サイト」へ初回登録を行った日を起算に年間30枚までです。 ※利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。 ※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。 ※転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。 ※本特典内容は、予告なく変更・終了する場合がございます。

18歳以上なら高校生でも申し込めるから新生活の準備に利用できる

クレジットカードの申し込み条件は、「満18歳以上(高校生は除く)」とされていることがほとんどですが、イオンカードセレクトは高校生でも申し込みが可能です。

高校生の場合は「卒業年度の1月1日以降」が申し込み条件となっています。

そのため、大学や専門学校など学校生活に必要な物や、新生活のための家具・家電などを買い揃えるためにカードを利用できます。

新生活を始めるタイミングは、高額な買い物やまとめ買いをする機会が多い時期です。

高額なお金を持ち歩くリスクを軽減できるのに加え、ポイントが貯まるため現金で支払うよりもお得に買い物ができます。

高校生から申し込みできるクレジットカードは少ないので、卒業前に新生活の準備を進めたい方はイオンカードセレクトを検討してみてください。

条件を満たすと旅行保険付きのゴールドカードになる可能性がある

イオンカードセレクトを利用して、利用額が年間50万円以上など一定の条件を満たすと、ゴールドカード発行の案内が届く可能性があります。

ゴールドカードには、通常のイオンカードセレクトにはない各種付帯保険が追加となります。

- 海外旅行保険:最高5,000万円

- 国内旅行保険:最高3,000万円

- ショッピング保険:年間300万円にアップ

社会人になったら付帯保険付きのカードも持ちたいという方でも、ゴールドカードに切り替えれば1枚でカバーできます。

さらに、羽田空港、成田空港をはじめとする国内主要空港ラウンジを無料で利用できるようになります。

上記の優待特典が増えても、年会費は無料のまま使い続けられるのも魅力です。

年間利用金額50万円というのも比較的ハードルが低めなので、支払いをイオンカードセレクトにまとめてコツコツを利用していれば、インビテーションを受け取る可能性は十分にあります。

イオンカードセレクトに対する編集部の意見

イオンセレクトカードの利用で貯まるWAONポイントは、全国約124万カ所以上で使えて汎用性の高いポイントです。

電子マネーWAONへのオートチャージでポイントの2重取りもできるので、うまく併用すればさらにポイントが貯まりやすくなります。

イオンカードセレクトの利用代金はイオン銀行口座からの引き落としとなるため、カード申し込み時にイオン銀行口座の開設も行います。

申し込み時には、以下のいずれかの本人確認書類が必要となります。

- 運転免許証(運転経歴証明書は対象外)

- 個人番号カード(顔写真付き)

- パスポート(日本国政府発行のものに限る)

- 申し込みフォームの入力

- 入会審査、申し込み完了メールの受信

- 郵送でカードを受け取り、配達員へ本人確認書類を提示

※カードの受け取り時に、配達員へ本人確認書類の提示が必要です。

※審査状況などによって、カード受け取りまでに1ヶ月ほどかかる場合もあります。

イオンセレクトカードでは、国際ブランド付きの本カードが届くまでの間に、イオン系列店舗でのみ使える仮カード「即時発行カード」の発行もあります。

- オンラインで申し込み時に「カードお受け取り方法について」で「店舗で受け取ります」を選択する

- 申し込み完了後、審査結果のメールが届く(最短30分)

- 受け取り期限内の10〜18時の間にイオン店頭の「イオン銀行」でカードを受け取る

対象カード新規入会&利用で最大5,000 WAON POINT進呈

- WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント<イオンJMBカードは500マイル>

- 対象期間中にカードご利用分の10%相当をWAON POINTで還元(上限4,000WAON POINT) <イオンJMBカードは上限2,000マイル>

※期間中利用額、1万円以上の方が還元対象

※利用期間 カード登録月の翌々月10日まで

※期限までにイオンウォレット登録要

キャンペーン期間:2024年1月9日(火)〜まで

イオンカードセレクトの申し込みはこちら

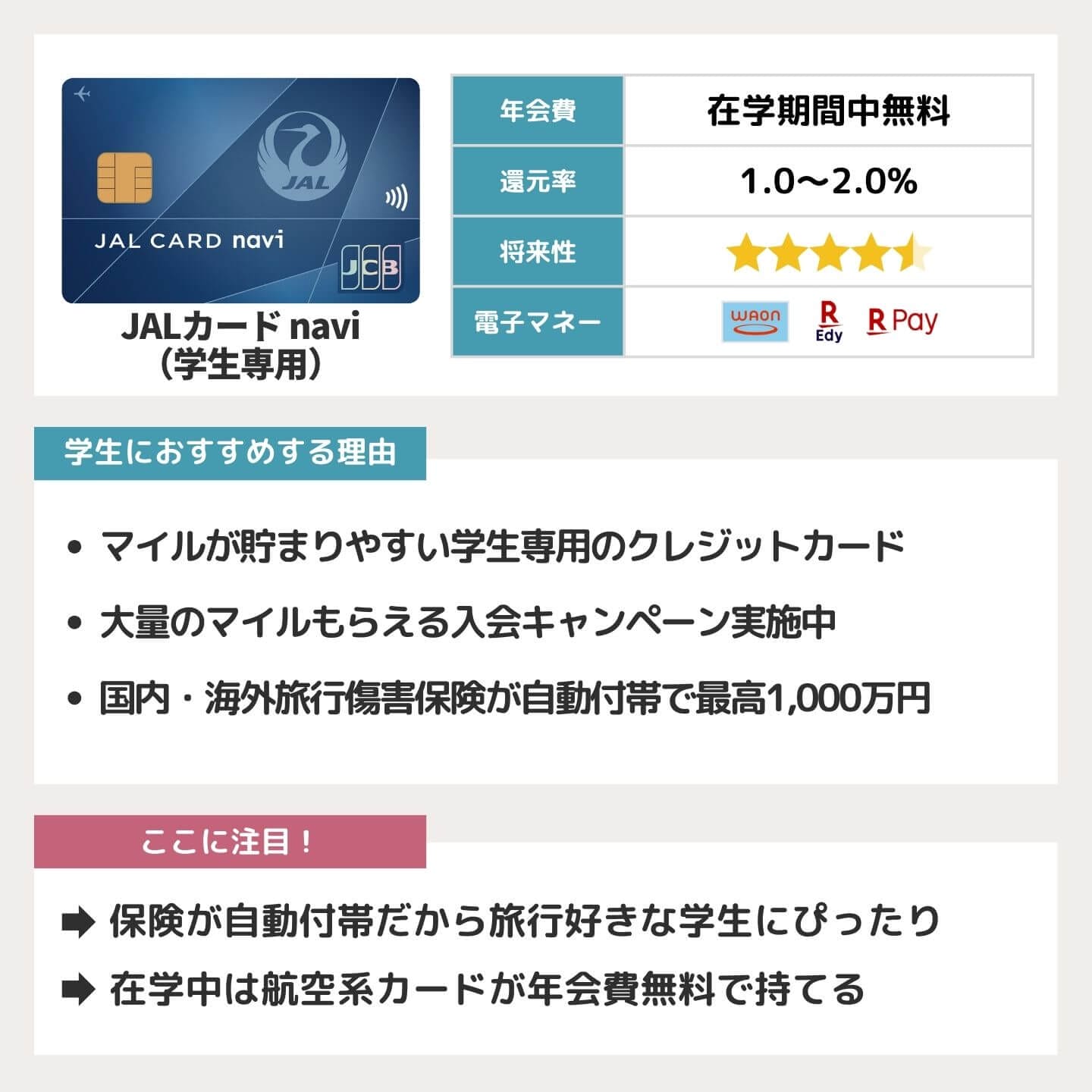

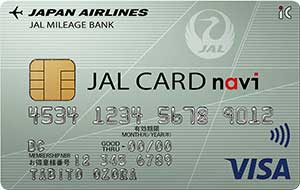

JALカード naviでマイルを貯めておくと卒業旅行で役に立つ

JALカードnaviは、18〜30歳未満の方のみ発行できる学生向けのJALカードです。

年会費無料ながら、カード利用によるマイル還元率は1〜2%と高還元なので、マイルをコツコツと貯めることができます。

フライトボーナスマイルなどの特典も豊富なので、帰省や旅行で飛行機をよく利用する学生や、卒業旅行に向けてマイルを貯めたい学生におすすめです。

- ショッピングとフライトでマイルが貯まる

- 学生特典のボーナスマイルが豊富

- 航空券とのマイル交換は50%程度の割引がある

- 海外旅行保険が自動付帯

- 卒業後は年会費のかかるカードへ切り替わる

- 傷害・疾病治療費用補償が50万円と少なめ

- 空港ラウンジサービスは付帯しない

JALカードnaviの基本情報

| 年会費 | 在学中無料 |

|---|---|

| 申込条件 | 高校生を除く18歳以上30歳未満の学生の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方 |

| 還元率 | 1.0〜2.0% |

| 審査・発行スピード | 約2〜3週間 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | JALマイル |

| 交換可能ポイント | WAONポイント、スターバックスカードチャージ、Amazonギフト券 |

| ポイントの有効期限 | 期限なし |

| 交換可能マイル | なし |

| 電子マネー | WAON |

| スマホ決済 | ー |

| 旅行保険 | 海外旅行保険:1,000万円(自動付帯) 国内旅行保険:1,000万円(自動付帯) |

| ショッピング保険 | なし |

| 追加カード | ETCカード:Visa・Mastercardのみ発行手数料1,100円(税込) 家族カード:なし |

| 支払い方法 | 1回払い、2回払い(国内のみ)、ボーナス一括払い(国内のみ)、リボ払い、分割払い |

| 締め日・支払日 | 締め日:毎月15日 支払日:翌月10日(金融機関休業日の場合は翌営業日) |

JALカードnaviが学生におすすめの理由

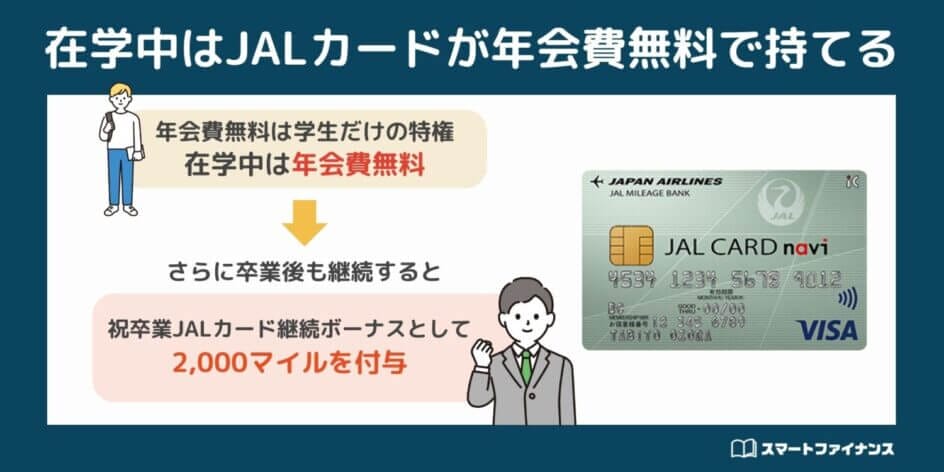

在学中は年会費無料、卒業後に継続する場合はボーナスマイル有り

JALカードnaviは学生向けカードのため、在学中は年会費無料で利用できてコストがかかりません。

航空系カードは年会費がかかることが多いので、早いうちからマイルを貯めたい学生にとってメリットが大きいカードといえます。

JALカードの場合、通常のカードは以下の年会費がかかります。

- JAL 普通カード:2,200円(税込)※初年度は無料

- JAL CLUB-Aカード:11,000円(税込)

- JAL CLUB-Aゴールドカード:17,600円(税込)

- JAL プラチナカード:34,100円(税込)

一般カードのJAL普通カードでも年間2,200円(税込)かかるので、年会費無料は学生だけの特権です。

ただし、卒業後はJAL普通カードへ自動切り替えとなり、2年目以降は年会費2,200円(税込)が必要となる点は覚えておきましょう。

年会費無料だったものが有料になると損した気持ちになりますが、卒業後も継続してJALカードを利用する場合は、「祝卒業JALカード継続ボーナス」として2,000マイルを付与してもらえます。

年会費相当のマイルが手に入るので、実質3年目から維持費がかかると捉えることもできます。

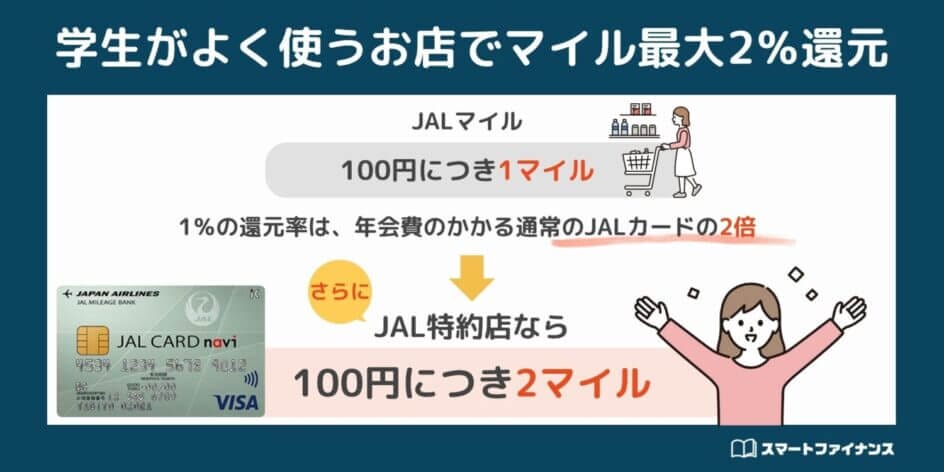

学生がよく使うお店でマイル最大2%還元

コンビニなど日常の買い物や、公共料金などの支払いにJALカードnaviを利用すると、JALマイルが100円につき1マイルが付与されます。

1%の高還元というのは、年会費のかかる通常のJALカードの2倍にあたります。

さらに、JALの特約店での買い物ではマイル2倍になり、100円につき2マイルの2%還元になるため、非常に高還元のカードです。

帰省や留学などでJALをよく利用する学生は、持っていて損はないでしょう。

還元率が2倍になる特約店は、カフェやドラッグストア、スーパーなど学生が日常で利用しやすいお店が対象となっているため、毎日の買い物でコツコツとマイルを貯められます。

紳士服店もあるので、就職活動の準備でスーツやカバンを購入する際にもマイルが貯まります。

ロイヤルホスト、スターバックス(オンライン入金)、モスカードwebチャージ、コナカ、SUIT SELECT、ディノスオンラインショップ、ENEOS、ウエルシア、マツモトキヨシ、紀伊國屋書店、イオン、アコレ

付与されたマイルは、在学中は有効期限がなく失効する心配がありません。

卒業旅行や留学のために、日々の買い物でマイルを貯めたい学生におすすめです。

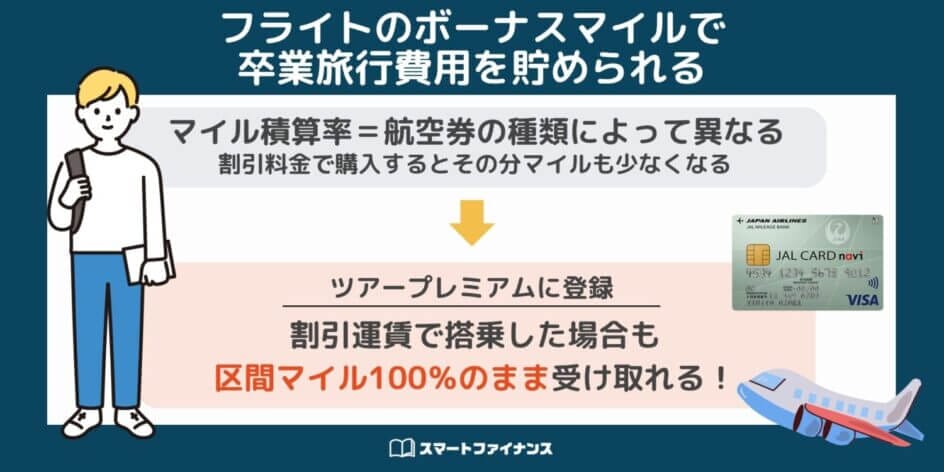

フライトのボーナスマイルで卒業旅行費用を貯められる

JALグループの飛行機搭乗でも、フライト距離に応じたフライトマイルがもらえます。

フライトマイル=搭乗区間の区間マイル×利用運賃のマイル積算率

マイル積算率は航空券の種類によって異なるため、割引料金で購入するとその分マイルも少なくなります。

しかし、JALカードの「ツアープレミアム」に登録すると、割引運賃で搭乗した場合でも、区間マイル100%のまま受け取れます。

ツアープレミアムは通常年会費2,200円(税込)がかかりますが、JALカードnavi会員は無料登録が可能なので、お得にマイルを貯められます。

さらに、JALカード限定のボーナスマイルもあり、JALグループ便に搭乗した際は通常のフライトマイルに加えて、以下のボーナスマイルを受け取ることができます。

| ボーナス名 | もらえるマイル数 |

|---|---|

| 入会搭乗ボーナス(1回のみ) | 1,000マイル |

| 毎年初回搭乗ボーナス(毎年最初の搭乗時) | 1,000マイル |

| 毎回搭乗ごとのボーナス | フライトマイルの10% |

例えば、JALカードnaviを利用して「東京⇔福岡」を普通席で往復した場合、1回で1,904マイルが貯まります。

- 区間マイル:567マイル

- 毎年初回搭乗ボーナス:1,000マイル

- 搭乗毎のボーナス:337マイル

年に1度の帰省を、大学在学中の4年間続けた場合には、合計で8,616マイル貯まることになります。

- 1,904マイル×4回分+入会搭乗ボーナス1,000マイル=8,616マイル

8,000マイルというのは、東京からソウルまでの特典航空券片道分(7,500マイル)と交換できるマイル数です。

ヨーロッパなど距離がある地域は必要なマイル数が増えますが、近場の海外なら、卒業旅行の片道分のマイルを、毎年の帰省だけで貯めることも十分可能です。

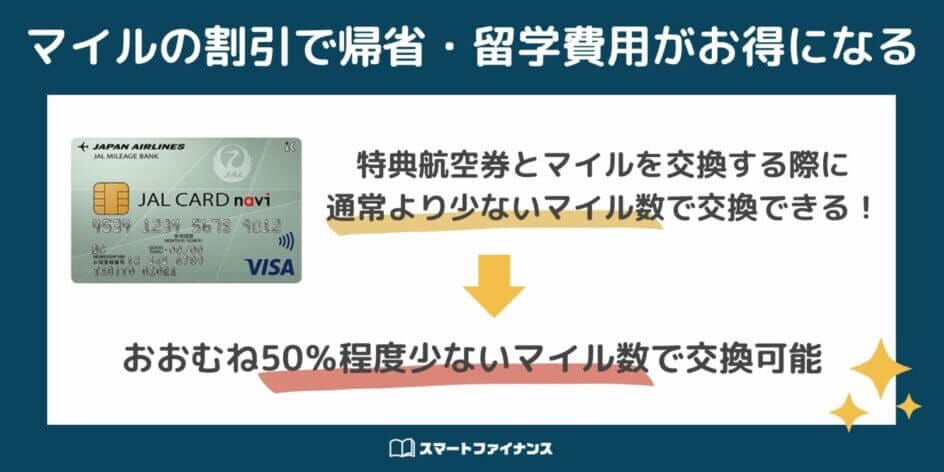

学生特典で交換マイルの割引があるから帰省・留学費用がお得になる

カード利用で貯まったマイルは、国内線・国際線の特典航空券と交換できます。

JALカードnaviは、特典航空券とマイルを交換する際に、通常より少ないマイル数で交換できるサービスが付帯しています。

- JALカードnavi割引(国内線):基本マイルの一律50%のマイル数で交換できる

- 減額マイルキャンペーン(国際線):対象路線において通常より50%前後の少ないマイル数で交換できる

国際線は地域によって割引率が異なりますが、おおむね50%程度少ないマイル数で交換可能です。

| 地域 | キャンペーン適用後の必要マイル数(往復) | 通常の必要マイル数(エコノミークラス/往復) |

|---|---|---|

| ソウル | 7,500マイル | 15,000マイル |

| 東アジア、マニラ | 10,000マイル | 20,000マイル |

| 東南アジア、南アジア | 17,500マイル | 24,000〜35,000マイル |

| オセアニア | 20,000マイル | 36,000〜40,000マイル |

| ヨーロッパ | 27,500マイル | 45,000〜52,000マイル |

| ハワイ(ホノルル) | 20,000マイル | 40,000マイル |

| 北米 | 25,000マイル | 50,000マイル |

通常だと片道分のマイル数だけで往復分の特典航空券と交換できるので、非常にお得なキャンペーンです。

国内への帰省や海外への留学・卒業旅行などでの飛行機代を大幅に節約できます。

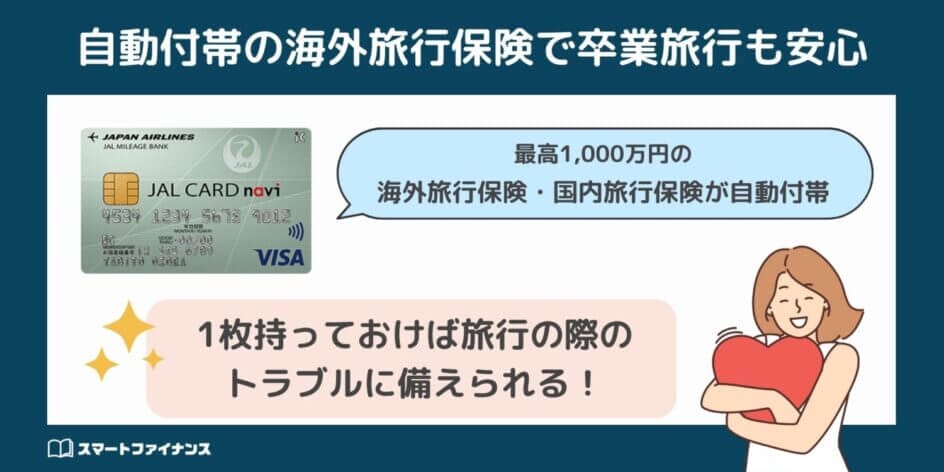

自動付帯の海外旅行保険付きだから卒業旅行も安心

JALカードnaviには、最高1,000万円の海外旅行保険・国内旅行保険が自動付帯されています。

そのため、カードに入会しているだけで、旅行中の事故や病気、ケガ、携行品の盗難・破損などを補償してもらえます。

年会費無料のカードの場合、保険が付帯していないことも多いため、別途保険会社で申し込むか、保険用のクレジットカードをもう1枚作る必要があります。

JALカードnaviは年会費無料ながら旅行保険が揃っているので、1枚持っておけば旅行の際のトラブルに備えられます。

ただし、病気やケガの治療費に対する補償額が50万円と少なめなので、ヨーロッパやアメリカでの入院・手術にしっかりと備えたい場合は、治療費用補償が100万円程度の保険に別途加入しておくとさらに安心です。

国際ブランドのVisa・Mastercardは海外でも多くの店舗で利用できるので、旅行先でのショッピングでも困りません。

1枚で旅行保険も現地での支払いも対応できるので、卒業旅行に向けてクレジットカードを作りたい学生におすすめのカードです。

JALカードnaviに対する学生の評判・口コミ

良かった点は?

海外留学があったため、日本から留学先までの往復航空券をJALで購入するとマイルが沢山貯まるの聞いて、JALの学生専用クレジットカードを作りました。実際に、たくさんのマイルを貯めることができました。一回の往復で国内旅行の往復搭乗券が貰えるほどのマイルを獲得できました。学生の間はマイルの換算率も高いのでとてもお得です。また、いくつかの検定で合格したり、ある一定の点数を取得してそれらの書類を申請すれば、キャッシュバックしてくれるような学生にとって魅力的なサービスもあります。

イマイチな点は?

少し残念に思ったのが、私が持っている学生専用のJAL naviのクレジットカードだと、一般的なJALカードと違って空港でのラウンジを使用できないことです。また、実際にお店に行ってクレジットカードで支払う際に、毎回4桁の暗証番号を打たなければならないことが少し面倒に感じます。

JALカードnaviに対する編集部の意見

JALカードnaviは、日々のお買い物で1〜2%のマイルが貯まるため、卒業旅行や留学に向けてマイルを貯めたい方におすすめです。

カード限定のマイル特典も豊富なので、飛行機をよく利用する学生にとってメリットの大きいカードです。

JALカードnaviを申し込む時に準備する書類は以下になります。

- 学生証のコピー

- 現住所の記載された本人確認書類のコピー

- キャッシュカード・通帳など口座情報がわかるもの

- JALカード公式サイトの申込画面で希望するカードの「次へ進む」ボタンを押す

- お客さま情報、支払い口座などを入力して申し込み

- 入会審査終了後、本人確認や口座設定に必要な案内が郵送またはメールで届く

- 本人確認書類を返送する(オンライン口座振替サービスを利用する場合は不要)

- 約2〜3週間後、自宅にカードが届く

オンラインのほか、以下2つの方法でも申し込みできます。

- 郵送の入会申込書を請求

- 空港内のJAL入会カウンター

郵送で入会申込書を請求した場合は、申込書が届くまで約1週間、カード発送までは申込書がJALに届いてから約3週間かかります。

なし

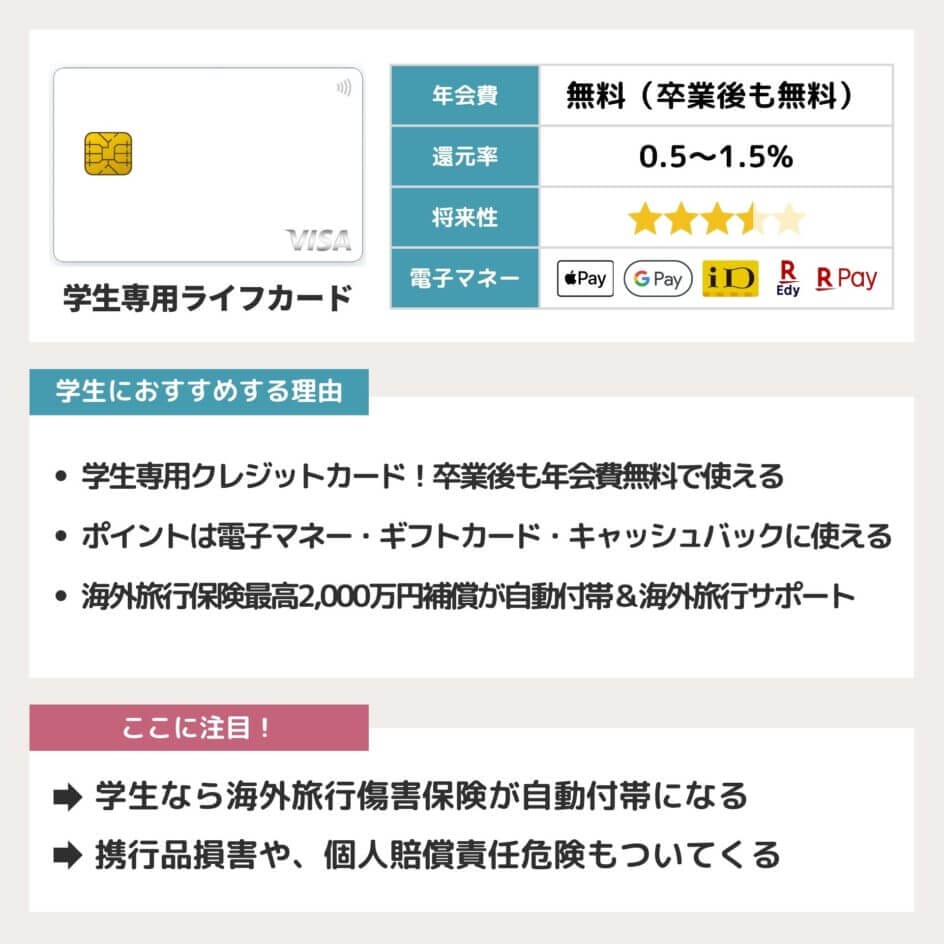

学生専用ライフカードなら学生旅行や卒業旅行時の保険が充実する

学生専用ライフカードは、18歳〜25歳以下限定で発行できる学生向けのクレジットカードです。

海外ショッピングでのキャッシュバックや海外旅行保険など、留学や卒業旅行などで海外に行く学生をサポートするサービスが充実しています。

卒業旅行に役立つカードが欲しい方や、留学を予定している学生におすすめのカードです。

- 卒業後も年会費が無料

- 海外のショッピングで3%キャッシュバック

- 手厚い海外旅行保険が自動付帯

- ポイントアップ特典が充実

- ポイント交換先によっては還元率が低い

- 卒業後は学生特典を利用できない

- 通常時のポイント還元率は0.5%と低め

- 海外に行かない学生にはメリットが少ない

学生専用ライフカードの基本情報

| 年会費 | 無料(卒業後も無料) |

|---|---|

| 申込条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に在学中の方 ※満18歳以上で進学予定の高校生であれば、卒業年の1月以降に申込みが可能。 |

| 還元率 | 0.5〜1.5% |

| 審査・発行スピード | 審査:最短1営業日 発行:最短2営業日 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | LIFEサンクスポイント |

| 交換可能ポイント | dポイント、Pontaポイント、楽天ポイント |

| ポイントの有効期限 | 最大5年間 |

| 交換可能マイル | ANA |

| 電子マネー | ー |

| スマホ決済 | Apple Pay、Google Pay™ |

| 旅行保険 | 海外旅行保険:2,000万円(自動付帯) |

| ショッピング保険 | なし |

| 追加カード | ETCカード:初年度無料、2年目以降1,100円(税込) ※条件達成で無料 |

| 支払い方法 | 1回払い、分割払い、ボーナス併用分割払い、ボーナス一括払い、リボ払い |

| 締め日・支払日 | 締め日:毎月5日 支払日:翌月27日または3日 ※金融機関によって異なる |

学生専用ライフカードが学生におすすめの理由

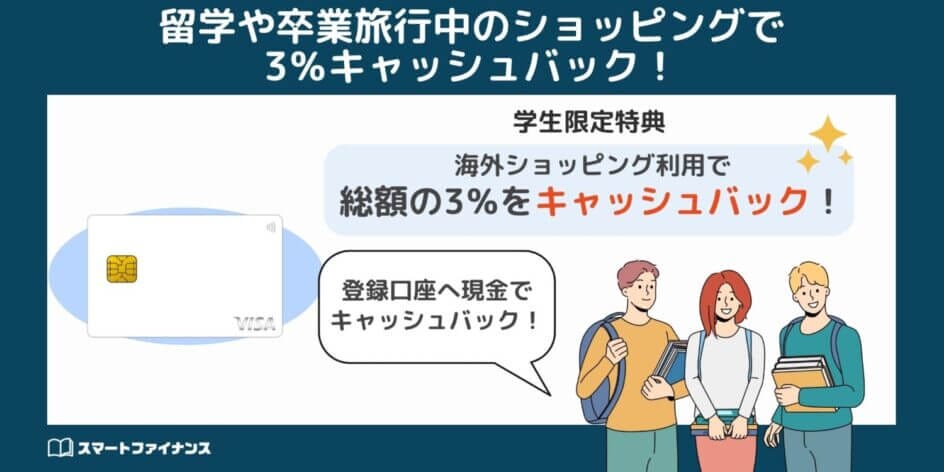

留学や卒業旅行中のショッピングで総額の3%キャッシュバック

学生専用ライフカードのいちばんのメリットは、海外ショッピング利用で総額の3%をキャッシュバックされる学生限定特典です。

海外旅行での宿泊代や食事代などをカードで支払うと、総額の3%をカード登録口座へ現金でキャッシュバックしてもらえます。

ほかの学生カードにはない非常にお得な特典なので、卒業旅行前にカードを作ってキャッシュバックサービスを利用するのも賢い使い方です。

海外旅行中は、その国でしか食べられない物を食べたり、施設の入場料を払ったりと出費が多くなりがちです。

キャッシュバックを利用すれば少し贅沢にお買い物できるので、海外旅行をさらに満喫できるでしょう。

- 事前に会員専用サービス「LIFE-Web Desk」から申し込み

- 海外旅行中にショッピング

- 利用金額の請求・引き落とし

- 請求月の翌々月10日に、登録口座へキャッシュバック

例えば、旅行中に以下のようなショッピングをした場合には、3,000円分のキャッシュバックを受けられるため、自分用のお土産をもう1つ買うなどできます。

| ショッピングの内容 | 金額 |

|---|---|

| ホテルの宿泊代 | 25,000円 |

| 現地での食事代 | 15,000円 |

| 観光施設のチケット代 | 20,000円 |

| お土産代 | 40,000円 |

| 合計 | 10,000円×3%=3,000円分キャッシュバック |

また、キャッシュバックの上限は年間累計10万円なので、留学などで長期ステイする方なら、万単位の節約が可能になります。

治療費用補償が200万円だから卒業旅行中の食事も安心

学生専用ライフカードを持っていると、自動的に海外旅行保険が適用されます。

自動付帯なので、旅行代金をカードで決済しなくても補償してもらえます。

年会費無料のカードで自動付帯は滅多にないうえに、手厚い補償内容となっています。

| 補償内容 | 最高保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 救援者費用等 | 200万円 |

| 個人賠償責任危険 | 2,000万円(免責金額なし) |

| 携行品損害 | 20万円(免責金額1事故3,000円) |

特に病気やケガなどで治療・入院などをした場合に、最高200万円まで補償してもらえるのは安心材料の1つです。

アメリカやヨーロッパで入院や手術をした場合、100万円を超えるケースも少なくありません。

海外では文化の違う食事などで体調を崩すことも多いため、200万円の補償が付いていれば、安心していろいろな食事を楽しめます。

ただし、卒業後は海外旅行保険が利用付帯となる点は覚えておきましょう。

利用付帯になると、旅行代金をカードで決済することで保険が適用されます。

卒業後も年会費無料だから卒業旅行を機会に発行するのもアリ

学生専用ライフカードは、卒業後も年会費無料で継続できるため、社会人になっても維持費をかけずに持ち続けられます。

学生向けカードでは、卒業後には年会費がかかるカードに切り替わることも少なくないため、コストを抑えてカードを持ちたい学生にとって大きなメリットです。

ポイント還元率で見ると、ライフカードよりも高還元なカードは多数あるので、海外旅行以外の用途であまり使わない方もいるかもしれません。

しかし、海外ショッピングの3%キャッシュバックや、自動付帯の海外旅行保険、現地からの電話サポートといった海外関連のサービスは非常に充実しています。

カードの年会費はかからないため、利用頻度が高くなくても、卒業旅行の備えとして発行しても損しないカードです。

なお、学生限定特典の海外キャッシュバックサービス、海外旅行保険の自動付帯は、卒業後は終了となります。

入会後のサブスクやアプリの利用で最大15,000円キャッシュバック

学生専用ライフカードには、入会後半年間に条件達成すると、最大15,000円キャッシュバックされる2つのプログラムが用意されています。

- 新規入会プログラム:最大10,000円キャッシュバック(入会〜3ヶ月後)

- 使うとおトクプログラム:最大5,000円キャッシュバック(入会4ヶ月後〜6ヶ月後)

新規入会プログラムは比較的ハードルが低く、達成しやすい内容となっています。

| 達成条件 | 特典 |

|---|---|

| 入会の翌月末までに「LIFE-Web Deskアプリ」に初回ログイン | 2,000円キャッシュバック |

| カード発行から3ヶ月以内に3万円以上のショッピング | 8,000円キャッシュバック |

「LIFE-Web Deskアプリ」は利用明細やポイントなどの確認ができるアプリなので、キャッシュバックがなくても重宝する便利なサービスです。

ショッピングに関しては、合計1万円がキャッシュバックされるため、3ヶ月で実質2万円、1ヶ月あたり7,000円弱の出費でクリアできます。

使うとおトクプログラムでは、スマホ決済とサブスク利用が条件です。

| 達成条件 | 特典 |

|---|---|

| Apple Pay / Google Pay で3,000円以上の利用 | 3,000円キャッシュバック |

| サブスクで2,000円以上利用 | 2,000円キャッシュバック |

スマホ決済ははじめに登録する手間はかかりますが、コンビニやカフェでの支払いがカード払いよりもスピーディーになるなどメリットのほうが大きいので、登録して損はないでしょう。

3,000以上という学生でも達成しやすい良心的な金額なのもうれしいポイントです。

AbemaTV、APPLE COM BILL、DAZN for docomo、FOD、Hulu、LINE MUSIC

現在利用しているサービスがあれば、支払い先を学生専用ライフカードに変更してもよいかもしれません。

また、学生専用ライフカードの入会特典で、入会後1年間はポイント還元率が1.5倍になります。

入会後1年間はキャッシュバックやポイントアップがあり、お得な期間といえます。

高校生でも進学の予定があれば卒業年の1月から申し込みできる

学生専用ライフカードの申し込み条件は、満18歳以上25歳以下で「大学・大学院・短期大学・専門学校に在学中の方」とされています。

しかし、公式サイトにて高校生の申し込みについて以下のような記載があります。

卒業年の1月1日〜3月31日までの期間であれば、現在高校生の方でもお申込みいただけます。

学校名・勤務先名の欄は現在通っている高校名を入力してください。

参考:ライフカード|よくあるご質問

つまり、高校卒業前でも申し込みが可能ということです。

ただし、大学・専門学校等への進学が決まっている方のみが対象となります。

申し込みフォームの「卒業予定年月」の欄には、進学予定の大学・専門学校等の卒業予定を入力しましょう。

入会後1年間はポイントが1.5倍になるので、学業に必要なパソコンや教材、一人暮らしの準備などにカードを使えば、現金で支払うよりもお得に新生活の準備ができます。

学生専用ライフカードに対する編集部の意見

学生専用ライフカードは、海外での特典が充実しているのが強みです。

お得なキャッシュバックや旅行保険の手厚い補償などが付いているので、留学や卒業旅行で海外に行く予定の学生におすすめのカードです。

学生専用ライフカードを申し込む時に準備する書類は以下になります。

- 運転免許証・マイナンバーカードなどの顔写真付き証明書

- キャッシュカード・通帳など口座情報がわかるもの

学生専用ライフカードの申し込みの流れは以下のとおりです。

- ライフカード公式サイトの「オンラインお申込」から手続きを開始

- 申込フォームへ必要事項を入力

- 支払い口座の設定をする

- 最短1営業日後、審査結果メールが届く

- 最短2営業日後、カード発行・発送

- カード到着後、会員専用Webサービス「LIFE-Web Desk」へログイン

※お昼の12時までに申し込みが完了していない場合などは、最短2営業日に発行できません。

- ライフカード公式サイトの「オンラインお申込」から手続きを開始

- 申込フォームへ必要事項を入力

- 最短1営業日後、審査結果メールが届く

- 最短3営業日後、カード発行・発送

- カード受取時に、配達員へ顔写真付き本人確認書類を提示

- 会員専用Webサービス「LIFE-Web Desk」へログイン

新規入会で最大15,000円キャッシュバック

- アプリ初回ログインで2,000円

- 入会月含む3ヶ月以内に3万円利用で8,000円

- 入会から4ヶ月後〜6ヶ月後Apple Pay、Google Payの利用で3,000円

- サブスクの利用で2,000円

学生専用ライフカードの申し込みはこちら

Amazon Prime Mastercardを持っておくと卒業した後も使い続けられる

Amazon Prime Mastercardは、Amazonプライム会員のみが持てるクレジットカードです。

年会費無料ながら、Amazonでの買い物でポイント2%の高還元なので、Amazonでよく買い物をする学生におすすめです。

ポイントの使い道はAmazonでのショッピングに限られるため、Amazonでお得に買い物をしたい方にメリットのあるカードです。

- ポイント最大2%の高還元

- 年会費が永年無料

- 学生向けのプライム会員でも申し込める

- ショッピング保険が付帯している

- Amazon以外でポイントを使えない

- Amazonプライム会員への登録が必要

- ポイントアップ特典が少ない

- 海外旅行保険が利用付帯

Amazon Prime Mastercardの基本情報

| 年会費 | 無料 |

|---|---|

| 申込条件 | 満18歳以上の方(高校生は除く) |

| 還元率 | 1.0〜2.0% |

| 審査・発行スピード | 審査:最短3分 発行:最短5分 |

| ブランド | Mastercard |

| 受け取るポイント | Amazonポイント |

| 交換可能ポイント | なし |

| ポイントの有効期限 | 1年間 |

| 交換可能マイル | なし |

| 電子マネー | WAON、PiTaPa |

| スマホ決済 | Apple Pay、Google Pay、iD |

| 旅行保険 | 海外旅行保険:最高2,000万円(利用付帯) |

| ショッピング保険 | 年間200万円 |

| 追加カード | ETCカード:無料 家族カード:無料 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締め日・支払日 | 締め日:毎月末日 支払日:翌月26日 |

Amazon Prime Mastercardが学生におすすめの理由

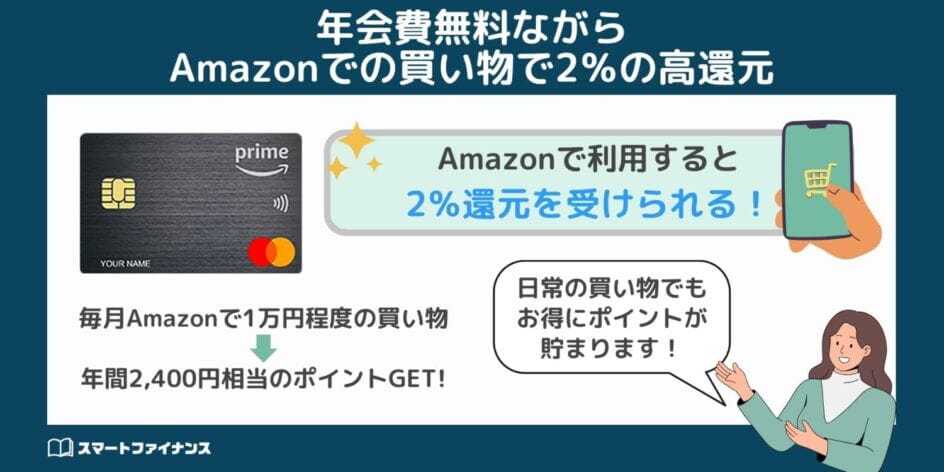

年会費無料ながらAmazonでの買い物で2%の高還元

Amazon Prime Mastercardの最大の魅力は、通販サイトAmazonで利用すると2%還元を受けられることです。

カード利用によって付与されるAmazonポイントは、Amazonでの買い物で1ポイント=1円相当として使うことができます。

年会費無料のカードでは、0.5〜1.0%還元のものが多いなか、2%還元というのは非常にお得なポイント還元率です。

還元率0.5%のカードと比べてみると、月に3,000円利用する場合だと年間で540円相当、月に1万円利用する場合だと年間で1,800円相当の差が生まれます。

| 月の利用額 | 還元率0.5%のポイント数 | 還元率2.0%のポイント数 |

|---|---|---|

| 3,000円 | 月間15ポイント年間180ポイント | 月間60ポイント年間720ポイント |

| 5,000円 | 月間25ポイント年間300ポイント | 月間100ポイント年間1200ポイント |

| 1万円 | 月間50ポイント年間600ポイント | 月間200ポイント年間2,400ポイント |

Amazonプライム会員の会費は年間5,900円(税込)または月間600円(税込)です。

毎月Amazonで1万円程度の買い物をする方なら、年間のプライム会員費の約半分にあたる2,400円相当のポイントを得ることができます。

また、Amazon以外でのカード利用でも基本還元率が1%と高還元なので、日常の買い物でもポイントをたくさん貯められます。

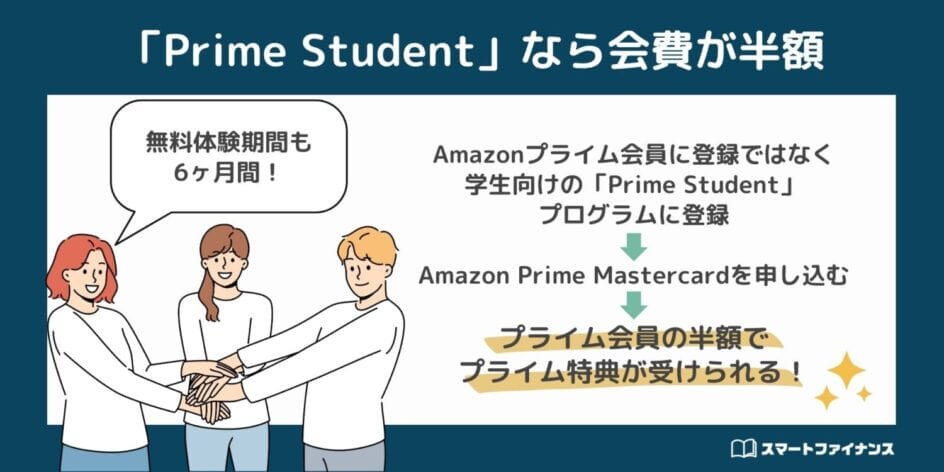

学生向け会員プログラム「Prime Student」なら会費が半額

Amazon Prime Mastercardを申し込むには、Amazonプライム会員に登録する必要があります。

ただし、プライム会員には学生向けの「Prime Student」というプログラムがあるため、学生の方にはこちらへの登録がおすすめです。

会費は通常のプライム会員の半額で、プライム会員と同等の特典を受けられるという、学生だけが利用できるお得なサービスです。

無料体験期間が6ヶ月間あり、会費は以下のとおりプライム会員の半額です。

| Prime Student会員 | プライム会員 | |

|---|---|---|

| 年額(税込) | 2,950円 | 5,900円 |

| 月額(税込) | 300円 | 600円 |

- Prime Video:対象の映画やドラマ、アニメなどが見放題

- Prime Reading:マンガや本が読み放題

- Amazon Music Prime:1億曲を広告なしで聴き放題(シャッフル再生)

- 配送オプション:お急ぎ便や届け日指定便など

高校生を除く学生であれば申し込み可能で、具体的には以下のような条件を満たしている必要があります。

- 日本国内にある大学、大学院、短期大学、専門学校または高等専門学校の学生であること

- 有効な学籍番号を持っていること

- 未成年者の方は保護者の同意があること

Prime Student会員でもAmazon Prime Mastercardの申し込み対象となるので、プライム会員費を節約したい学生の方におすすめです。

大手コンビニで1.5%の高還元だから学生がポイントを貯めやすい

セブン-イレブン・ファミリーマート・ローソンでのカード利用では、ポイントが1.5%還元されます。

3社とも大手コンビニチェーンなので、どれか1店舗は学校や家の近くにあり、通学前や学校帰りに毎日利用している方も多いのではないでしょうか。

毎日の買い物で1.5%還元というのはどれくらいお得なのか、例を挙げてみます。

通学前にコンビニに寄って、パンや飲み物など毎日500円分の買い物をしている場合だと、1年間で1,800円相当のポイントが貯まります。

- 1ヶ月で150ポイント:500円×1.5%×平日20日間=150ポイント

- 1年間で1800ポイント:150ポイント×12ヶ月=1,800ポイント

1,800ポイントもらえると、500円の買い物が実質3.6回分無料になるということです。

上記のコンビニ以外でも常時1%還元されるため、日常生活の買い物でもポイントがザクザク貯まり、Amazonでのネットショッピングがさらにお得になります。

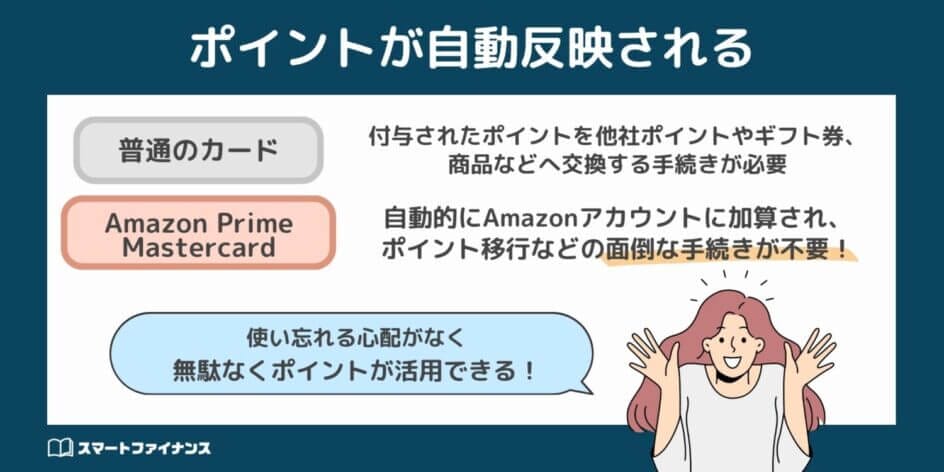

ポイントが自動反映されるから使い忘れる心配なし

付与されたポイントはAmazonアカウントに自動加算され、Amazonでの買い物の際に1ポイント1円として使用できます。

多くのクレジットカードでは、付与されたポイントを他社ポイントやギフト券、商品などへ交換する手続きが必要です。

ほとんどの場合、ポイントには有効期限があるため、期限内に使わないと失効してしまいます。

ポイント移行の手続きが面倒で後回しにしていたら、使い忘れてしまった…ということも十分あり得ます。

その点、Amazon Prime Mastercardは自動的にAmazonアカウントに加算されるため、ポイント移行などの面倒な手続きが不要です。

Amazonでショッピングする際にポイントが反映されているので、使い忘れる心配もないでしょう。

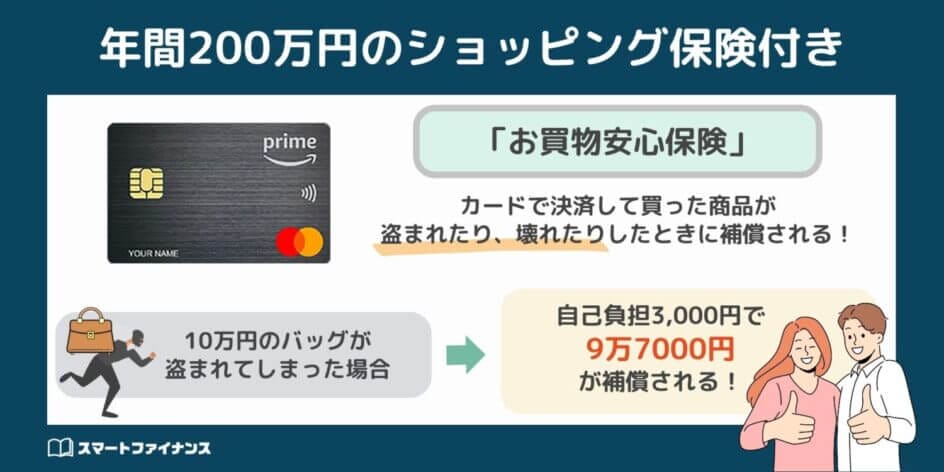

年間200万円のショッピング保険付きだから卒業旅行も安心

Amazon Prime Mastercardには、カードで決済して買った商品が盗まれたり、壊れたりしたときに補償される「お買物安心保険」が付帯しています。

補償限度額は年間200万円までと手厚い内容です。

海外・国内で適用されるので、卒業旅行で海外に行くときに持っていると安心です。

海外旅行では、そこでしか買えない高額なブランドバッグなどを買うことも少なくありません。

ショッピング保険が付いていれば、万が一盗まれてしまった場合などに補償してもらえるので、買いたいものを気兼ねなく買えて、旅行もさらに満喫できます。

1回の事故につき3,000円は自己負担する必要はありますが、10万円のバッグが盗まれてしまった場合は残りの9万7,000円を補償してもらえることになります。

なお、国内でのショッピングの場合は、リボ払い・分割払い(3回以上)での利用に限り補償対象となるので注意しましょう。

Amazon Prime Mastercardに対する編集部の意見

Amazon Prime Mastercardは、Amazonでよく買い物する方にとってメリットの大きいカードです。

プライム会員に登録すれば会員限定セールも利用できるので、お得にネットショッピングを楽しめます。

Amazon Prime Mastercardを申し込む時に準備する書類は以下になります。

- Amazonアカウント

- キャッシュカード・通帳など口座情報がわかるもの

- Amazonアカウントにサインインする

- Amazon Mastercardページに移動して申し込みボタンを押す

- 三井住友カードのウェブサイトへ移動したら、再度申し込みボタンを押す

- 申し込みフォームに必要な情報を入力する

- 審査結果メールが届く(即時審査:最大10分、通常審査:翌日以降)

- Amazonアカウント登録のメールアドレス、電話番号に電話認証のメール・SMSが届く

- 電話認証実行後、Amazonアカウントにカードが登録され、すぐに使用可能

- 約1週間後にカードが自宅に届く

※申し込み時にオンライン銀行口座を登録できる場合のみ即時発行が可能です。

※即時審査を希望する場合は、9:00〜19:00の間の申し込みが必要です。

- 新規入会でAmazonポイント7,000ポイントプレゼント

Amazon Prime Mastercardの申し込みはこちら

ANAカード<学生用>でマイルを貯めておけば留学や旅行に活用できる

ANAカード<学生用>は、ANAマイルが効率よく貯まる学生限定のクレジットカードです。

ANAカードはほぼすべてのカードが年会費有料のなか、学生用は在学中無料で利用できるお得なカードです。

ANAのフライトと日常のショッピングの両方でマイルが貯まるので、卒業旅行のためにマイルを貯めたい学生の方におすすめです。

- 年会費無料ながらボーナスマイルが豊富

- 日常のカード利用でマイル還元率1%

- ANA提携施設を割引価格で利用できる

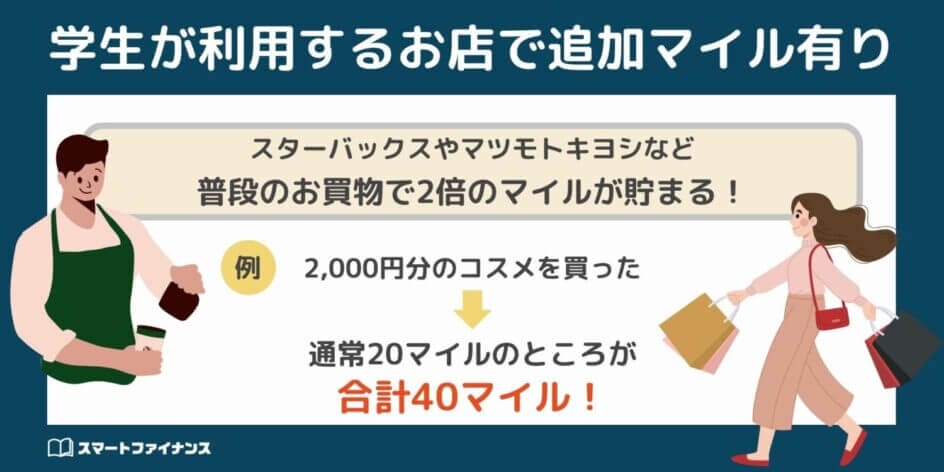

- 学生が利用するお店で追加マイル有り

- マイル以外の還元率は低め

- 卒業後は年会費がかかる

- 治療費や携行品損害は補償されない

- 飛行機を利用しない人にはメリットが少ない

ANAカード<学生用>の基本情報

| 年会費 | 在学期間中無料 |

|---|---|

| 申込条件 | 18歳以上の学生(高校生は除く)の方 |

| 還元率 | 1% |

| 審査・発行スピード | 最短3営業日 |

| ブランド | Visa、Mastercard、JCB |

| 受け取るポイント | Vポイント、Oki Dokiポイント |

| 交換可能ポイント | スターバックス カード、楽天Edy、楽天ポイント、Tポイント、nanacoポイント、ヤマダポイント、セブンカードポイント、タカシマヤカード《プレミアム》・《ゴールド》、マツキヨココカラポイン、ショップdeポイント、名鉄ミューズポイント、ICい~カード、エムアイポイント、京急プレミアポイント、Sポイント、トラノコポイント、ピーチポイント、京成グループポイント、Marriott Bonvoyポイント |

| ポイントの有効期限 | 2年間 |

| 交換可能マイル | ANA |

| 電子マネー | PiTaPaカード、楽天Edy、ANA QUICPay+nanaco |

| スマホ決済 | Apple Pay、Google Pay、iD |

| 旅行保険 | 海外旅行保険:最大1,000万円(自動付帯) 国内旅行保険;なし |

| ショッピング保険 | 海外:年間100万円 国内:なし |

| 追加カード | ETCカード:初年度無料 2年目以降条件付きで無料 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締め日・支払日 | 締め日;毎月15日 支払日:翌月10日(土・日・祝日の場合は翌営業日) |

ANAカード<学生用>が学生におすすめの理由

学生はANAカードで5,000マイル貯められる

ANAカード<学生用>は、学生限定のボーナスマイルが充実しています。

カードを持っているだけで、大学1年生から卒業までの間に合計5,000マイルをもらえます。

- 入会時:1,000マイル

- 毎年継続時:1,000マイル

- 学生カードから一般カードへの切り替え:2,000マイル

5,000マイルというのは、東京から大阪、仙台、名古屋まで無料で飛行機に乗れるぐらいのマイル数です。

年会費無料でコストがかからないうえ、カードを保有しているだけでマイルが貯まるというのは、非常にお得な特典です。

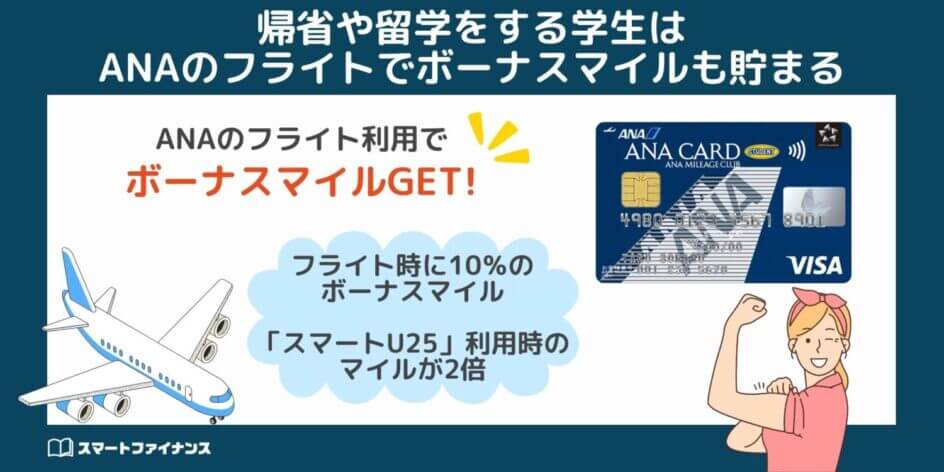

帰省や留学をする学生はANAのフライトでボーナスマイルも貯まる

また、ANAのフライトを利用した際にも以下のボーナスマイルをもらえます。

- フライト時に10%のボーナスマイル

- 「スマートU25」利用時のマイルが2倍

スマートU25とは、25歳以下のANAカード会員が利用できる割引運賃です。国内線で当日空席がある場合に利用できます。

スマートU25を利用すると、通常はマイル積算率が50%なのですが、ANAカード<学生用>を持っていると2倍の100%のマイルを獲得できます。

飛行機代が安くなるうえ、通常運賃と同等のマイルを受け取ることができるため、学生はぜひ利用したいサービスです。

貯まったマイルで趣味の旅行や卒業旅行の飛行機代を安くできるので、旅行中に少し贅沢をしたり、距離の離れた海外に行ってみたりと、旅行の楽しみを増やせます。

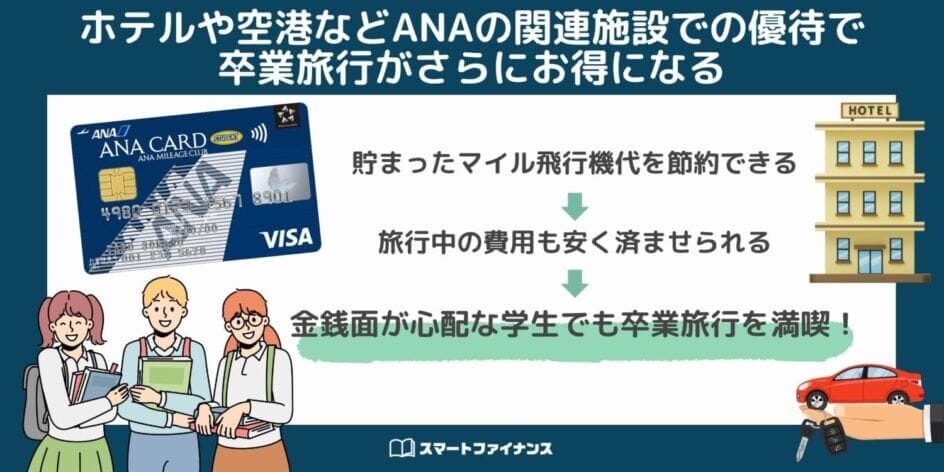

ホテルや空港などANAの関連施設での優待で卒業旅行がさらにお得になる

ANAカード<学生用>には、ANAの提携施設を優待価格で利用できる特典も付いています。

旅行中の宿泊代やレンタカー代、空港内でのショッピング費用なども、ANAカード<学生用>を利用するとお得になります。

- ANAホテル、提携ホテルでの宿泊が5%OFF

- カード提示でレンタカー基本料金が5%OFF

- 国内線・国際線の機内販売が10%OFF

- ANA系列の空港内免税店で5%OFF

- 空港内のANA FESTAで5%OFF

- 成田空港でのパーキング割引

- ANAショッピングA-styleで5%OFF

ホテルの宿泊代では、予約日や滞在日程によって料金が変動するお得なベストフレキシブル料金がさらに5%割引になります。

貯まったマイルで飛行機代を節約できることに加え、旅行中の費用も安く済ませられるので、金銭面が心配な学生でも卒業旅行を満喫できます。

日々のお買い物でマイル還元率1%、学生が利用するお店で追加マイル有り

カードを利用したショッピングでのマイル還元率は1%と高還元のため、フライトだけでなく日々のお買物でもマイルが貯まります。

さらに、「ANAカードマイルプラス加盟店」でのカード利用では、カード会社によるポイント付与とは別に、さらに100〜200円につき1マイルを追加でもらえます。

加盟店はスターバックスやマツモトキヨシなど、学生がよく利用する身近なお店が多いので、普段のお買物で2倍のマイルを貯めることができます。

ANAカードマイルプラス加盟店には、以下のようなお店があります。

| ジャンル | 加盟店の一例 |

|---|---|

| コンビニ・ドラッグストア | セブン‐イレブン:200円ごとに1マイル マツモトキヨシ:100円または200円ごとに1マイル ココカラファイン:100円または200円ごとに1マイル |

| 飲食店・カフェ | スターバックス:200円ごとに1マイル スターバックスカードオンライン入金:100円ごとに1マイル |

| ファッション | H&M:100円ごとに1マイル ジーユー オンラインストア:300円ごとに1マイル ユニクロオンラインストア:300円ごとに1マイル |

| 自動車 | ENEOS:100円ごとに1マイル 三井のリパーク:200円ごとに1マイル |

| 予約サイト | 一休.comレストラン:200円ごとに1マイル ホットペッパーグルメ:リクエスト予約・即予約で20マイル OZmall:200円ごとに1マイル |

例えば、H&Mで2,000円分の買い物をした場合、通常20マイルのところ、合計40マイル貯まります。

飲食店の予約サイトも複数対象となっているので、サークル活動の飲み会や二次会の予約などでも、マイルを貯められます。

なお、マイルの有効期限は積算マイル、ボーナスマイルともに3年間なので注意しましょう。

JCBなら学生はマイルの移行手数料が無料だからお得

カード利用で貯まるのは各カード会社のポイントなので、ANAのフライトに使うにはANAマイルへ移行する必要があります。

ANAカード<学生用>は国際ブランドがJCB、Visa、Mastercardの3種類から選べますが、なかでもJCBブランドで貯まるOki Dokiポイントは、学生なら還元率1%になる10マイルコースの移行手数料が無料なのでお得です。

JCBの一般カードの場合、ポイント移行コースは4種類あり、コースによって移行レートと手数料が異なります。

| コース名称 | 移行レート | マイル移行手数料 |

|---|---|---|

| マイル自動移行コース10マイル | 1ポイント=10マイル | 5,500円(年間/税込) |

| マイル自動移行コース5マイル | 1ポイント=5マイル | 無料 |

| マルチポイントコース10マイル | 1ポイント=10マイル | 5,500円(年間/税込) |

| マルチポイントコース5マイル | 1ポイント=5マイル | 無料 |

一般カードで1ポイント=10マイルで交換するには、年間5,500円(税込)の移行手数料がかかります。

ただし、学生カードなら10マイルコースの移行手数料が無料です。

これはANA JCBカードのゴールド・プラチナカードと同等の条件になるため、年会費無料で1ポイント=10マイルへ移行できるのは、学生だけの特権といえます。

なお、Visa、Mastercardで貯まるVポイントは、還元率1%になる移行コースを選ぶと年間6,600円(税込)かかる点には注意が必要です。

ANAカード<学生用>に対する編集部の意見

ANAカード<学生用>は、年会費無料ながらマイルがたくさん貯まるお得なカードです。

身近なお店での還元率が高いので、帰省や旅行でよく飛行機に乗る方はもちろん、卒業旅行のためにマイルをコツコツ貯めたい方にもおすすめです。

ANAカード<学生用>を申し込む時に準備する書類は以下になります。

- キャッシュカード・通帳など口座情報がわかるもの

- 運転免許証または運転経歴証明書(持っている方のみ)

- ANA公式サイトで希望のカードの申し込みボタンを押す

- 申し込み内容を入力する

- 支払い口座の設定をする

- 入会審査後、カード発行(最短3営業日)

- 後日、自宅にカードが届く(約1週間)

※インターネットで支払い口座の設定ができない場合、3営業日発行とならない場合があります。

※3営業日発行ができるのは、19:30までに申し込みした場合のみです。

- 入会時に1,000マイル、継続で1,000マイルが毎年もらえる

JREカードは定期券やSuicaをよく利用する学生にぴったり

JREカードは、JR東日本グループが発行するクレジットカード「ビューカード」の一種です。

クレジットカード・定期券・Suicaを1枚にまとめられるのが特徴で、Suicaへのチャージや定期券の購入などでポイント還元率がアップするので、JR線で通学する学生におすすめのカードです。

また、JR線の駅ビルでのお買い物で3.5%の高還元なので、駅ビルをよく利用する方にもメリットがあります。

- 通学定期代・Suicaチャージで高還元

- 駅ビルでの買い物は3.5%の高還元

- 年会費が割安

- カードを1枚にまとめられる

- JR関連以外のメリットが少ない

- 基本還元率は0.5%と低め

- 2年目から年会費がかかる

- 海外旅行保険の補償額が低い

JREカードの基本情報

| 年会費 | 初年度:無料 2年目以降:524円(税込) |

|---|---|

| 申込条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方(高校生を除く) |

| 還元率 | 0.5〜3.0% |

| 審査・発行スピード | 最短7日 |

| ブランド | Visa、Mastercard、JCB、 |

| 受け取るポイント | JRE POINT |

| 交換可能ポイント | なし |

| ポイントの有効期限 | 2年間 |

| 交換可能マイル | なし |

| 電子マネー | Suica |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 旅行保険 | 海外旅行保険:最高500万円(利用付帯) 国内旅行保険:最高1,000万円(利用付帯) |

| ショッピング保険 | なし |

| 追加カード | ETCカード:年会費524円(税込) |

| 支払い方法 | 1回払い、リボ払い、ボーナス一括払い、分割払い |

| 締め日・支払日 | 締め日:毎月5日 支払日:翌月4日(金融機関が休業日の場合は翌営業日) |

JREカードが学生におすすめの理由

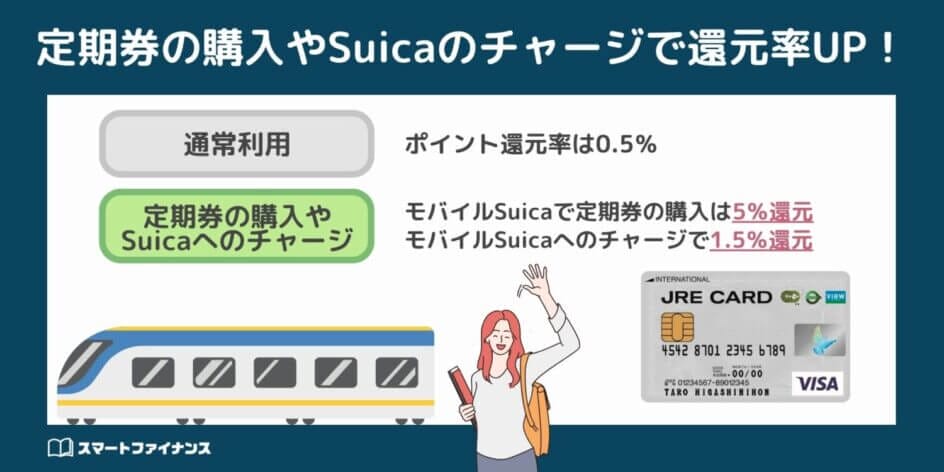

定期券の購入やSuicaへのチャージで還元率が上がるから通学用におすすめ

JREカードは、通常のカード利用によるポイント還元率は0.5%ですが、定期券の購入やSuicaへのチャージ時には還元率がアップします。

- モバイルSuicaで定期券の購入:5%還元

- モバイルSuicaへのチャージ・オートチャージ:1.5%還元

通学定期券は一度に数万円単位で購入することが多いため、5%還元というのは非常に魅力的です。

例えば、3万円の定期券をモバイルSuicaで購入すると、1500円相当のポイントが還元されます。

貯まったJRE POINTは、1ポイント=1円としてSuicaへのチャージや、JRE POINT加盟店の駅ビルなどでの買い物に利用できるため、利便性も良好です。

また、定期の範囲外でもJR線をよく利用する方なら、モバイルSuicaへチャージや、Suicaへのオートチャージでもポイントが貯めやすいでしょう。

アトレやペリエなど駅ビルで3.5%還元だから学校帰りのショッピングがお得

アトレやペリエなどの「JRE CARD優待店」でカードを利用すると、ポイント還元率はさらに上がり、3.5%の高還元になります。

- 優待店でクレジット決済時:100円(税抜)につき3ポイント付与

- 請求金額確定時:1,000円(税込)につき5ポイント付与

店舗でクレジット払いした時点で3%、カードの請求金額確定時に0.5%が付与されるため、合計で3.5%のポイントをもらえることになります。

JRE CARD優待店は、JR東日本の駅ビルやエキナカが対象です。

アトレ、アトレヴィ、ペリエ、グランスタ、エキュート、ビーンズ、テルミナ、シャポー、nonowa、セレオ、ラスカ、シァルなど

クレジットカードの還元率は1%だと高還元といわれているため、3.5%還元というのは非常に大きなメリットです。

たとえば、優待店で5,000円分の買い物をした場合、その場で163ポイント、翌月には25ポイントがもらえるので、合計で188ポイントもらえることになります。

さらに、優待店ごとにJREカード会員限定の優待割引なども実施しています。

アトレ品川の場合、以下のようなJREカード会員優待があります。

- Hibiya-Kadan Style+F:持ち帰り商品のクレジット会計で全品5%OFF

- 中央コンタクト:会計時にカード提示で店頭価格より10%OFF

- VIDE-POCHES DE CEPICA:11,000円(税込)以上のクレジット決済で10%OFF

- Asian Kitchen サナギ:飲食代のクレジット決済で全品10%OFF(平日のみ)

- AW55:注文時にカード提示で乾杯ドリンクサービス(17:00〜)

※2023年10月時点の情報です。最新情報は「アトレ公式サイト」をご確認ください。

学校帰りに駅ビルでご飯を食べたり、雑貨を買ったりする方などは、優待店を利用するとお得にポイントを貯められるため、活用してみてください。

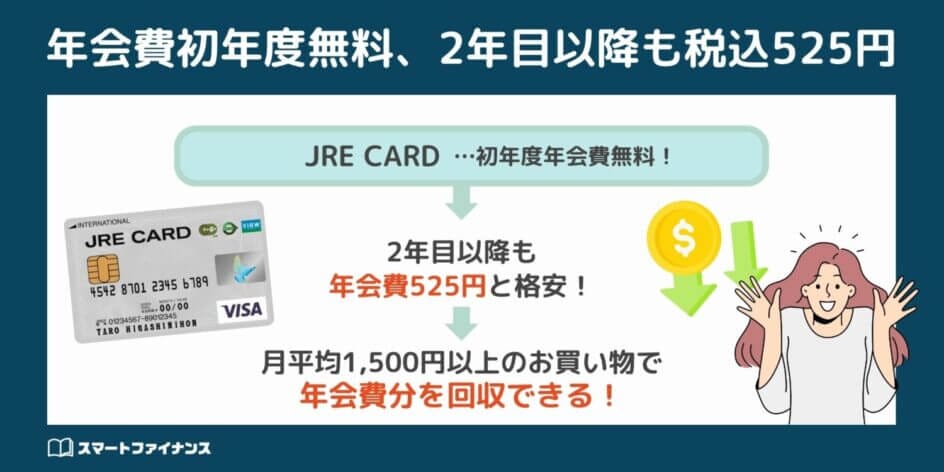

年会費初年度無料、2年目以降も税込525円と格安な点も学生におすすめ

JREカードは初年度の年会費が無料です。

2年目以降は年会費がかかりますが、524円(税込)と学生にも良心的な金額です。

さらに、JRE CARD優待店でのポイントが3.5%と高還元なので、月平均1,500円以上のお買い物で年会費分を回収できます。

1,500円×12ヶ月=18,000円×3.5%=約630ポイント獲得

ほかにも、Suicaへのチャージや定期券の購入でも、比較的簡単に年会費を上回るポイントを獲得できます。

| カード利用方法 | 利用額 | 獲得ポイント |

|---|---|---|

| SuicaへのオートチャージやモバイルSuicaへのチャージで1.5%還元 | 月間3,000円 年間36,000円 | 月間45ポイント 年間540ポイント |

| モバイルSuica定期券の購入で5%還元 (モバイルSuica定期券購入2%+カード決済分3%) | 年間11,000円 | 年間550ポイント |

上記のように、年会費は通学代や駅ビルでのショッピングで回収しやすい金額です。

クレジットカードの維持費にそこまでお金をかけられない学生でも、気軽に利用できる点もメリットです。

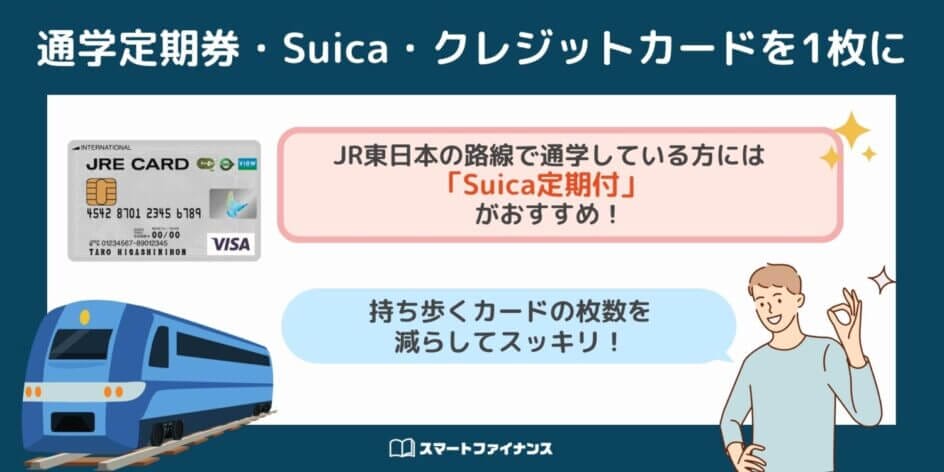

通学定期券・Suica・クレジットカードを1枚にまとめられて財布がすっきり

JREカードは種類が3つあり、カードによってSuica機能・定期券の有無が異なります。

| カードの種類 | 国際ブランド | 向いている人 |

|---|---|---|

| Suica定期券なし | Visa | すでにSuicaを使っている人 |

| Suica一体型 | Visa、JCB、Mastercard | 国際ブランドを選びたい人 定期券は別に持ちたい人 |

| Suica定期券付 | Visa | 通学定期を付けたい人 |

JR東日本の路線で通学している方なら「Suica定期付」が便利です。

通学定期券・Suica・クレジットカードを1枚にまとめられるため、カードを何枚も持ち歩く必要がなくなります。

JREのポイントカードも含め、さまざまなお店で独自のポイントカードを発行しているので、「気づいたらカードで財布がパンパンになっている」ということも多々あります。

Suica定期券付なら、持ち歩くカードの枚数を減らせるため、財布もすっきりと管理できます。

また、Suica機能も付いているため、オートチャージも可能です。

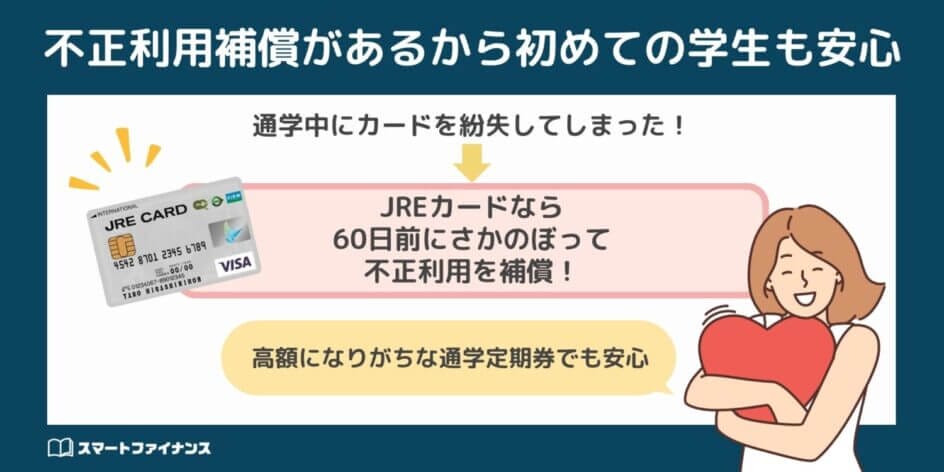

不正利用に対する補償があるから初めてカードを作る学生も安心

JREカードには、不正利用に対する補償が付帯しています。

通学中などに万が一カードを紛失してしまった場合でも、紛失・盗難の連絡をした日の前日から起算して、60日前にさかのぼった日以降に不正利用された分について、補償してもらえます。

定期券やSuica付きのカードの場合は、クレジットカード分の補償に加えて、定期券やSuicaの入金残高も補償対象です。

そのため、高額になりがちな通学定期券でも、安心して購入できます。

ただし、Suica機能の不正利用があった場合は、使用停止措置が完了するまでの間に不正利用された分は補償対象外となる点には注意しましょう。

JREカードに対する学生の評判・口コミ

良かった点は?

自分自身が大学に通うのにjr東日本を利用しているのでお得にポイントが貯まるこのクレジットカードを併用しています。駅の中で買い物をしてポイントを貯めることもできますのでお得に貯めることができて良いと思います。

イマイチな点は?

自分自身が親にお金を入れてもらっていたこともあり、クレジットカードという意味ではどうしても使いすぎてしまうのがデメリットだと思いました(金額の制限をかけることができますが)。ポイントも以前よりはたまらなくなったので残念です。

JREカードに対する編集部の意見

JREカードは、JR東日本の路線を使って通学する学生にとって、非常にメリットのあるカードです。

通学費用は必ずかかるものなので、ポイント還元率の高い方法で購入して、少しでも節約できると便利です。

JREカードを申し込む時に準備する書類は以下になります。

- キャッシュカード・通帳など口座情報がわかるもの

- 運転免許証やパスポートなどの本人確認書類

JREカードの申し込みの流れは以下のとおりです。

- JR東日本グループ公式サイトから申し込み

- お客様情報を入力する

- 引き落とし口座を設定する

- 審査・カード発行

- 約1週間でカードが自宅へ届く

※本人確認書類と口座振替依頼書を郵送で提出する場合は、カード発行まで最短10日かかります。

- JR東日本主要駅、駅たびコンシェルジュなどで入会申込書をもらう

- お客様情報を記入する

- 入会申込書・本人確認書類2点・口座振替依頼書を郵送する

- 審査・カード発行

- 約2週間でカードが自宅へ届く

なお、下記の施設では、店頭窓口またはカウンターでの申し込みも可能です。

- エスパル(仙台・福島・郡山・山形)

- フェザン(盛岡)

- ペリエ(千葉・稲毛)

最大8,000ポイントプレゼント

- 新規入会で1,000ポイント

- Visaブランドへの入会で2,000ポイント

- 期間中15万円以上(税込)ご利用で5,000ポイント

特典期間:2023年11月1日(水)〜2024年1月31日(水)まで

学生向けおすすめクレジットカードを特徴別に紹介

ここでは、学生の中でも女子大生向けのカードや、学生向けの審査に通りやすいカードなど特徴別にクレジットカードを紹介しています。

どのカードを選ぶべきかわからなくなった時に参考にして選んでください。

- 女子大生向け →JCB CARD W plus L、楽天PINKカード

- 学生が通りやすい →JCB CARD W、学生専用ライフカード、エポスカード

- デザインがかっこいい →JCB CARD W、三井住友カード(NL)、エポスカード

- 高校生でも作れる →イオンカード、セゾンカード

女性ならではの特典のある女子大生向けのクレジットカード

女子大生向けのクレジットカードは、女性ならではの特典が付いているJCB CARD W plus Lと楽天PINKカードです。

JCB CARD W plus Lは基本的にはポイント還元率など通常のJCB CARD Wと変わりませんが、女性疾病保険やサービスを利用できるメリットがあります。

入院や手術の手厚いサポートが月々290円〜受けられ、まだ保険に入っていない学生の方はこのクレジットカード申し込みと一緒に加入を考えてみましょう。

また、ルーレットで当たると2,000円分のJCBギフトカードがもらえたり、旅行や映画の優待も用意されています。

楽天PINKカードでは、基本のスペックは同じで、クーポンがもらえたり女性向けの保険サポートが受けられたりします。

どちらもかわいいピンク色の券面で、年会費は永年無料です。

JCB CARD W plus Lは18歳以上39歳以下が申し込み条件となっており、公式サイトには高校生を除く18歳以上39歳以下で学生の方と書かれているので、学生も申し込みしやすいカードです。

もちろん、学校を卒業して新社会人になってからも利用することができます。

学生が通りやすいクレジットカード

学生が通りやすいカードはJCB CARD W、学生専用ライフカード、エポスカードです。

JCB CARD Wは公式サイトで申し込み条件に学生の方と書かれており、学生専用ライフカードも文字通り学生専用のため一般カードと比べて学生が通りやすいカードになっています。

エポスカードはアルバイトなどでの収入が少なくても通りやすいカードです。

ゴールドカードなどステータス性の高いクレジットカードは学生の場合通りにくいものですが、上記3枚のように学生向け・学生専用と明記されているクレジットカードなら通りやすいでしょう。

デザインがかっこいいクレジットカード

機能も大切ですが、見た目がかっこいいクレジットカードは持っているだけで気分が上がったり、女性受けの良いクレジットカードならデートの時にも活躍します。

カラーがシンプルで色々な文言が書かれていない、スッキリしていてデザイン性の高いカードはJCB CARD W、三井住友カード(NL)、PayPayカードの3枚です。

JCB CARD Wは派手さを抑えたネイビーに近いブルーの券面で、大人っぽくスタイリッシュな印象があります。

券面にカード番号などが書かれていない、もっとスッキリしているカードを好む方にもこの3枚は良いでしょう。

社会人になって今よりステータス性の高いゴールドカードを持ちたいといった希望のある方は、三井住友カード(NL)を選択しましょう。

ステータス性の高いカードについては社会人になってからまた改めて考える方は、JCB CARD W、PayPayカードから選べば年会費はずっと無料で安心して使えます。

PayPayカードを利用してQRコード支払いをすれば他の学生よりもスマートに決済することができるのも魅力の一つです。

高校生でも作れるクレジットカード

これまで高校生は原則として家族カードも作ることができませんでしたが、成人年齢の引き下げに伴って、一部のクレジットカードは高校生でも作ることができるようになりました。

高校生でも作れるクレジットカードと、申し込み条件を下記の表にまとめました。

| クレジットカード | 高校生に関する申し込み条件 |

|---|---|

| 楽天カード |

|

| イオンカードセレクト | 卒業年度の1月1日以降であれば18歳以上で高校生の申し込み可能 |

| イオンカード(WAON一体型) | 卒業年度の1月1日以降であれば18歳以上で高校生の申し込み可能 |

| セゾンパール・アメリカン・エキスプレス®・カード | 家族カードなら申し込み可能 |

| セゾンゴールド・アメリカン・エキスプレス®・カード | 家族カードなら申し込み可能 |

| セゾンカードインターナショナル | 18歳以上であれば高校生の申し込み可能 |

| SAISON CARD Digital | 18歳以上であれば高校生の申し込み可能 |

イオンカードと、セゾンカードの一部については18歳以上であれば高校生であっても審査を受けることができ、クレジットカードを発行することができます。

また、楽天カード、セゾンパール・アメリカン・エキスプレス・カード、セゾンゴールド・アメリカン・エキスプレス・カードについては家族カードであれば高校生でも発行することができます。

ただ、楽天カードは5年制一貫高校に通う方であれば、18歳になれば申し込み可能となっています。

海外留学やホームステイをする場合、家族カードなら15歳からクレジットカードを作ることができる

留学やホームステイで海外に行く場合、15歳以上であれば家族カードを発行することができるクレジットカードがあります。

例えば三井住友カードは海外留学する中学生を除く満15歳~18歳の家族カードの申し込みを受け付けています(帰国後は使用することができません)。

また、JALカードについても原則15歳以上の海外留学をする高校生は家族カードの発行が可能と明記されています。

通常、中学生を除く15歳以上の高校生のお子さまが、留学やホームステイなどの目的で、原則として保護者を伴わないで海外に滞在する場合、所定の同意書のご提出によりお申し込みいただけます(JALカードSuicaは対象外)。

15歳以上の中学生・高校生を対象とした「家族会員カード」の発行について (JALカード公式より引用)

さらに一部のクレジットカードについては、中学生であっても家族カードを発行することができます。

海外へ留学・ホームステイをするお子さまの家族カードの申し込み条件を下記の表にまとめました。

| クレジットカード | 海外留学生に関する申し込み条件 |

|---|---|

| 三井住友カード | 中学生を除く満15歳~18歳のお子さまの申し込み可能 |

| JAL・JCBカード | 中学生を除く15歳以上の高校生のお子さまの申し込み可能 |

| JALカード OPクレジット | 中学生を除く15歳以上の高校生のお子さまの申し込み可能 |

| JAL・Mastercard | 15歳以上の中学生もしくは高校生のお子さま |

| JAL・Visaカード | 15歳以上の中学生もしくは高校生のお子さま |

| JALカード TOKYU POINT ClubQ | 15歳以上の中学生もしくは高校生のお子さま |

| JAL アメリカン・エキスプレス®・カード | 15歳以上の中学生もしくは高校生のお子さま |

| JALダイナースカード | 中学生を除く15歳以上18歳未満の高校生のお子さま |

気になるカードがあれば、申し込む前に一度サポートデスクに問い合わせてみましょう。

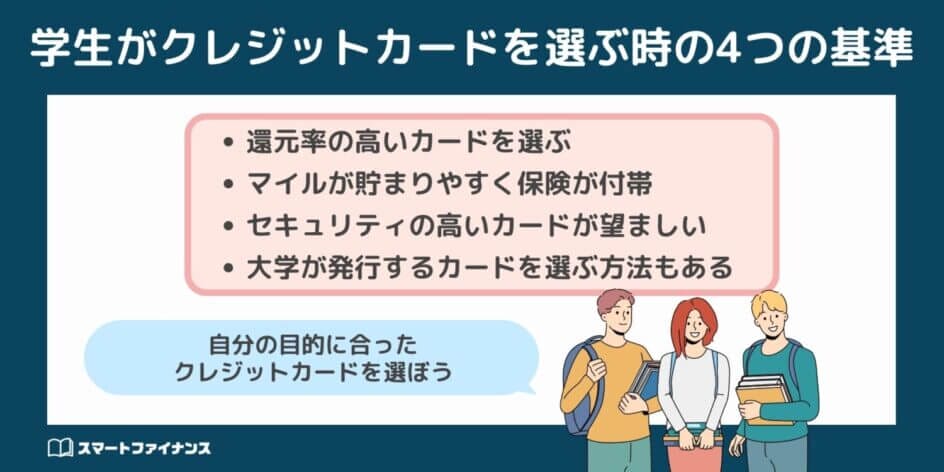

学生が初めてのクレジットカードを選ぶ時の4つの基準

学生のクレジットカードの選び方には、大きく分けて4パターンあります。

卒業旅行や留学を控えている方や、普段から国内・海外旅行が多い方はマイルの貯まりやすさや保険の内容を重視したり、日常で使う時にポイントを貯めたいならポイント還元率を重視して選ぶ必要があります。

学生と一言で言っても個人で目的は違うので、自分の目的に合ったクレジットカードの選び方をしてみてください。

学生生活でポイントの貯まりやすい還元率が高いカードを選ぶ

ポイントを貯めてお買い物やマイル交換、商品交換などに使用したい方は、日常生活でよく行くお店でポイントアップするクレジットカードを選ぶとお得です。

学生はマクドナルドやスターバックスで勉強したり、コンビニでお買い物する機会が多くあります。

スターバックス、Amazonなどの利用が多い方には、これらのお店でポイントアップするJCB CARD Wが合っています。

| 券面 |  |  |

|---|---|---|

| カード名 | JCB CARD W | みずほマイレージクラブカードセゾン |

| 国内一般加盟店 | 1.0% | 0.46% |

| 楽天市場 | 1.5% | 0.92% |

| Amazon | 2.0% | 0.92% |

| セブンイレブン | 2.0% | 0.46% |

| スターバックス | 5.5% | 0.46% |

同じJCBのカードでも、クレジットカードが違うだけでポイントの還元率が大きく変わることがわかります。

生活スタイルや利用するお店に合わせてクレジットカードを選ぶことで、どんどんポイントが貯まるようになります。

学生生活は2〜4年間で終わり、その後も使い続けられるよう、なるべく早めにお得なクレジットカードに切り替えたほうが良いでしょう。

マイルが貯まりやすく保険が付帯しているカードを選ぶと卒業旅行に役立つ

旅行が多い学生は、マイルの貯まりやすさや旅行保険を基準としてカードを選びましょう。

普段旅行に行かなくても、卒業旅行や留学などの場面でもこうしたカードを持っていると、お得かつ安心して旅行に行くことができます。

マイルが貯まりやすいのは、ANAカードやJALカードnaviで、各スペックを比較しました。

| 券面 |  |  |

|---|---|---|

| カード名 | ANAカード<学生用> | JALカード navi(学生専用) |

| 年会費 | 在学期間中無料 | 在学期間中無料 |

| 申し込み資格 | 18歳以上の学生(高校生は除く)の方 | 18歳以上30歳未満の学生(高校生を除く) |

| 国際ブランド | Visa、Mastercard、JCB | Visa、Mastercard、JCB |

| ポイント還元率 | 0.5〜1.0% | 1.0% |

| マイル還元率 | 0.5〜1.0% | 1.0% |

| マイル移行手数料 | 条件による | 無料 |

| 旅行保険 |

|

|

| ショッピング補償 | 年間100万円まで | 年間最高100万円まで(海外で購入したものに限る) |

どちらも国内・海外旅行保険が自動付帯で最高1,000万円まで付帯しているので、旅行の際には持っておくと安心です。

重要なのはポイント還元率とマイル還元率ですが、JALカード navi(学生専用)は常に1.0%となっており、ANAカード(学生用)よりもお得になりやすいことがわかります。

またポイントをマイルに移行する際に必要な手数料は、JALカード navi(学生専用)は無料となっています。

ANAカード(学生用)のマイル移行手数料については少々複雑で、Visa、Mastercardの場合、年間5,500円の10マイルコースに加入しなければ1ポイント5マイル(還元率0.5%)になってしまいます(加入すれば還元率1.0%へアップ)。

ANAカード(学生用)のJCBを選べば移行手数料は無料で、常に1.0%となります。

JCBは海外旅行には向いていないため、総合的に見るとJALカード navi(学生専用)を選んだほうがお得になることがわかります。

JALカードnaviは入会で最大6,000マイルもらえたり、JALカード特約店で日常使いでもマイルが貯まるカードです。

使い慣れてないからこそ、セキュリティの高さを重視して選ぶ

ネットショッピングなどのオンライン上での決済でクレジットカードを使いたい学生は増えています。

クレジットカード決済ならその場ですぐに決済が完了するので、銀行振り込みやコンビニ払いなどのように手間がかからないのがメリットですが、一方でセキュリティが心配な面もあります。

セキュリティを重視する方には、三井住友カード(NL)がぴったりです。

券面にカード番号やセキュリティ番号が載っていないナンバーレスカードのため、覗き見される心配がなく、また利用するとすぐにスマホアプリに利用通知が届くので、不正利用にすぐに気付けます。

三井住友カード(NL)、セゾンカードインターナショナル、セゾンパール・アメリカン・エキスプレス、PayPayカード、JCB CARD W、メルカードなど (2023年11月現在)

大学生なら大学が発行するカードを選ぶ方法もあるがお得ではない

最後に、大学が発行しているカードを選ぶ方法もあります。

このメリットは、カードにもよりますが、大学生協でお得にお買い物ができたり、書籍や講座の受講料が割引になったり、スポーツ観戦やホテル利用の優待が付いたりすることです。

しかし入学直後や教科書を購入するときには大学生協を利用するものの、普段の学生生活において大学生協で買い物をしない人も多いのではないでしょうか。

よって大学カードはあまりお得とは言えず、上で記述したとおり還元率の高いクレジットカードを選ぶほうが良いかもしれません。

また、在学中は年会費無料でも卒業すると費用が発生することもあるので、自分の大学のカード詳細を確認の上申し込むようにしましょう。

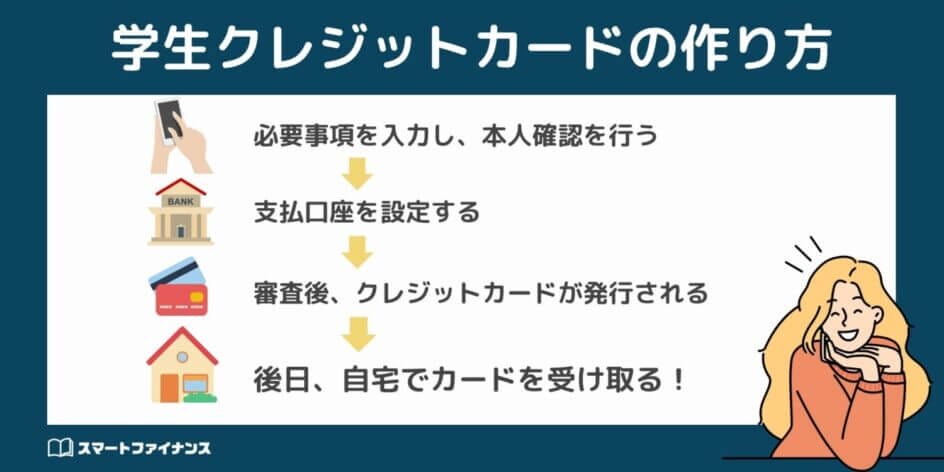

学生クレジットカードの作り方!学生証以外の本人確認書類を用意しよう

カードを初めて作る学生向けに、クレジットカードの作り方を解説します。

どこで作るべきか迷う人もいるかもしれませんが、一般的にはネットからの申し込みが手軽でカード発行まで日数がかからず、ポイント面でもお得な点が多いです。

- STEP1申し込み画面から必要事項を入力し、本人確認を行う

今回紹介したような学生が申し込めるクレジットカードの公式サイトから申し込み画面に行き、氏名・住所・電話番号・職業(学生の選択)などの項目を入力し、本人確認書類を用意します。

クレジットカードの本人確認書類は、運転免許証があればベストです。

それらを持っていない場合は、パスポート・住民基本台帳カード(顔写真付き)・個人番号カード(マイナンバーカード)・健康保険証などから1つ用意してください。

クレジットカードの本人確認で学生証の提示を求められることもありますが、学生証単体では本人確認書類として認められないことが多いので、上記で紹介した本人確認書類を準備しましょう。

- STEP2支払口座を設定する

オンラインから支払い用の銀行口座を入力できるので、口座のキャッシュカードや通帳を準備し、申し込み画面の案内に従って記入してください。

もし手元に見当たらない場合は、後から書類を郵送して設定することも可能です。

- STEP3審査後、クレジットカードが発行される

記入したメールアドレス宛にクレジットカードの審査結果が届きます。

カードによって審査時間は異なり、1〜2営業日かかるものもあれば、最短5分で結果がわかるカードもあります。

- STEP4後日、自宅でカードを受け取る

後日、クレジットカードが本人限定受取郵便で送られてくるので、身分証明書を用意して配達員の方に見せると受け取れます。

基本的に本人でないと受け取れませんので、ご自身の都合のよい時間を指定してクレジットカードを受け取ってください。

学生のクレジットカードの審査基準を解説!落ちる原因とは

学生は安定した収入を得にくいですが、学生向けカードなら収入がなくても申し込むことができ、審査に通りやすい傾向にあります。

なぜなら、カード会社は学生のうちに顧客として獲得しておき、学校を卒業し社会人になって収入が多くなった後も、そのまま自社のクレジットカードを利用してほしいという狙いがあるためです。

ただし、ゴールドカードなどハイステータスのカードや高額な年会費がかかるカードは学生の場合は申し込み条件に合わず通りにくいでしょう。

スムーズに審査に通るようにしたい方は、今回紹介したような学生向・若年層向けのカードを選ぶようにしてみてください。

学生カードであっても審査の流れについては一般のカードと特に変わりはありません。

- 成年年齢引き下げにより18歳以上から親の同意なしでクレジットカードが作れるようになった

- 学生がクレジットカードの審査に落ちる主な原因は支払いの滞納

成年年齢引き下げによって18歳から親の同意無しでクレジットカードが作れるようになった

2022年4月から成年年齢が20歳から18歳に引き下げられたことによって、親の同意無しにクレジットカードを申し込んで審査を受けられるようになりました(参考:政府広報オンライン)。

ただし一部のクレジットカードは以前のように同意書が必要なカードもあり、確認方法はクレジットカード会社により、電話や同意書などの方法が一般的です。

大学生・大学院生・専門学生・短期大学生はクレジットカードを作ることが可能で、基本的に高校生や高等専門学校生は作れません。

しかし、成年年齢引き下げによって18歳以上であれば高校生でも発行できるクレジットカードが出てきました。

未成年ならデビットカードという方法もある

未成年でクレジットカードが作れない場合でもデビットカードなら15歳、もしくは16歳から発行することが可能です。

そのためデビットカードなら高校生からでも持つことが可能です。

デビットカードは銀行口座の残高の範囲内で使えるカードで、利用したときに都度引き落としがかかります。

そのため収入の有無などは関係なく、審査も無いため、若いうちから持てるカードとなっています。

高校生でクレジットカードが持てない場合は、プリペイドカードと一緒にデビットカードも検討してみましょう。

学生がクレジットカードの審査に落ちる主な原因は支払いの滞納

学生がクレジットカードの審査に落ちる原因として多いのは、スマホの機種代金の支払いを滞納していることがあります。

スマホの機種代金を割賦払い(分割払い)で購入している場合は、クレジットの一種として扱われるために、クレジットカードの審査に大きく影響します。

61日以上滞納してしまうと、信用情報に異動という事故情報が残ってしまい、クレジットカードを作るのが難しくなってしまいます。

もし現在、支払いが遅延していたり、滞納しているものがあればすみやかに支払いを済ませましょう。

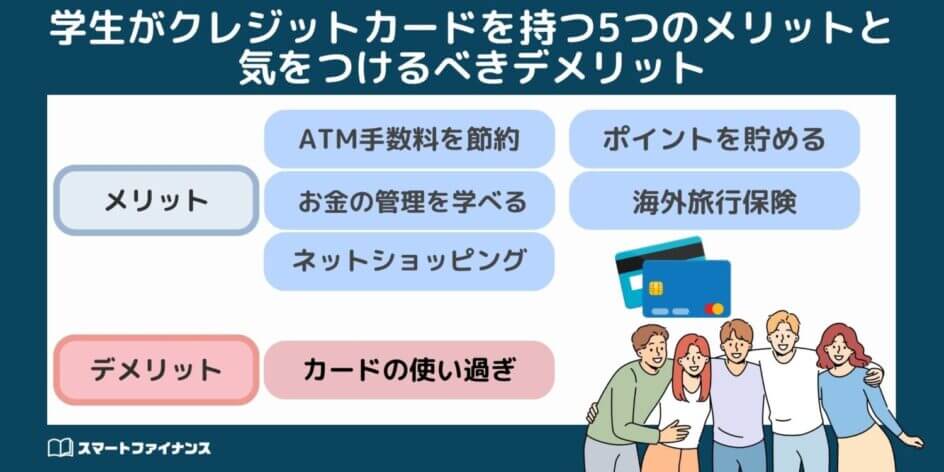

学生がクレジットカードを持つ5つのメリットと、気をつけるべきデメリット

政府がキャッシュレスを推進していたり、SNSでマネーリテラシーに関する情報を多く目にするようになったことから、クレジットカードを持つ大学生や専門学校生の数は増加傾向にあります。

大学生のクレジットカード保有率が高まっているとはいえ、本当に自分にとって必要があるのか、クレジットカードのメリット・デメリットを踏まえて検討しましょう。

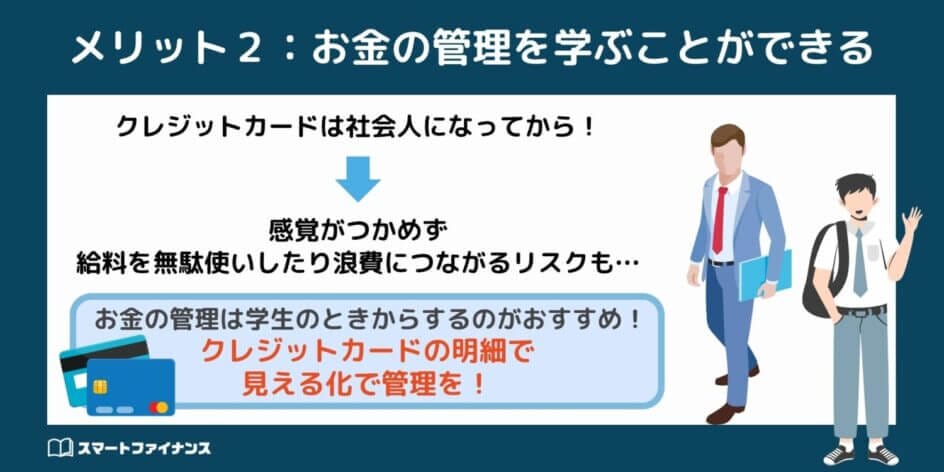

大学生・専門学校生など学生がクレジットカードを作るメリットは主に5点あります。

クレジットカードを使えば普段の生活で使うだけでポイントを貯めてお得に買い物できたり、現金を引き出す手間がないのでATM手数料がかかることもありません。

カードの利用明細はスマホやWebで手軽に確認できるのも便利で、社会人になる前からお金の管理の練習ができます。

学生のうちから何にどれくらいお金を使うか考えたり、ポイントを貯めて旅行や買い物代金に充ててお得に生活することで、現金支払いに無いメリットが多く得られます。

一方で、学生がクレジットカードを持つデメリットもあります。

初めてクレジットカードを持つため、使いすぎないよう注意する必要があります。

学生でクレジットカードを持つか迷っている方は、メリットとデメリットの両方を参考にして考えてみてください。

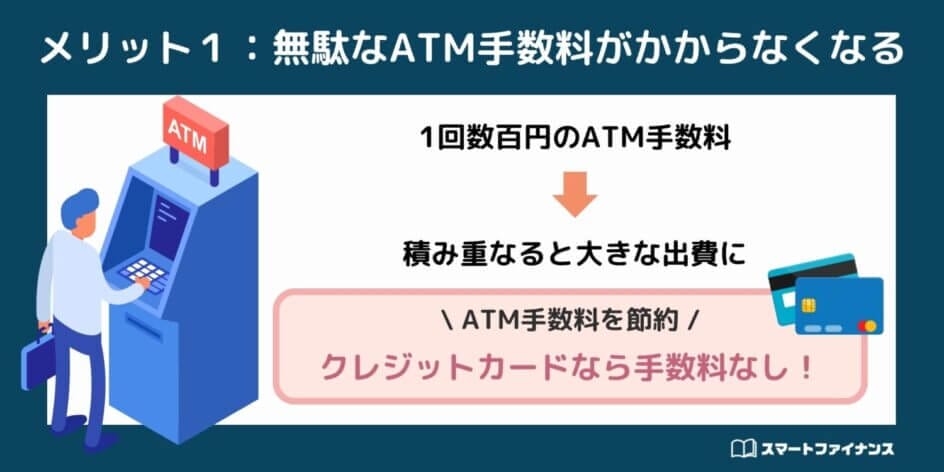

無駄なATM手数料がかからなくなる

学生の方なら、飲み会や友人とのお出かけの際に急に現金が足りなくなってコンビニや銀行のATMでお金を引き出したという経験がある方は多いのではないでしょうか。

その都度かかる金額は少ないように見えても、長い目で見ると高額になるため、余計なお金を使わないためにATMの使用はできるだけ避けたいところです。

ATM手数料は1回あたり数百円かかることもあり、積み重なると大きな金額になります。

主な銀行のATM利用時とコンビニATM利用時の引き出しの際にかかる手数料を以下にまとめました。

| 銀行名 | 銀行ATMの手数料 | コンビニATMの手数料 |